なみ

なみこんにちは、なみです。

毎月恒例の投資実績まとめ、今回は2022年4月分です。

米連邦公開市場委員会(FOMC)は、5/3~4に開催した定例会合で2000年以来となる大幅な利上げを決定し、次の2会合で同幅での利上げを継続することを示唆しました。さらに、米連邦準備制度理事会(FRB)が保有する米国債と住宅ローン担保証券(MBS)の縮小を6月に開始するとのこと。ようやく利上げとQTが始まりましたね。

この発表に反応して、5/4の米株式相場は大幅続伸し、S&P500指数は3%高と2020年5月以来の大幅高となりました。とはいえ今回は4月のまとめ。調子の良かった3月に対し、4月はなかなか厳しい相場でしたがしっかり振り返っておきます。

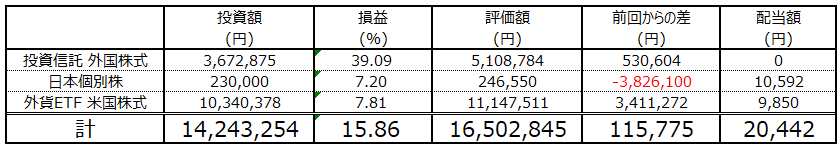

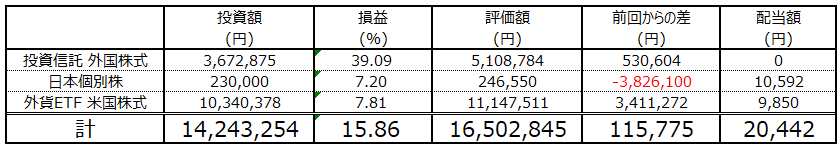

ということで現保有銘柄と投資額、それぞれの評価額と損益、さらに2020年9月からの推移を整理しましたので、皆さまの参考にしていただければうれしいです。

ポートフォリオ内訳

投資信託 外国株式

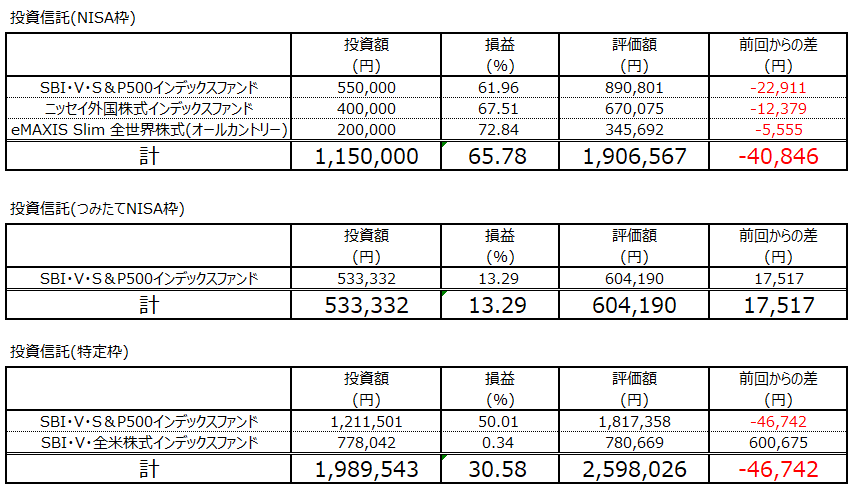

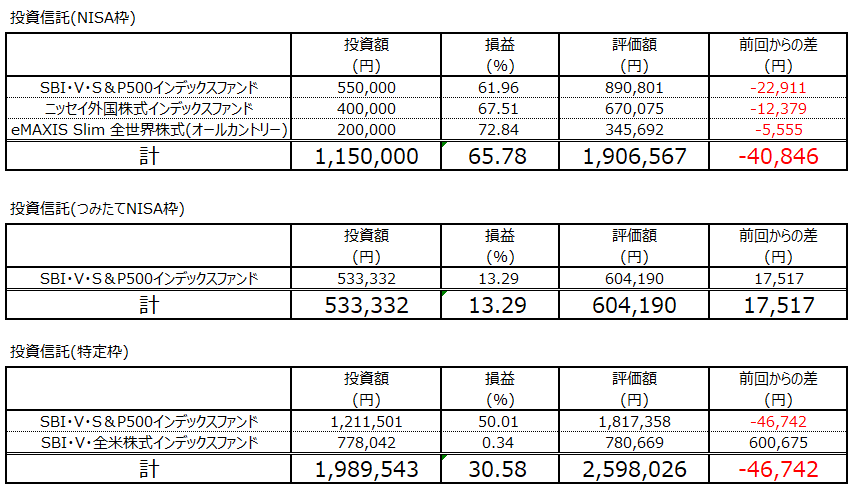

投資信託は、NISA枠でニッセイ外国株式インデックスファンド、eMAXIS Slim 全世界株式(オールカントリー)、SBI・V・S&P500インデックスファンド、つみたてNISA枠でSBI・V・S&P500インデックスファンド、特定枠で SBI・V・S&P500インデックスファンド、 SBI・V・全米株式インデックスファンドを保有しています。

今月の追加投資は、毎月1日の定期積立分として、つみたてNISA枠のSBI・V・S&P500インデックスファンドが33,333円分、特定枠のSBI・V・全米株式インデックスファンドが16,600円分、さらに今月は後述するJ-REITの売却分の一部を原資として SBI・V・全米株式インデックスファンドを590,000円分購入しました。

損益面では、前回の3/26と比較すると全銘柄でマイナスです。 購入枠別では、NISA枠分が先月から2.1%減のマイナス40,846円、つみたてNISA枠分も追加投資分を除くと先月から2.7%減のマイナス15,816円、特定枠分も追加投資分を除くと先月から2.6%減のマイナス52,668円。投資信託全体では2.4%減のマイナス109,329円となりました。

3月はプラス42万円ほどでしたので、少し下げた感じですね。

国内個別株

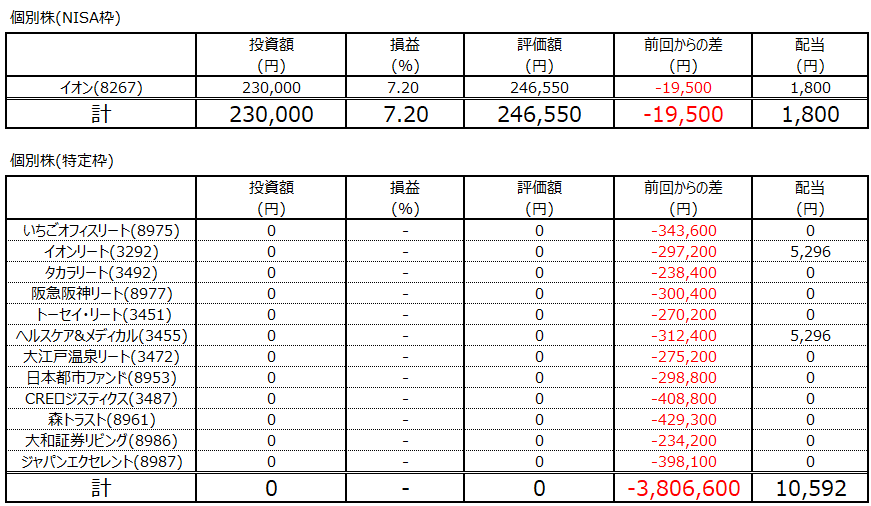

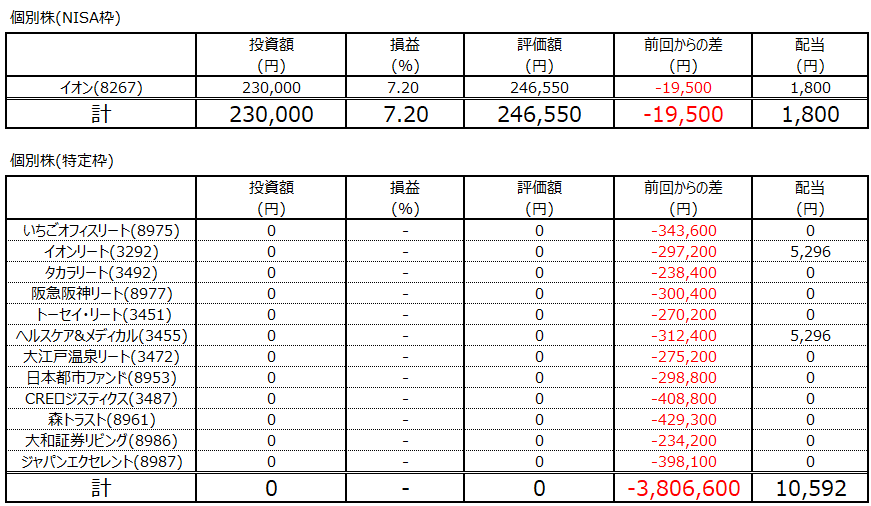

次は国内個別株。4月頭の段階ではNISA枠のイオンと、特定枠のJ-REIT12銘柄を保有していました。

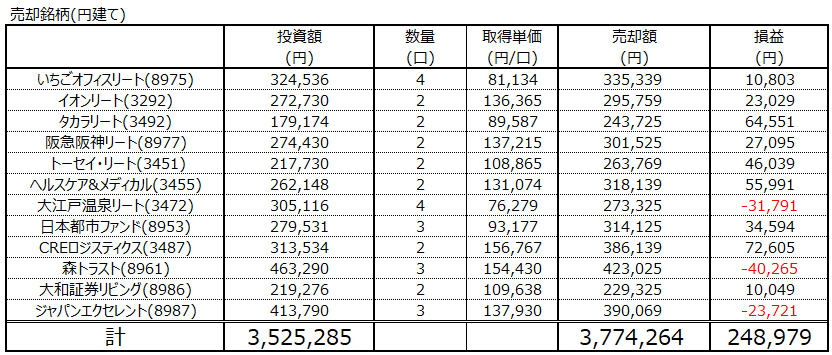

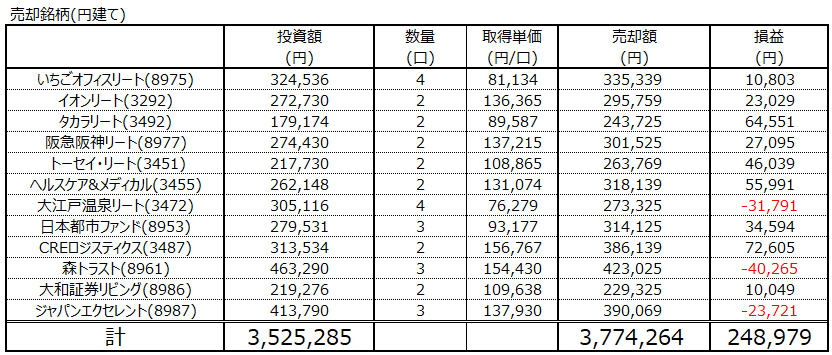

国内株は優待と配当目的でしたので売却は考えていなかったのですが、ここ最近の円安や元本の成長性に疑問を感じてきまして、J-REITをすべて手放すことを決意しました。各銘柄の売却損益は以下の通りです。

銘柄によって凹凸はありますが、売却益は合計で248,979円。累積配当額も14万円ほどありますので、それも含めるとまずますの利益になりました。

残る国内株であるイオンは先月から少し下げて19,500円のマイナスとなりました。イオンについては優待目的なので、これからも当面保有していく予定です。

配当面では、4月はイオンから1,800円、イオンリートから5,296円、ヘルスケア&メディカルから5,296円、合計12,392円の配当を頂きました。今月もありがとうございます!

外貨ETF

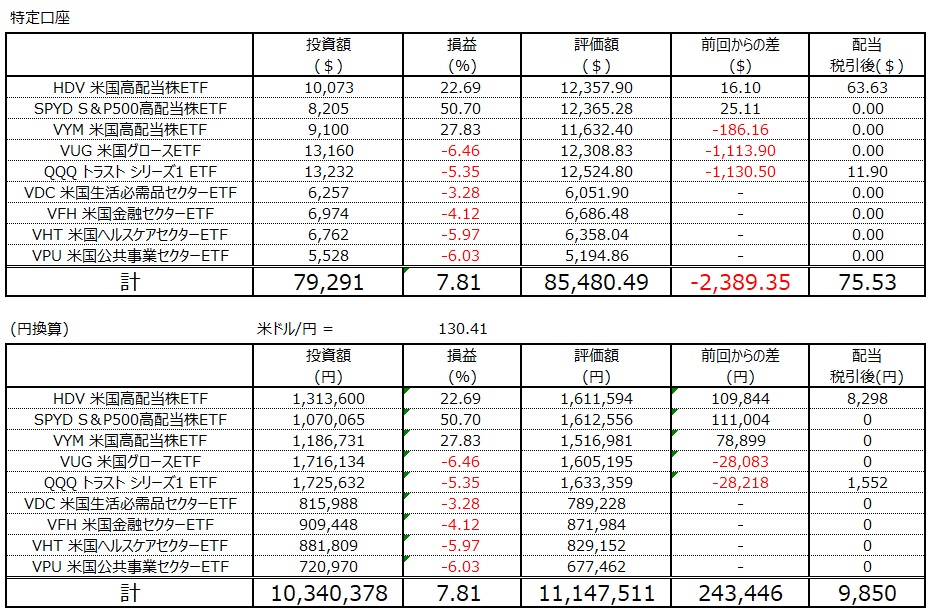

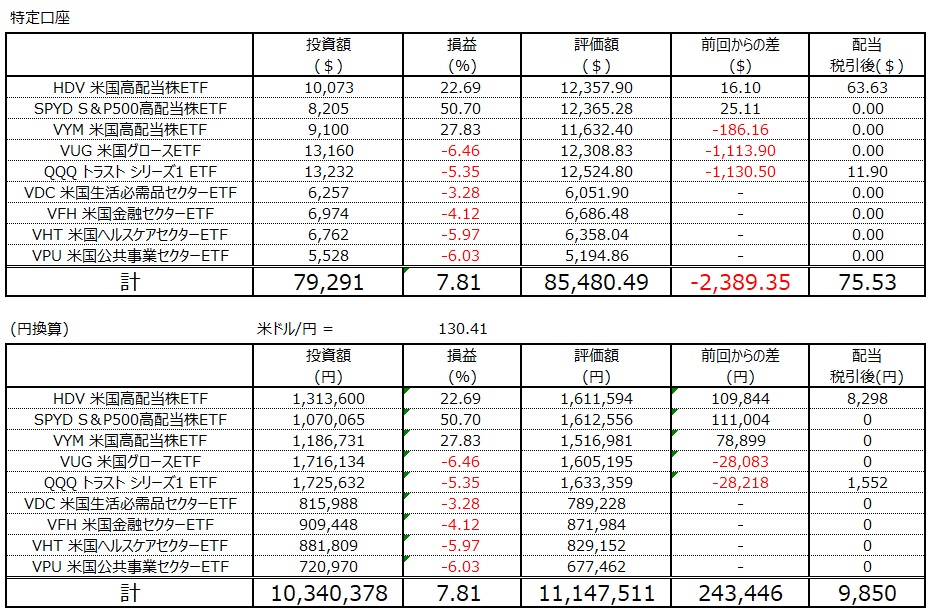

外貨ETFは、高配当株ETFとしてHDV,SPYD,VYMの3銘柄、グロース株ETFとしてVUGとQQQの2銘柄を保有しています。

今月は先ほどのJ-REITの売却分からセクターETFをいくつか購入してみました。具体的な銘柄は、①米国生活必需品セクターETFであるVDCを30口、②米国金融セクターETFであるVFHを76口、③米国ヘルスケアセクターETFであるVHTを26口、④米国公共事業セクターETFであるVPUを33口、投資額はそれぞれ70~90万円ほどです。

なお、今回新たに購入した4銘柄は、いずれも過去の記事で検証したセクターETF比較で優秀なリターンが得られており、過去の利上げ局面でも高いパフォーマンスを示したもの。直近は米国株式市場全体の下落に巻き込まれ、どれもマイナススタートにはなっていますが、今後の成長に期待したいものです。

損益面では、今月は高配当株ETFのHDV,SPYD,VYMが0.4%減のマイナス145ドル、グロース株ETFのVUG,QQQは8.3%減のマイナス2,244ドルとなり、高配当株、グロース株ともマイナス、特にグロース株の下げ幅が非常に大きい結果となりました。外貨ETF全体では4月は3.8%減のマイナス2,389ドル、そして、円換算では円安による為替差益で3.2%増のプラス243,446円となりました。

配当面では、3月末に入金されたHDVが63.63ドル、QQQからは11.9ドル、合計で75.53ドル(円換算9,850円)が入りました。

今月は株価自体はかなりのマイナスだったのに対し、円安による為替差益の寄与が大きく、好調だった先月よりも円建てでの評価額は結構なプラスとなりました。2月が115.27円/ドル、3月は121.68円/ドルときて5/5時点で130.41円、約1か月で8.7円もの円安ですからね。影響が半端ないです。気分的にやっぱり日本円からは買いにくくなりましたねえ。

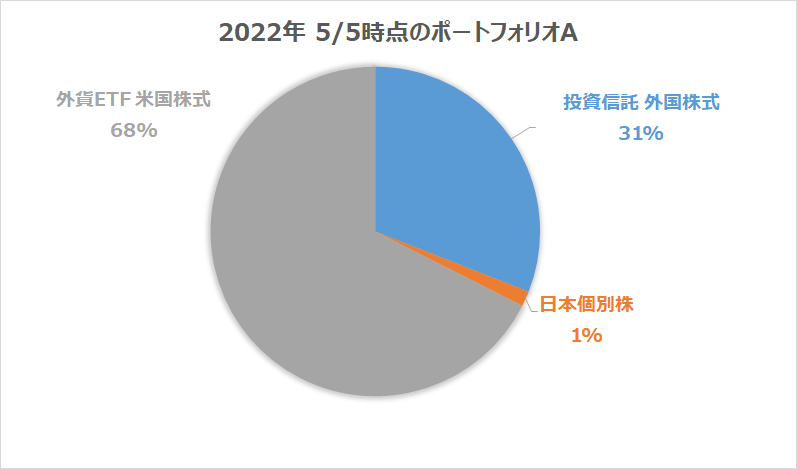

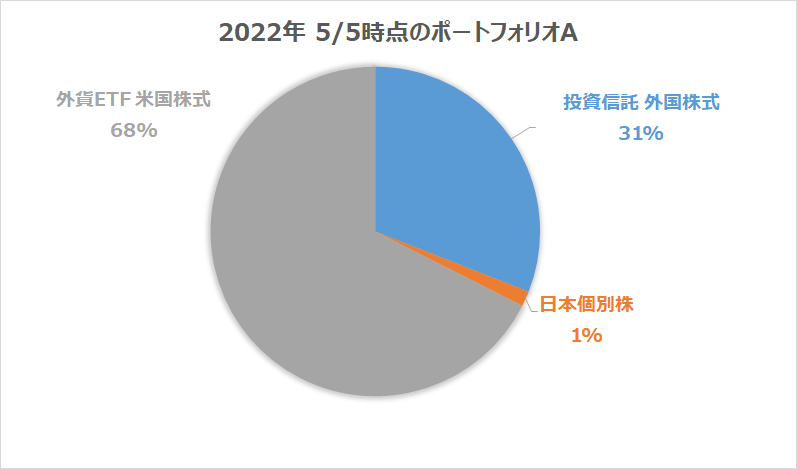

今月の損益と追加投資

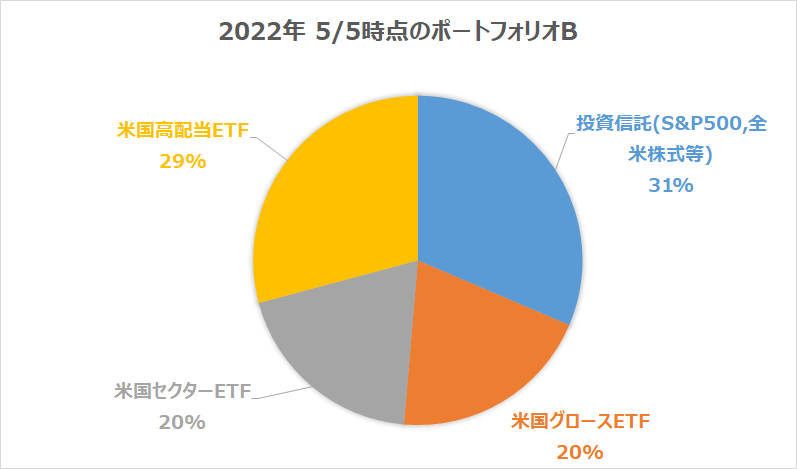

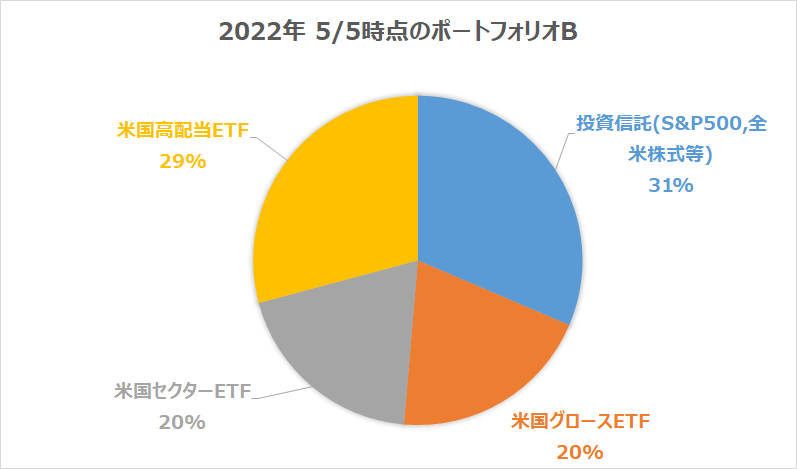

今回はJ-REIT全銘柄の売却と投資信託・ETFの新規購入によって、構成比率が大きく変わっています。日本個別株がイオンのみとなり構成比率は1%まで低下、円建て投資信託が31%、外貨ETFは一気に68%まで増加しました。さらに米国株関連の内訳では、S&P500を中心とした投資信託が31%、米国グロースETFが20%、米国高配当ETFが29%、そして新たに米国セクターETFが20%となりました。

評価額全体の動きとしては、J-REITのまとめ売りに伴ってそれなりに譲渡益税を取られたものの、やはり円安によるプラスの効果が非常に大きく、3月末時点と比較して115,775円のプラスとなりました。

今月の追加投資

今月はまず定期買付分として、つみたてNISA枠でSBI・V・S&P500インデックスファンドを33,333円、さらに特定枠で SBI・V・全米株式インデックスファンド 16,600円購入しました。

さらにJ-REITの12銘柄をすべて売却し、売却額は合計3,774,264円。この売却分+αでSBI・V・全米株式インデックスファンド を590,000円、さらにセクターETFを4銘柄、①米国生活必需品セクターETFであるVDCを30口、②米国金融セクターETFであるVFHを76口、③米国ヘルスケアセクターETFであるVHTを26口、④米国公共事業セクターETFであるVPUを33口、投資額はそれぞれ5,500~6,900ドルほど、合わせて25,521ドル(円換算で約330万円)分購入しました。

現在は米国株の下落局面なので、分割購入したり、もう少し待ってからという思いもよぎりましたが、いつまで待てばいいのかは誰にもわからない上、米国株の右肩上がりの成長を信じるのであれば、買えるときに買うべき。そう考えて今月は思い切った銘柄の入れ替えに踏み切った次第です。自分の選択なので納得の上での決断、さて今後どうなりますか。

今月の配当

今回はイオンから1,800円、イオンリートから5,296円、ヘルスケア&メディカルから5,296円、合計で12,392円の配当を頂きました。米国ETFからはHDVから63.63ドル、QQQから11.9ドル、合計で75.53ドル(円換算で9,850円)の配当を頂きました。

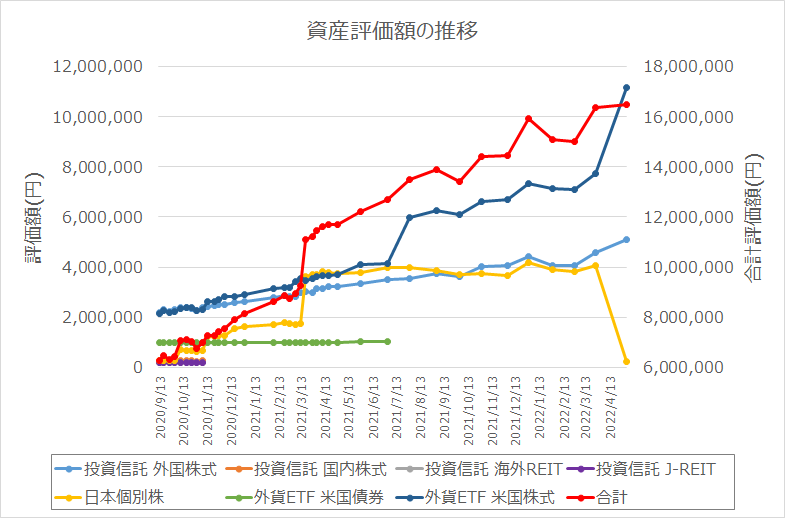

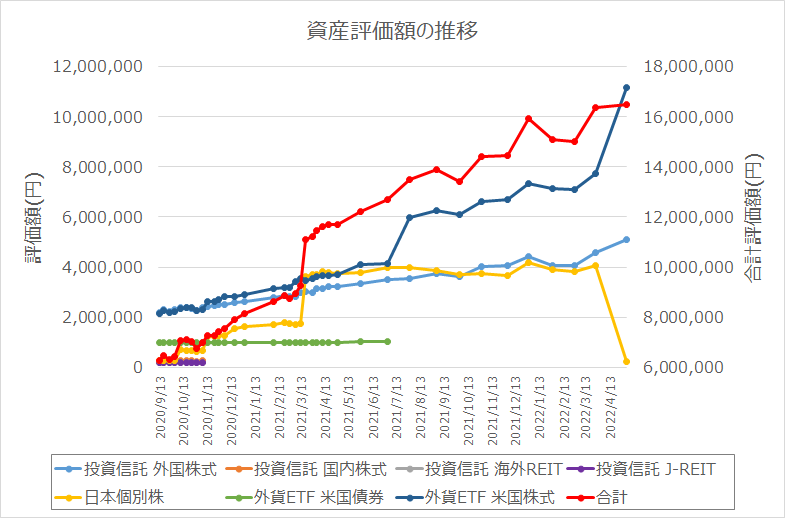

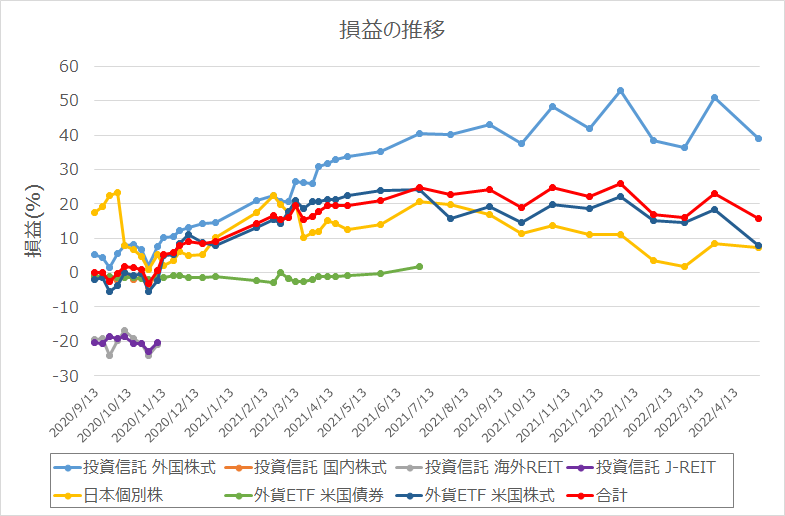

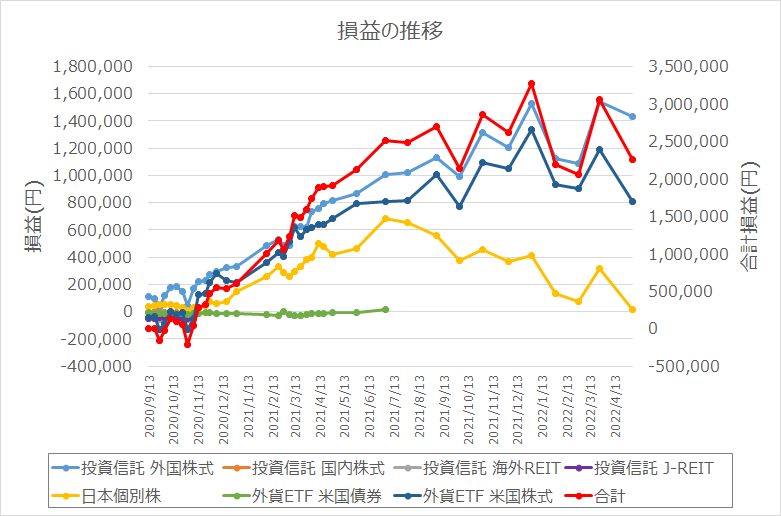

評価額、損益、配当額の推移

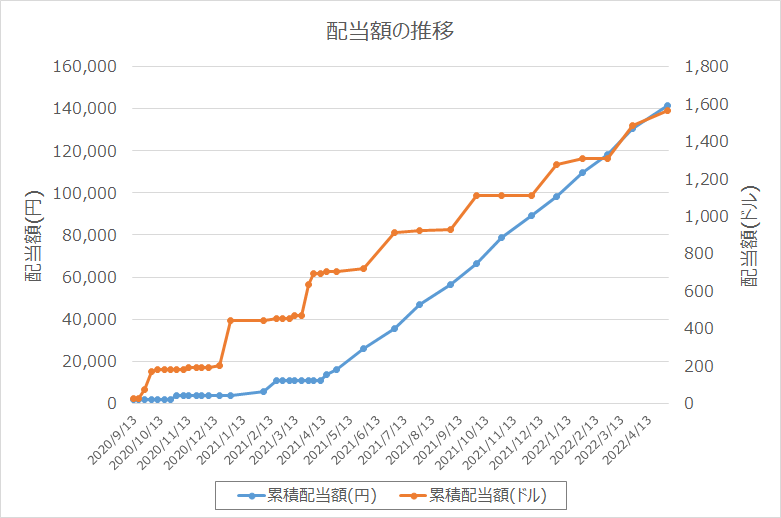

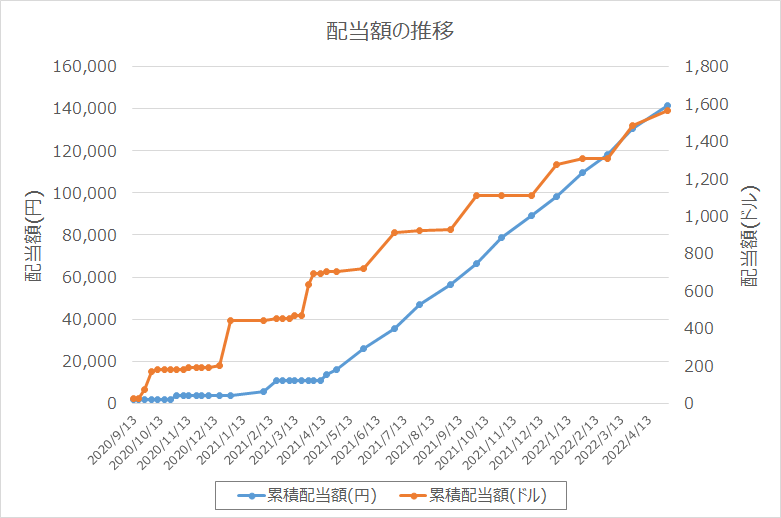

今月はJ-REITの売却と投資信託・ETFの新規購入で非常に出入りは激しかったものの、合計評価額としては円安の追い風によってちょいプラながら資産評価額は1,650万円と過去最高額を更新です!損益は226万円、通算利回りは+15.9%となり、数字上は3月から大きく下がりましたが構成銘柄が大きく変わった影響であり、今回は参考外ですね。改めてここから再スタートです。配当面では、円/ドル建てとも少し増えて通算は円建てが14.1万円、ドル建ては1,563ドルです。

早いもので今年ももう5月、株式のアノマリーでは、セル・イン・メイが有名ですね。

“Sell in May, and go away, don’t come back until St Leger day.”

「5月に売ってどこかに行け、セント・レジャー・デーまで戻ってくるな」という意味なんだとか。

これは、夏の株式相場は盛り上がらず、株価が上がらないので、5月には株を手放して、9月の中旬に開催される有名な競馬レース「セント・レジャーステークス」後に株を再開しなさい、というイギリスの格言です。

目先の懸念事項としては、やはりウクライナ問題、米国の利上げとQT、円安の行方ですね。プラスとマイナス様々な要因が複雑に絡み合って今後も進展していきそう。さて今年はどうなりますか。

夏の株式相場が盛り上がらないのであれば、ある意味買い時とも言えますので、手元資金と相談しながら、買い増していきたいものです。

以上、皆さんの参考になればうれしいです。

下のバナーをクリックいただけると励みになります!

コメント