なみ

なみこんにちは、なみです。

毎月恒例の投資実績まとめ、今回は2024年7月分です。

7月の米国市場は、ハイテク株が調整したものの、米連邦準備制度理事会(FRB)が9月に利下げする可能性が高く、ソフトランディングへの期待が高まったことから上昇しました。その一方で、FRBによる利下げ観測と日銀による追加利上げを受けて日米金利差が縮小するとの見方からドル円は150円台まで一気に急反発しました。

特に7月末から8月初旬にかけて日米ともに株価は急降下、8月2日には日経平均株価は2,216円下落し、TOPIX東証株価指数も6.14%と大きく下落して取引を終えており、米国株は円高とのダブルパンチを受け、なかなか厳しい状況にあります。

ということで現保有銘柄と投資額、それぞれの評価額と損益、さらに2020年9月からの推移を整理しましたので、皆さまの参考にしていただければうれしいです。

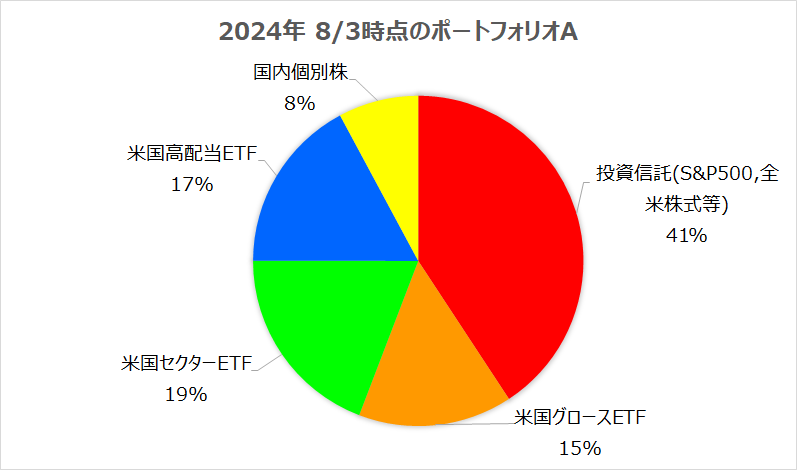

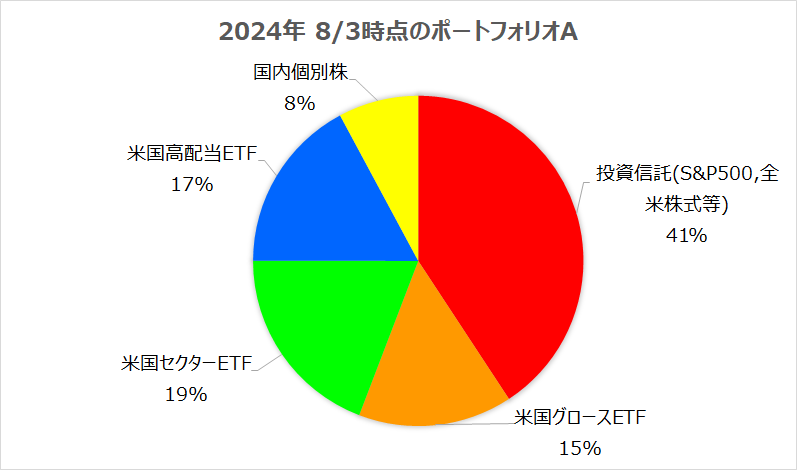

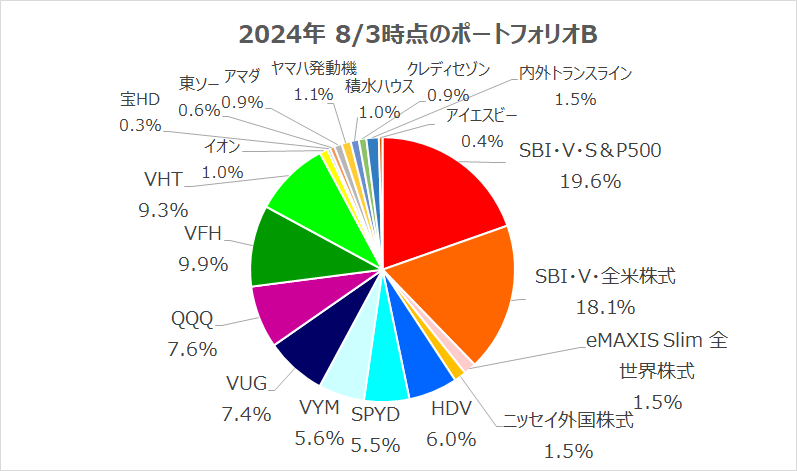

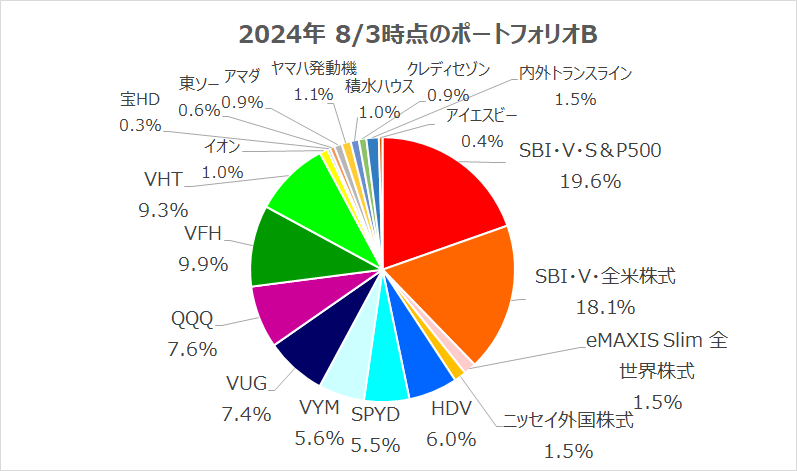

ポートフォリオ内訳

投資信託 外国株式

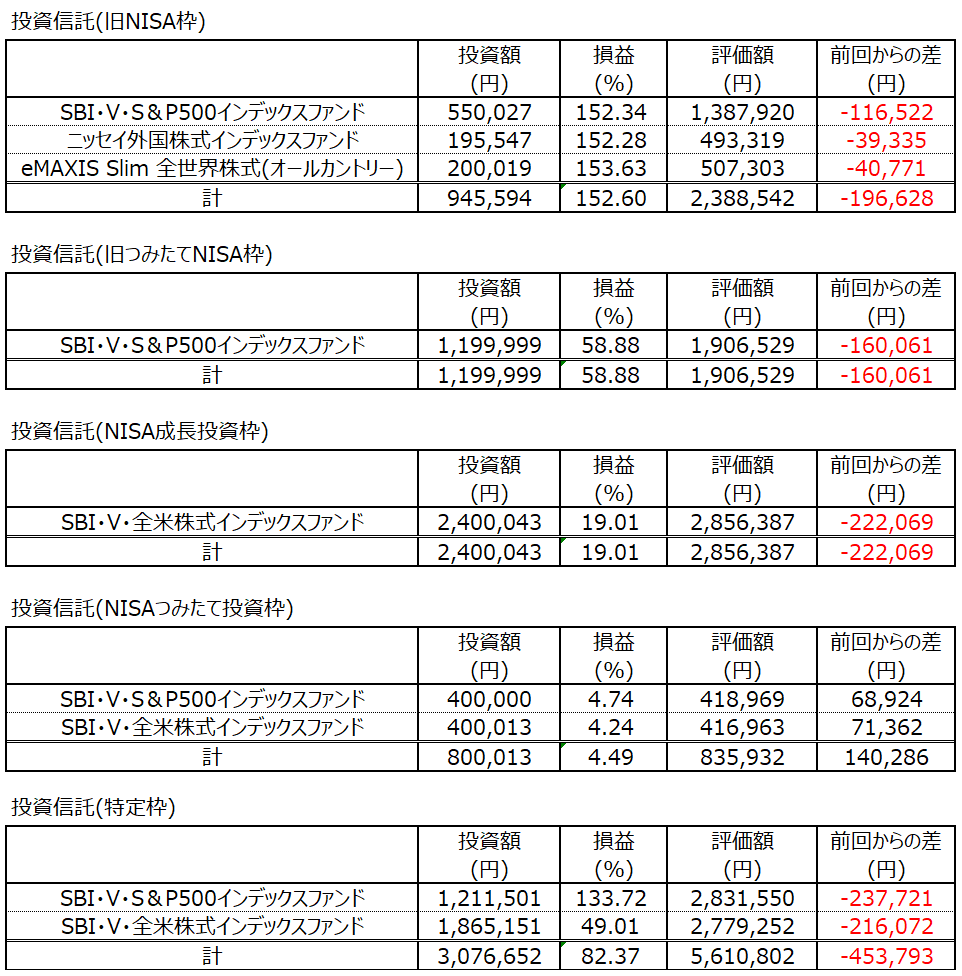

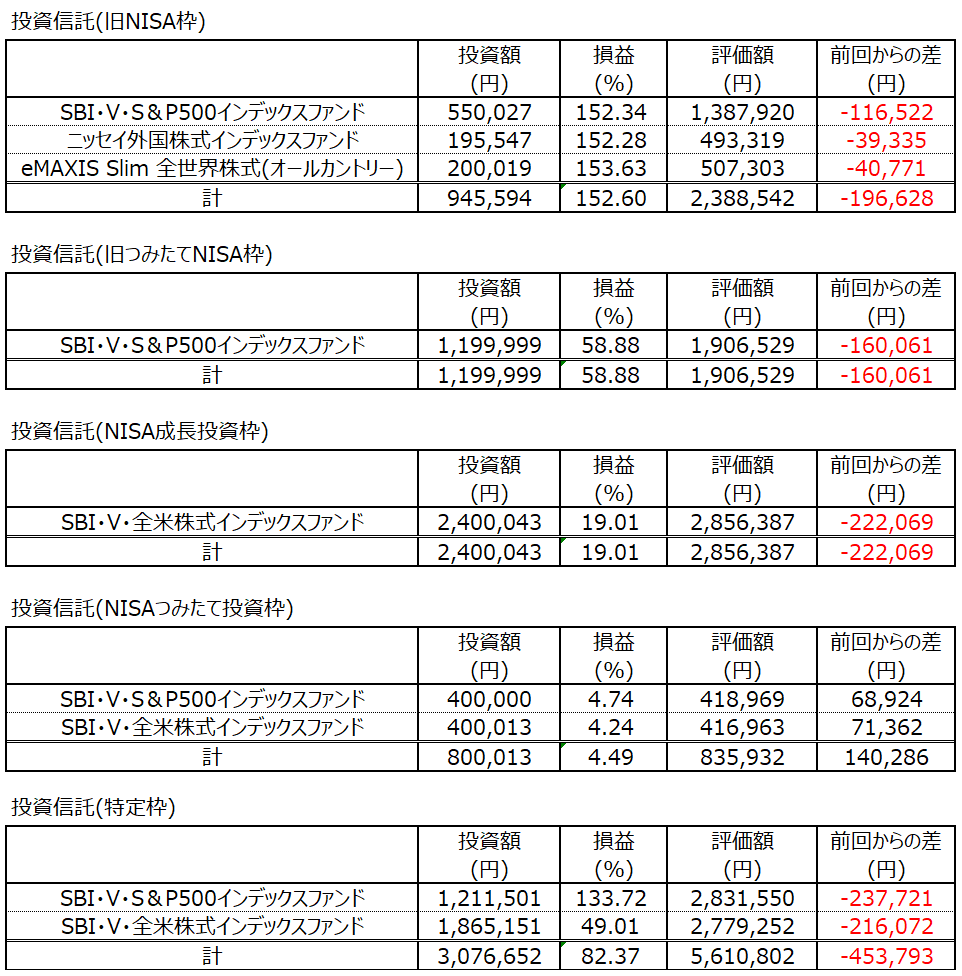

投資信託は、旧NISA枠でニッセイ外国株式インデックスファンド、eMAXIS Slim 全世界株式(オールカントリー)、SBI・V・S&P500インデックスファンド、旧つみたてNISA枠でSBI・V・S&P500インデックスファンド、特定枠で SBI・V・S&P500インデックスファンド、 SBI・V・全米株式インデックスファンドを保有しています。

さらに新NISA枠では、成長投資枠でSBI・V・全米株式インデックスファンドを今年の枠一杯240万分を購入済みで、つみたて投資枠でSBI・V・S&P500インデックスファンドとSBI・V・全米株式インデックスファンドを毎月5万円ずつ購入しています。

今回の購入分は、つみたて投資枠でSBI・V・S&P500インデックスファンドとSBI・V・全米株式インデックスファンドを5万円ずつ購入しました。

前回の6/29時点からの株価推移を見ると、

SBI・V・S&P500インデックスファンド -7.75%

SBI・V・全米株式インデックスファンド -7.21%

どちらも先月の上げ幅を帳消しにするマイナスとなっています。

損益面では、

全銘柄でマイナスで、含み益は約89万円減少!

となりました。今月は逆噴射、米国株の株価自体はそこまで下げてないのですが、円高の影響が大きく、含み益が大幅に減ってしまいました。

国内個別株

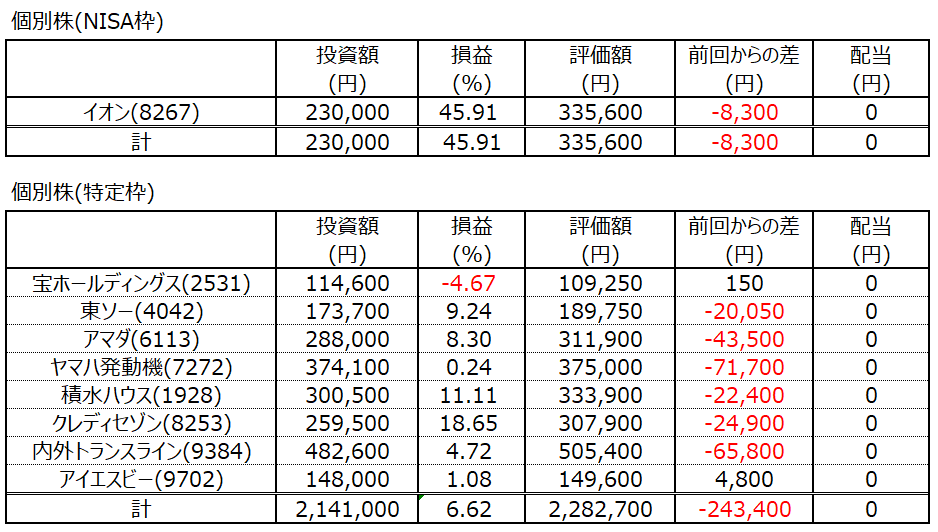

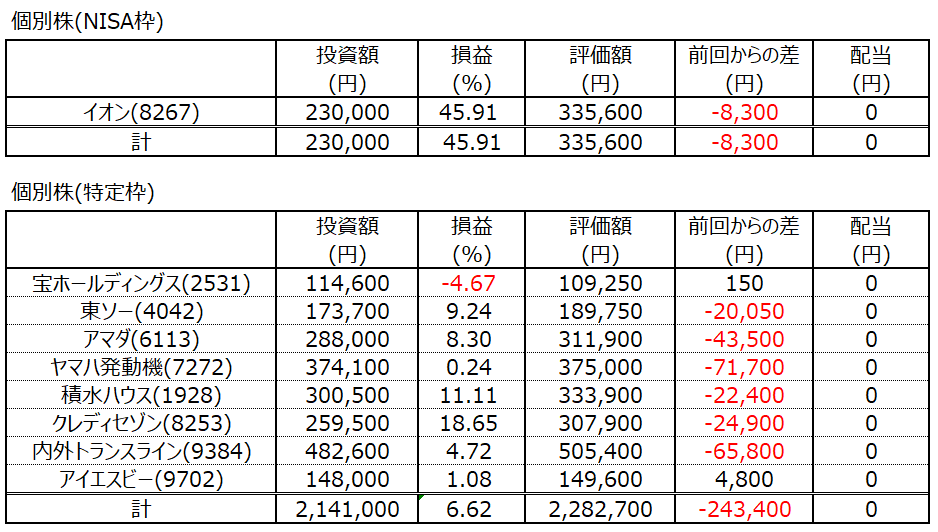

次は国内個別株。NISA枠でイオン、特定枠で宝ホールディングス、東ソー、アマダ、ヤマハ発動機、積水ハウス、クレディセゾン、内外トランスライン、アイエスビーを保有しています。

7月は追加購入、配当ともにありませんでした。

前回の6/29時点からの株価推移を見ると、

イオン -2.41%

宝ホールディングス +0.14%

東ソー -9.56%

アマダ -12.24%

ヤマハ発動機 -16.05%

積水ハウス -6.29%

クレディセゾン -7.48%

内外トランスライン -11.52%

アイエスビー +3.31%

今月は厳しいですねー。宝ホールディングスとアイエスビー以外は全部マイナス、特に海外売上高比率の高いアマダやヤマハ発動機、輸出関連企業の内外トランスラインあたりは大きなマイナスとなっています。

損益面では、

含み益は約24万円のマイナス!

となりました。先月から打って変わって厳しいところです。

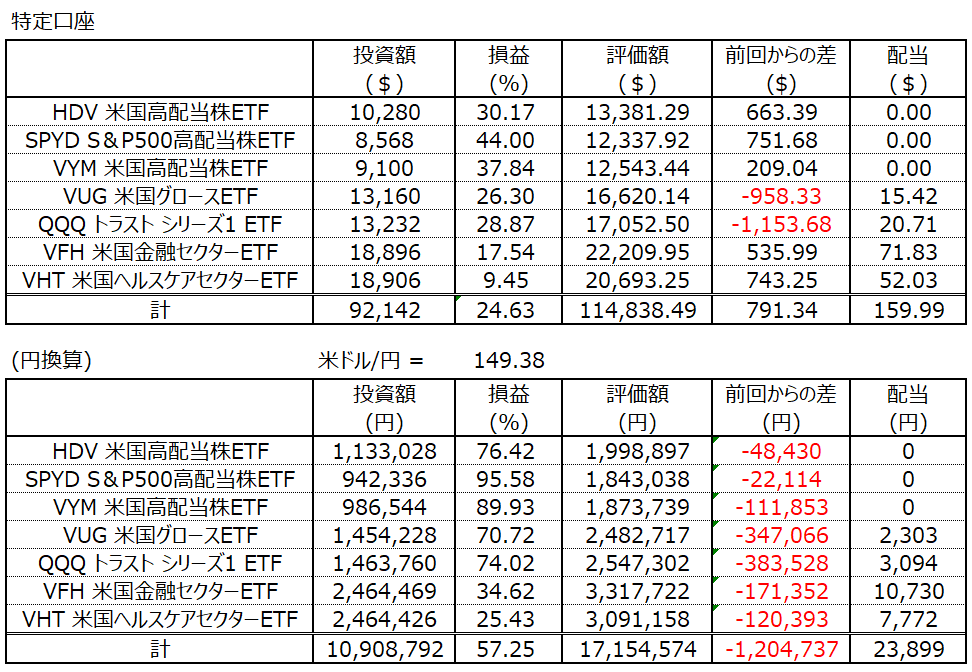

外貨ETF

外貨ETFは、高配当株ETFとしてHDV,SPYD,VYMの3銘柄、グロース株ETFとしてVUGとQQQの2銘柄、セクターETFとしてVFH,VHTの4銘柄を保有しています。

7月の追加購入はありませんでしたが、VUG,QQQ,VFH,VHTから配当を合計159.99ドル頂きました。

前回の6/29時点からの株価推移を見ると、

ドル建て 円建て

HDV +5.22% -2.37%

SPYD +6.49% -1.19%

VYM +1.69% -5.63%

VUG -5.45% -12.26%

QQQ -6.34% -13.09%

VFH +2.47% -4.91%

VHT +3.73% -3.75%

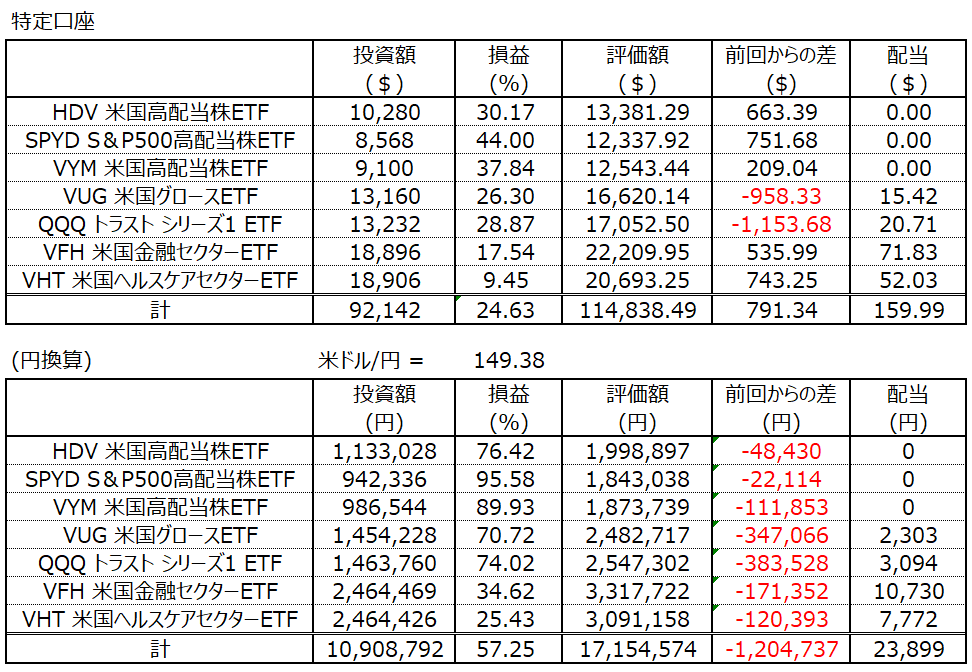

7月はドルはグロース系ETFのVUGとQQQがマイナスとなり、他はプラスとなりました。一方、円建ては全銘柄マイナス、円高の影響で7%ほどマイナスに振れています。為替恐るべしです。

損益面では、ドル建てと円建てで天国と地獄の結果となり、

ドル建てでは約791ドルのプラス、円建ては約120万円のマイナス!

となりました。そりゃドル円が先月の160.98円から149.38円まで11円も円高に振れたら仕方ないですね、暴れすぎ。

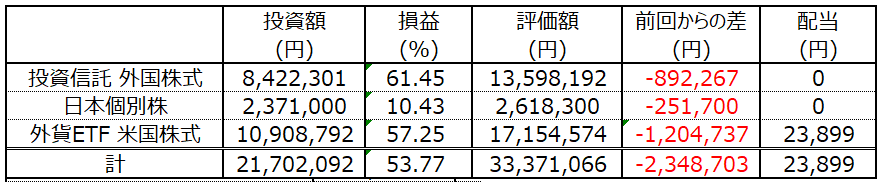

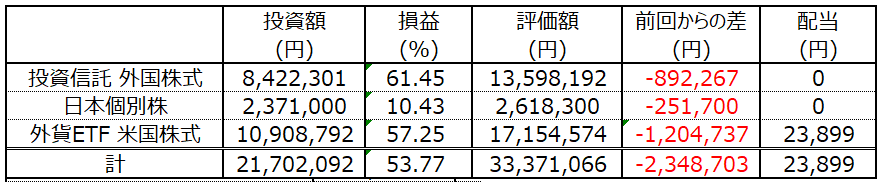

今月の損益と追加投資

米国株については、バランス的には投資信託とETFを半々、S&P500と全米株式の割合も半々にしたいなと思っているので、引き続き追加購入するならSBI・V・全米株式を中心にする予定です。ただ、為替が先月から10円ほど下げたとはいえ、まだまだ円安という気がしますので、先月に引き続きNISA枠で投資信託をコツコツ積み立てながら、国内個別株の優良割安株を狙いたい気分です。

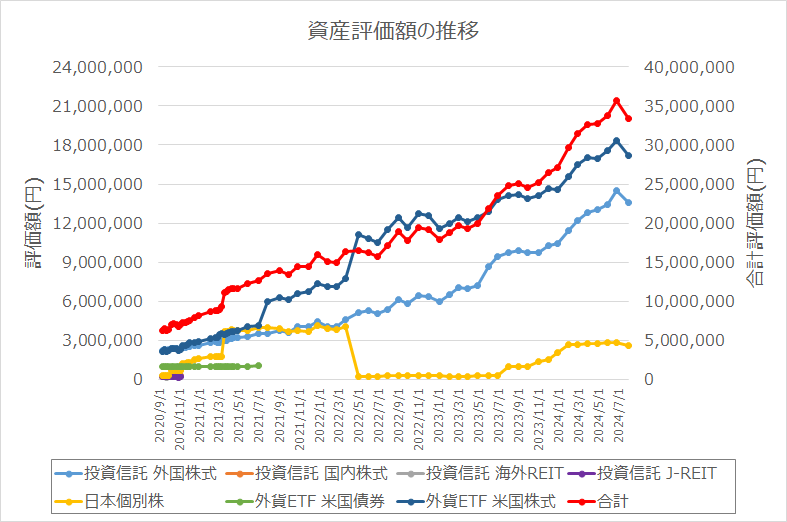

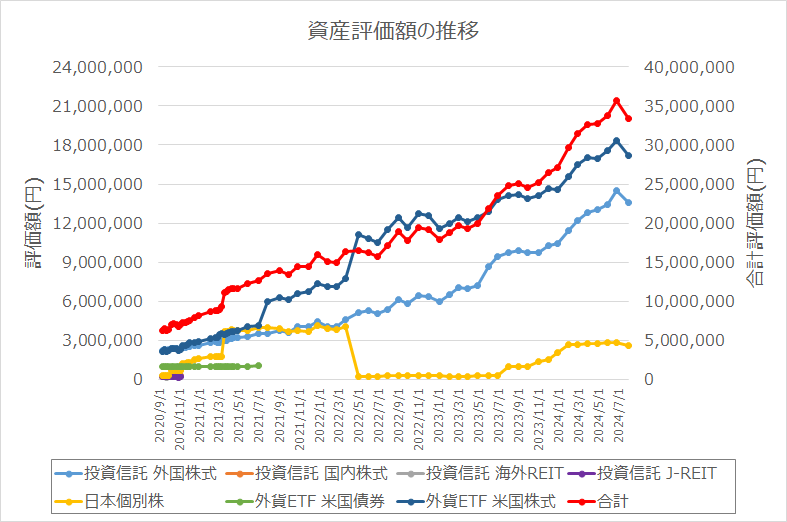

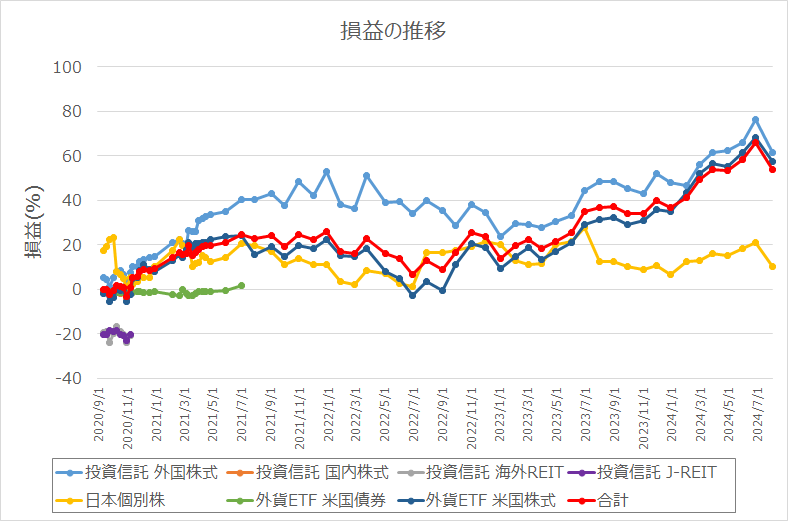

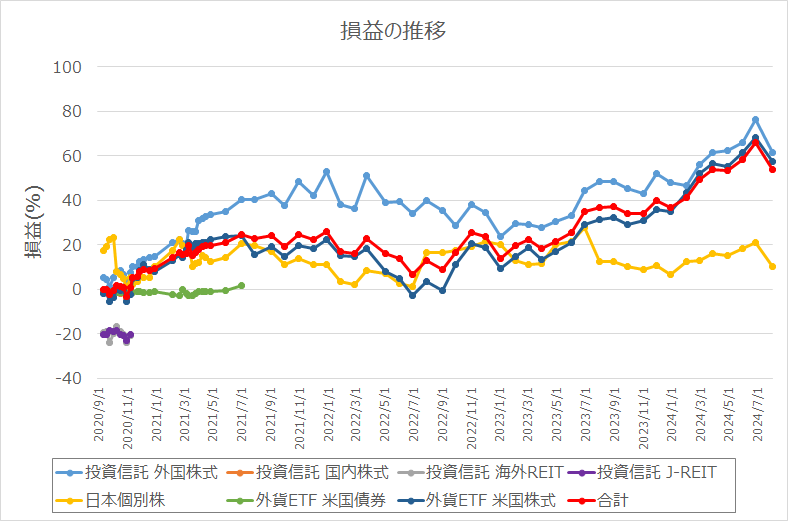

評価額全体の動きとしては、

前月比マイナス235万円!

となりました。私の夏のボーナス以上のマイナス額を叩き出しております。。投資信託、日本株、米国ETFいずれも大幅マイナスで、資産額は3,337万円、損益1,167万円まで下落です。ここ数か月が絶好調でしたからね。こんなこともあります。

7月の追加投資

NISAつみたて投資枠でSBI・V・S&P500インデックスファンドとSBI・V・全米株式インデックスファンドを5万円ずつ購入しました。

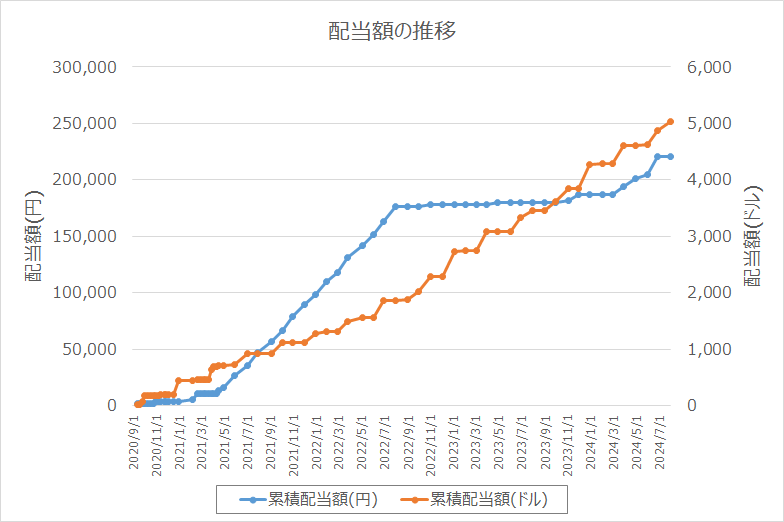

7月の配当

今月は米国ETFのVUGから15.42ドル、QQQから20.71ドル、VFHから71.83ドル、VHTから52.03ドル、円換算で合計2万円ちょっと頂きました。

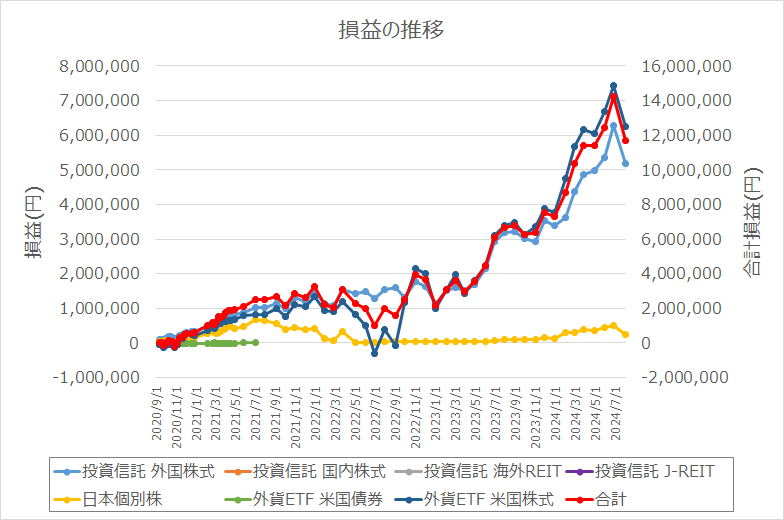

評価額、損益、配当額の推移

資産評価額は3,337万円、損益は+1,167万円、通算利回りは53.77%!

資産評価額と損益は先月からガッツリ下げ、通算利回りもガクッと落ちて50%台になってしまいました。やはり米国の利下げと日本の利上げが織り込まれ出すと円高になりますから、そうなりますね。今までが幻の含み益だったということで。

さて、まだまだ暑い8月。2日に発表された米雇用統計が低調な結果であったことを受け、ダウ、S&P500、ナスダックともに大幅に下げ、この2日間としては昨年3月以来の大幅な下げ幅となっています。

経済指標の下振れ傾向が想定以上に強く出ており、米国経済がソフトランディングできずに、経済が悪化するのではとの懸念がされ始めています。

日銀の利上げへの動きから、ドル円はしばらく円高傾向が続くと見られており、米国株投資家にとってはまだまだ苦難の日々が続きそうですね。

アノマリーでは、8月も独立記念日(7月4日)からレイバーデー(9月第1月曜日)までの「サマーラリー」にあたり、海外の機関投資家が夏季休暇の前に株を買いだめすることから株価が上昇する傾向があるとのこと。

特に、大統領選挙の年は7月と8月にプラスのリターンをもたらす傾向が高まるといわれており、今年は大いに期待できそうですが、、今のところどうも厳しそうな様相。それでも年初来から見たらまだまだ高値ではあり、ここは握力高めてしっかりホールドしていきます。

以上、皆さんの参考になればうれしいです。

👇👇👇ブログランキングに参加中 👇👇👇

👇押していただけると励みになります 👇

コメント