こんにちは、なみです。

今回は、米国グロース株ETFの一つであり、私も最近保有し始めたVUGについて、構成銘柄の特徴や価格、配当額の実績、トータルリターンを整理したいと思います。

高配当株ETFが配当を狙った投資信託であるのに対し、グロース株ETFは株価の値上がりに期待したファンドで、高配当株とは異なる「成長性」という魅力にあふれたETFといえますす。

これから何らかのETFに投資してみようと検討されている方は、以前ご紹介した高配当株ETFとの違いを見ていただき、自分に合った投資対象を選ぶ際のご参考にしていただければ幸いです。

VUGの概要

正式名称:バンガード・米国グロースETF

販売会社:バンガード

設定日:2004年1月26日

資産総額:606.5億ドル(2020.9時点)

保有銘柄数:257

経費率:0.04%

配当金受取月:3,6,9,12月

VUG、米国株式市場の大型グロース株を網羅する、CRSP USラージキャップ・グロース・インデックスに連動しており、米国株式市場の中でも企業の売り上げや利益の成長率が高く、株価の上昇が期待できる株式から構成される低コストETFです。

CRSP USラージキャップ・グロース・インデックスは、長短期の利益、売上の成長性の高い銘柄を厳選する指標で、組み入れ銘柄数も257と非常に多く、これ1本で幅広い分散投資が可能となります。

販売会社であるバンガード社は、ブラックロック、ステートストリートと並ぶ世界最大級の資産運用会社です。運用資産は5.3兆ドルで、ブラックロックに次ぐ世界第2位の規模です。

分配金利回りは0.64%(2021.4月時点)。グロース株ETFですが、少しだけ分配金が頂けます。

経費率は0.04%と、同じバンガード社の高配当株ETFであるVYMの0.06%よりも低いです。また、似たようなグロースETFで、ハイテク株が中心のNASDAQ100を指標とするQQQの経費率が0.2%であることを考えても、破格の安さです。

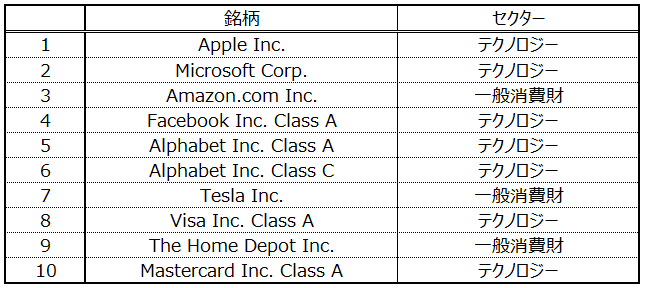

VUGの保有銘柄の上位10社と構成セクター

VUGは、時価総額加重平均で保有銘柄の比率が設定されています。

構成銘柄は257もあるのですが、時価総額加重平均なので、1位のAppleが9.8%、2位のMicrosoftが9.4%、3位のAmazonが7.0%と、上位10社で約44%を占めるかなり偏った構成となっています。

上位6社が今をときめくGAFAMで、このETF一本でGoogle、Apple、Facebook、Amazon、Microsoftに分散投資できます。

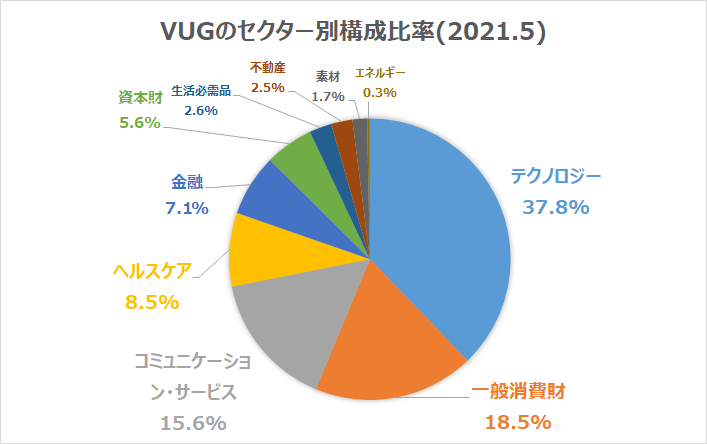

また、セクター面でも、トップ2はテクノロジーが37.8%、一般消費財が18.5%と、かなり偏ったポートフォリオとなっています。

この構成セクターを見ると、今はAppleやMicrosoftに代表されるテクノロジーと、Amazonやテスラに代表される一般消費財という2大セクターが著しく成長していることになります。

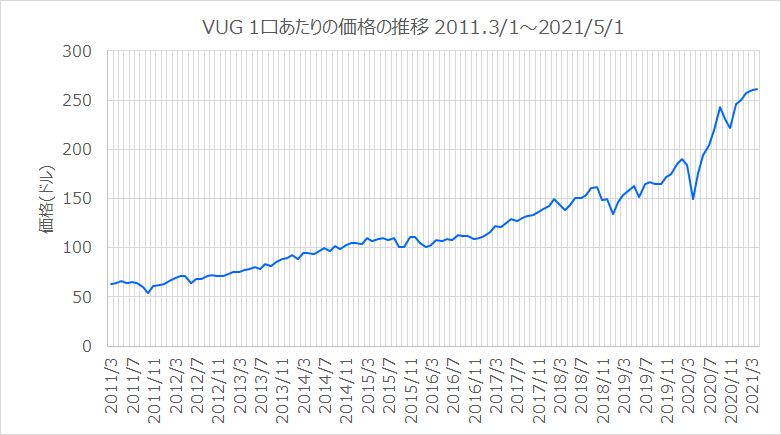

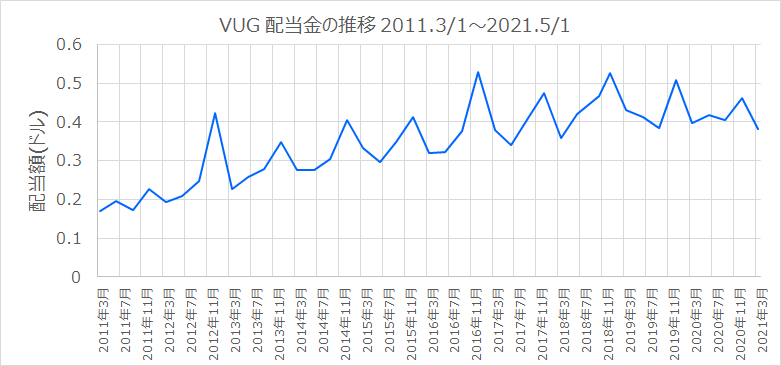

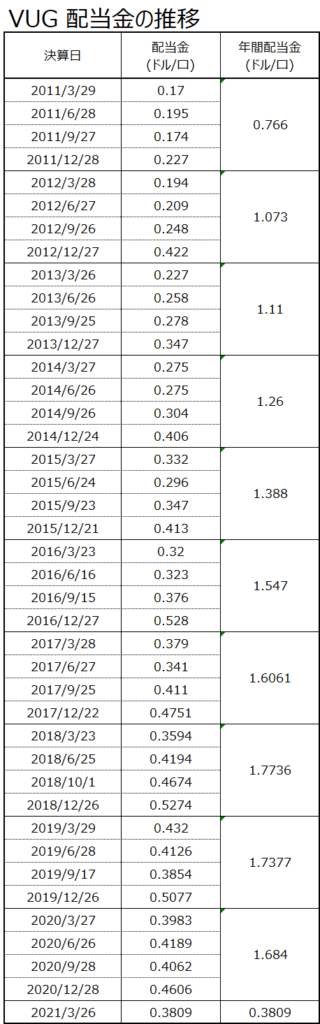

VUGの価格と配当金の推移

VUGの価格と配当金の推移は以下の通りとなっています。

コロナショックによって一時は価格が30%程度下落しましたが、現在はすっかり回復し、元のカーブの延長線上に戻ってますね。さすが成長真っ盛りの銘柄達で構成されるETFです。

配当額でも、直近1年間の配当額は0.74%であり、高配当株の5%とかと比較すると雀の涙程度とはいえ、これはこれでしっかり成長しています。

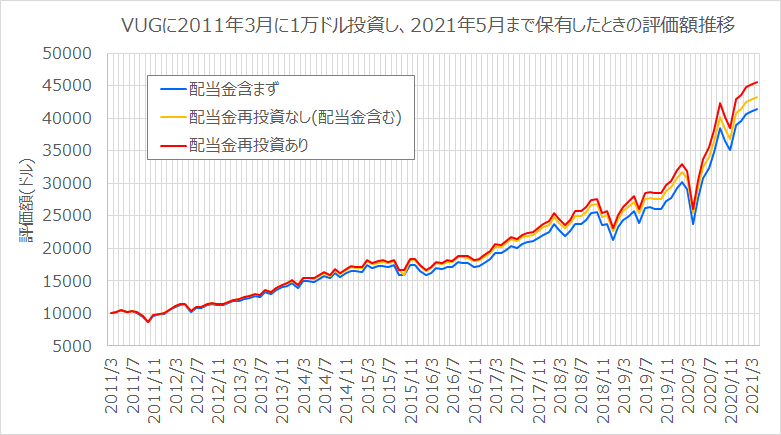

VUGに投資した時のリターン

VUGに2011年3/1に1万ドル投資し、2021年5/1まで保有した時の評価額は以下の通りとなります。

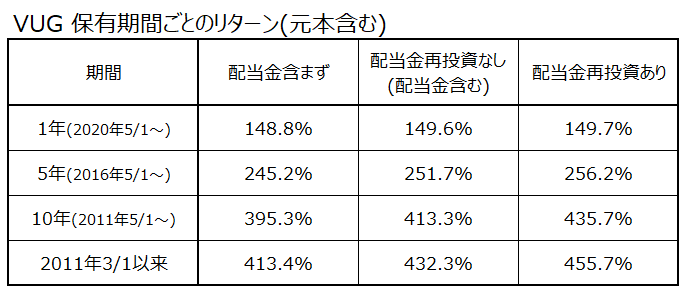

また、保有期間を直近1年/5年/10年/2011年3/1以降としたときのリターンは下表の通りとなります。

リターン面ではQQQに若干劣りますが、十分優秀な数字です。1点だけ気になる点を挙げると、価格が一口261ドル(2021.4時点)と、庶民には少し高いです。一度に何口も買おうすると、まとまった額が必要になります。私は月に一口購入するのが精一杯です。

本銘柄は現状、GAFAMをはじめとするハイテク銘柄の成長性に伴い、順調に価格が上昇しており、今後もさらなる成長が期待できます。また、長短期の成長性に応じて都度銘柄の入れ替えが行われるため、将来の成長セクターや銘柄の変化にも自動対応してくれるので、非常に安心して投資できます。

私自身、最近このETFを知り、この成長性とファンドの規模、経費率の低さなどに高い魅力を感じましたので、今月からポートフォリオの一つとして、コツコツと積み立てを始めました。

まとめ

今回は米国バリュー株ETFのとして、バンガード社のVUGについて整理してみました。

本ETFは、長短期の成長性が期待できる厳選銘柄から構成されるものであり、いわば米国株式市場の成長性の上澄みを享受できるETFだと思います。この内容で経費率0.04%は破格の安さです。

高配当株ETFと比較すると、VYMなどの有名ETFより経費率が低いうえ、コロナショックからの回復という点でもすでにショック前よりも高い値となっています。配当はわずかですが、トータルリターンでは高配当株ETFを遥かに上回る、優秀な成績を収めています。

また、VTやVOOなどの幅広い銘柄を対象としたインデックスファンドと比較すると、セクターや銘柄の偏りは大きい分、安定性に欠けるという懸念点はありますが、成長性に特化し、日々の配当は不要、ひたすら積み立て、値上がりに期待したい!という方には非常に魅力的なETFではないかと思います。短所は1口当たりの単価が高い位ですね。

来週のアメリカ大統領選挙の行方によっては、株価の乱高下はあるかもしれませんが、中長期では継続した成長が期待できますので、私自身も本銘柄をメインの投資対象の一つとして、今後もしっかり積み立てを進めていきたいと思います。

以上、皆さんの参考になればうれしいです。

*関連リンクです

https://namiheinc.com/post-970/970/

下のバナーをクリックいただけると励みになります!

コメント