こんにちは、なみです。

投資信託って、リスク分散のために一度に購入せず、資金を分割して定期的に投資をするれば良いって言われますよね。例えば、予定資金を12分割して、毎月資金の1/12を投入し、一年かけて全量を買う方法で、ドルコスト平均法と呼ばれたりします。

ただこの方法って、実際のところどこまで分散すればいいのかがよくわかりませんし、分散しなかったらどうなるのか、さらに分散の仕方によってトータルリターンにどの程度影響が出るのかについて、具体的に示されたデータを見たことがありません。

そこで今回の記事では、長い運用実績のあるインデックスファンドであるニッセイ日経225インデックスファンドを対象に、資金の投資を合わせ、資金の分割数と購入タイミングを変えた場合、評価額や損益の推移、トータルリターンにどのような違いが出るかを17年間の実績データをもとに比較してみました。

積立投資をやってみたいけど、最適なタイミングがわからない!という投資初心者の皆さんや、現在何となく毎月積立で購入しているけど、新たな追加資金が得られたときに、すぐに一括購入すべきか、分割して積立購入すべきかいつも悩むという方にとって、非常に参考になる内容ですので、よろしければご覧ください。

結論

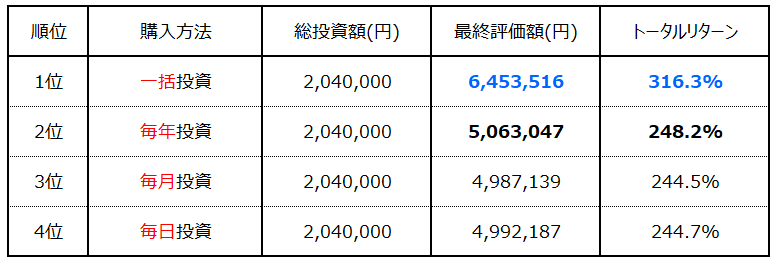

ニッセイ日経225インデックスファンドを購入対象として、2004年4月~2021年3月の期間に総資金2,040,000円で毎日、毎月、毎年、一括購入した場合の、最終評価額とトータルリターンは以下の通りとなりました。

なお、総投資額に対し、2021年3/31時点の評価額をパーセントで表現したものをトータルリターンとしました。

いずれも総投資額は204万円で購入タイミングだけを変えたのですが、トータルリターンは割と差が出て、資金を分散せずに一括購入する「一括投資」が最もトータルリターンの面では有利という結果になりました。

また、分散した場合では、毎年 > 毎日 ≒ 毎月 という結果となり、毎年最初に全額購入する「毎年投資」が最も優秀で、「毎月投資」と「毎日投資」はほとんど差がないという結果になりました。

この結果になった要因を考察すると、そもそも投資対象としたニッセイ日経225インデックスファンドがこの17年間で右肩上がりの成長をしており、基準価格の安いできるだけ早いタイミングで多く購入したケースほど、最終的な含み益が得られたためと考えます。

逆に、投資対象のチャートが右肩下がりであった場合、今回とは反対の結果になったものと推定しますが、そもそも右肩下がりのチャートのものを購入すること自体が問題ですね。

では、この結論に至るまでの調査内容を順番にご紹介したいと思います。

投資対象のご紹介

まず、今回の検証に使用したニッセイ日経225インデックスファンドについて簡単にご紹介しておきます。

ニッセイ日経225インデックスファンド

インデックス:日経平均株価(225種・東証)

日経平均株価(225種・東証)は、東証第1部上場銘柄のうち代表的な225銘柄の平均株価指 数で、株式会社日本経済新聞社より算出・公表されています。当指数は、増資権利落ち等市況とは無関係の株価変動要因を修正して連続性を持たせており、国内の株式市場の動向を継続的に捉える代表的な指数として、広く利用されています。

資産総額:190,362百万円

信託報酬:0.275%以内

最近の売れ筋の投資信託よりは信託報酬がやや高めですが、設立からのデータが豊富なので今回検証対象として採用しました。

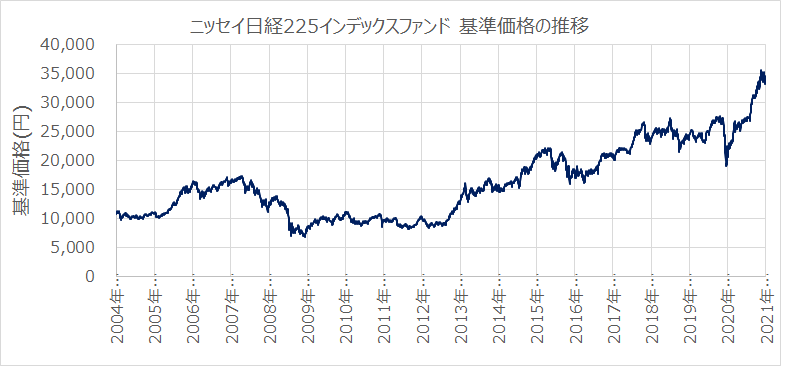

基準価格の推移

ニッセイ日経225インデックスファンドの基準価格の推移は下図の通りです。

前半はアップダウンがありつつも、後半は一気に価格が上昇しています。

計算条件

以下の条件でパフォーマンスを算出しました。

・検証期間は、2004年4月1日をスタートとし、2021年3月31日までとした。

・総投資額は2,040,000円として、毎日購入(前営業日)、毎月購入(毎月初日)、毎年購入(毎年初日)、一括投資(2004年4月1日に全額購入)したと仮定した。

・各日の基準価格は、その日の終値とした。

・総投資額に対し、2021年3月31日時点の評価額をパーセントで表現したものをトータルリターンとした。

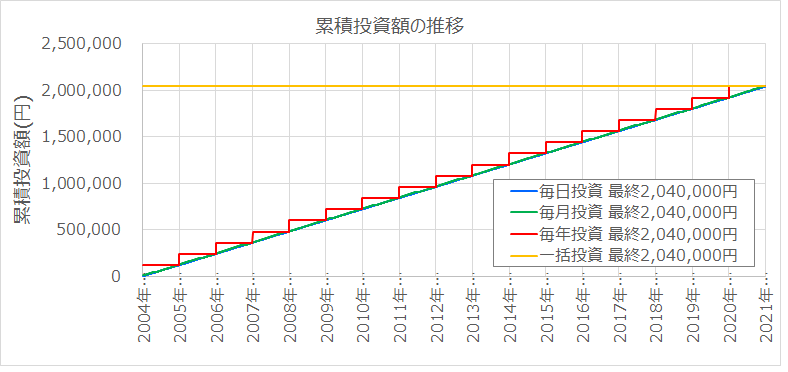

累積投資額は下図の通りとなります。

投資額の推移はこんな感じです。この位の時間スケールだと、毎日と毎月がほぼ重なってしまいますね。

評価額の推移

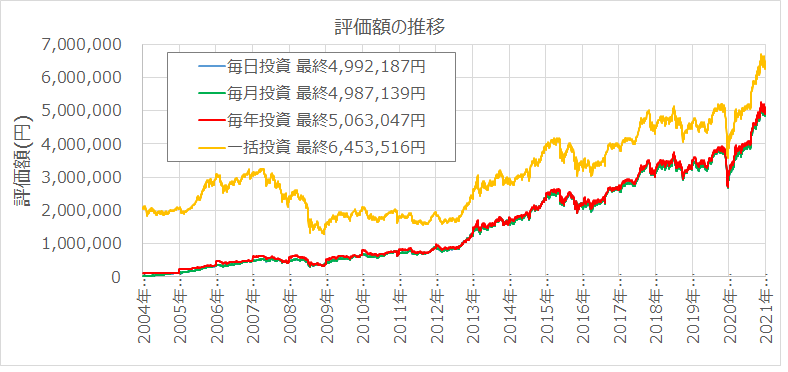

2004年4月から各種方法で204万円を投資したときの、評価額の推移は以下の通りとなりました。

最初に一括投資した「一括投資」が前半リードするのは当然として、その後も首位をキープし、最終的に2021年3月末でも他の手法より140万円ほど評価額が高い結果となりました。

一方、分散投資を行った3ケースでは、「一括投資」ほど目立った違いはありませんでしたが、「毎月投資」が他2つより7万円ほど評価額が高い結果となり、「毎日投資」と「毎月投資」はほとんど差がありませんでした。

損益の推移

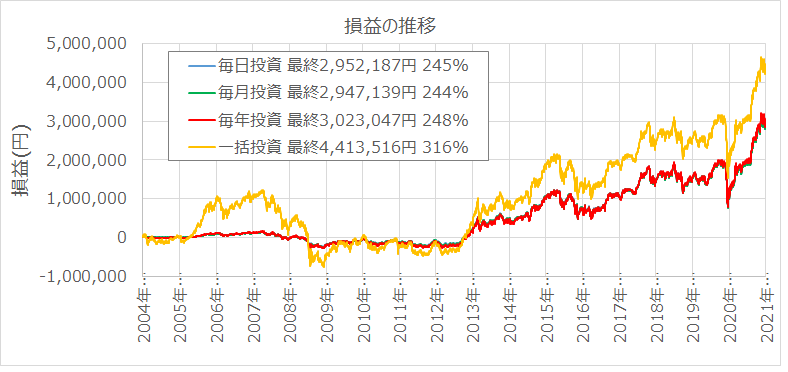

続いて、損益の推移は以下の通りとなりました。

損益面では、最初に一括投資した「一括投資」は波が激しく、2008年後半には一時は50万円ほどマイナスになっています。ただ2013年からの伸びがすばらしく、最終的に440万円のプラス、トータルリターンは316%と最も優秀なパフォーマンスが得られています。

一方、分散投資を行った3ケースでは、これも「一括投資」ほど目立った違いはありませんでした。それでも、いずれも240%前後のリターンが得られており、インデックス投資としては十分優秀なリターンが得られています。

それぞれの差は評価額と同様、「毎月投資」が他2つより7万円ほど含み益が高い結果となり、「毎日投資」と「毎月投資」はほとんど差がありませんでした。

まとめ

以上、長い運用実績のあるインデックスファンドであるニッセイ日経225インデックスファンドを対象に、資金の投資を合わせ、資金の分割数と購入タイミングを変えた場合、評価額や損益の推移、トータルリターンにどのような違いが出るかを17年間の実績データをもとに比較してみました。

17年間で最初に一括購入という極端なケースは別として、毎年/毎月/毎日と割と思い切って分散周期を振ってみたのですが、トータルリターンに対しては17年で高々7万円程度しか差がなく、長期投資を前提に積立投資をする上では、分散周期はあまり気にする必要がないことが確認できました。

むしろ今回対象としたニッセイ日経225インデックスファンドや米国のS&P500のような右肩上がりのチャートの場合、できるだけ早く資金投入することで、株価上昇による含み益と、複利の効果が得られますので、資金に余裕のある範囲内であれば、特に分散は気にせず、積極的に資金投入した方がリターン面では有利となります。

要はリスクを認識したうえで、どんどん投資していきましょう!ということです。

個人的にも、資金分散の最適周期がよくわかっていなかったため、今回の検証によってすっきりしました。日々の生活に必要な手元現金はしっかり確保した上で、余剰資金は積極的に投資していきたいと思います。

以上、皆さんのご参考になれば幸いです。

*関連リンクです

https://namiheinc.com/post-937/937/

https://namiheinc.com/post-828/828/

下のバナーをクリックいただけると励みになります!

コメント