なみ

なみこんにちは、なみです!

2022年2月現在、急激に進むインフレ対策としてFRBは2022年3月にも利上げに動く可能性を示し、さらに早期に保有資産の縮小を始める見込みとなっています。

そのため3月以降、これまで経験したことのないスピードで利上げが進み、世界経済や株式市場に大きな影響を及ぼすことが懸念されています。さらにウクライナ問題、中国の景気減速など、先行き不透明な要素も多く、今後も不安定な状況が続くものと考えられます。

今後想定される金利上昇局面では、投資家がバリュエーション(投資の価値評価)に対して慎重になり、特にバリュエーションの大きいグロース株が売られ、反対に割安なバリュー株が見直し買いされる傾向にあるといわれます。

私自身も、これまでVTIやVOOの幅広いセクターを網羅したETFや、QQQ,VUGなどのグロースETF、VYMやHDVなどの高配当TFなどを保有しており、特にグロース系ETFにはしばらくは手を出しづらいと感じています。

前回の検討では、今後想定されるグロース株からバリュー株へのシフトに備え、バリュー株ETF各種のパフォーマンスを検証し、金融セクターETFであるVFHがなかなか優秀であることがわかりました。

ただね、この検証をしていて思ったんです。セクターETFって他にもいろいろあって、純粋にセクターETFを比較したらどんな結果になるんだろう?。そして過去に利上げが右肩上がりになった状況では、どのセクターが実際に強かったんだろう?って。

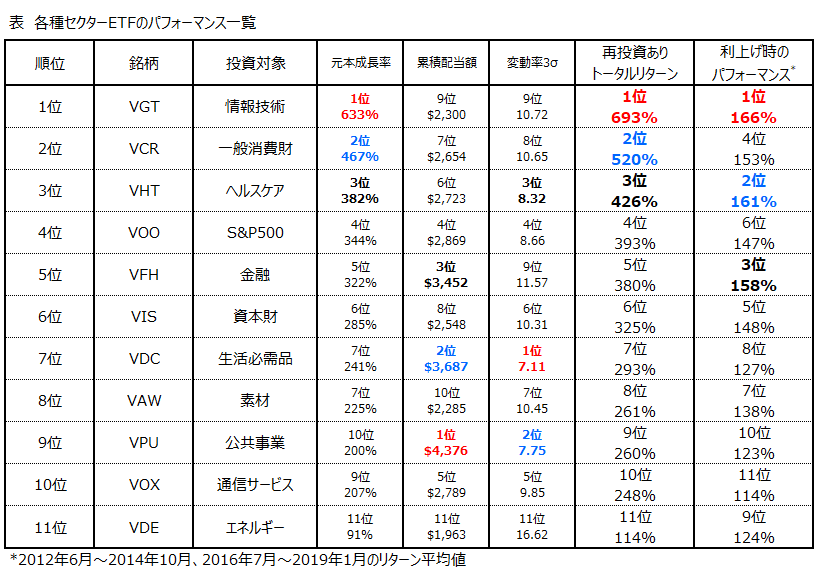

そこで本記事では、米国株のセクターETFとして、VCR,VDC,VDE,VFH,VHT,VIS,VGT,VAW,VOX,VPUの計10銘柄、比較例としてVOOを取り上げ、2012年2月から2022年2月までの約10年間のトータルリターンを比較しました。さらに利上げが行われた2012年6月から2014年10月、2016年7月から2019年1月の2つの期間に注目し、この間のパフォーマンスを評価しました。

各銘柄の特徴だけでなく、値動きや配当の時系列データ、最終的なトータルリターンまで、様々な切り口から比較していますので、

これまではハイテク中心に買ってたんだけど、今後は厳しそう。かといってS&P500だけ買うのも面白くないんですよね。

これからは利上げに銘柄を狙っていきたいんだけど、実際に利上げに強いセクターってどれなんだろう?

という投資初心者の皆さんにとって非常に参考になる内容かと思います。

この記事でわかること

・米国株式セクターETF10銘柄の特徴

・10銘柄それぞれに10年間投資したときの元本と累積配当額の推移

・10銘柄の価格の変動度合

・配当再投資あり、なし時のトータルリターン

・過去の利上げ局面ではどのセクターのパフォーマンスが高かったのか?

また投資をするにあたっては、ETFの値上がりによる含み益を狙うのか、はたまた配当がたくさん欲しいのか、あまり価格変動はない方がいいのか、皆さんの理想とするパフォーマンスって人それぞれだと思うんです。

今回の検証結果を見ていただければ、セクターETFの投資対象や値動き、配当利回りなどの特徴が大まかにイメージしていただけます。そして今後の利上げ局面において、どの銘柄に投資すべきかが理解いただけるかと思いますので、よろしければご覧ください。

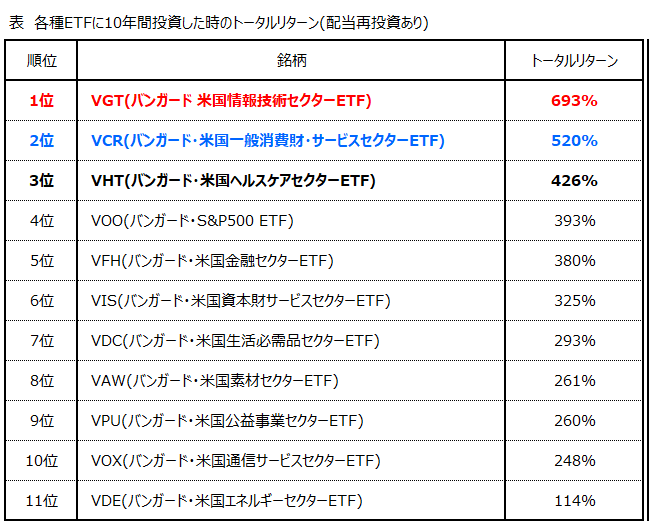

まずは10年のトータルリターンを比較

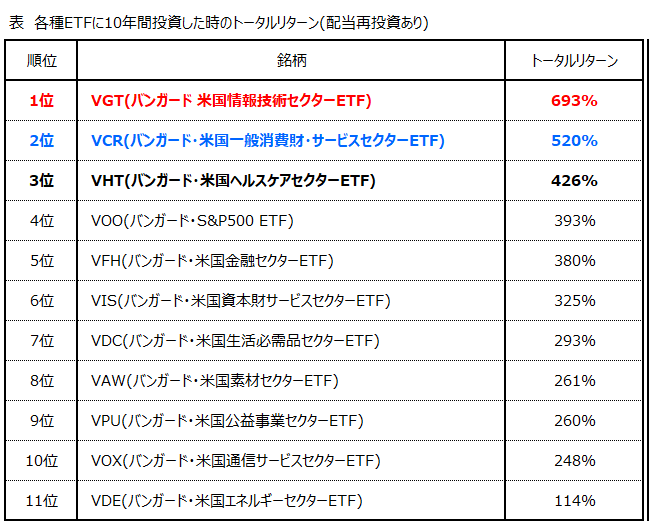

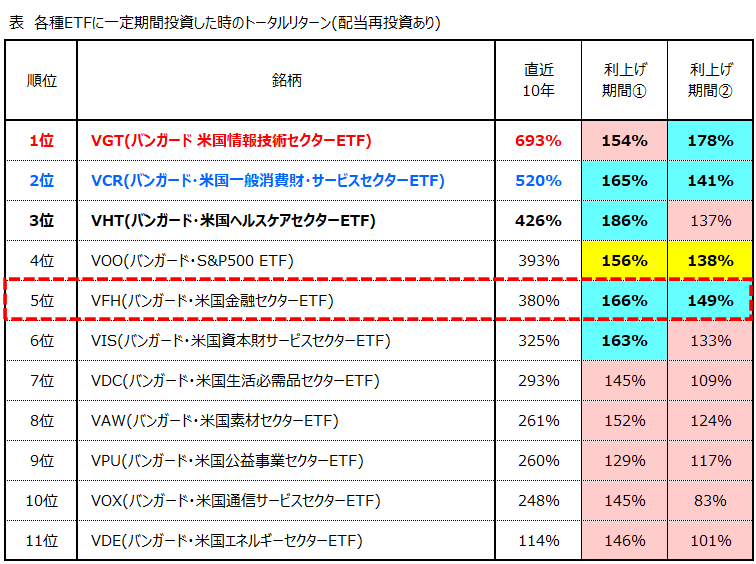

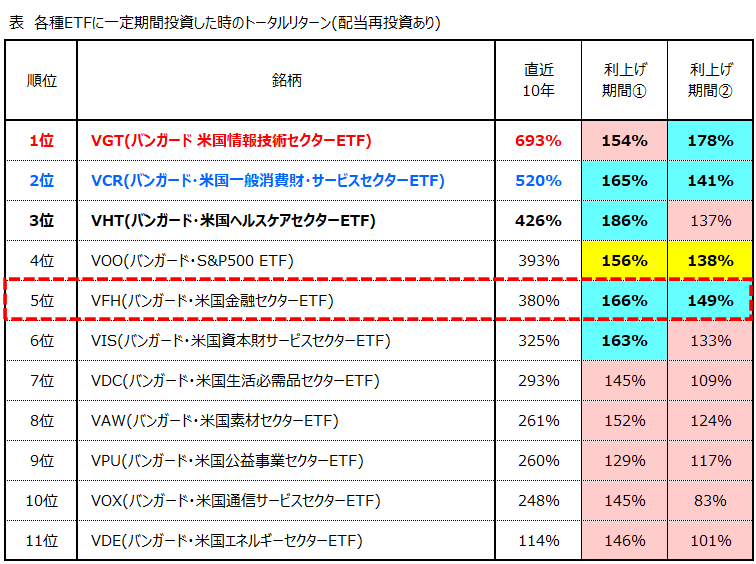

まず結論から。10年のトータルリターン比較からいきます。 2012年2月から2022年2月までの10年間における”再投資あり”でのトータルリターンは以下の通りとなりました。なお、計算簡略化のため、購入手数料や為替手数料、売却時に発生する税金は無視していますので、実際のリターンはもう少し低くなります。

10年リターンではやはりここ最近のハイテク株の成長に伴い、情報技術セクターETFのVGTが693%で抜けた1位、続いて一般消費財、サービスセクターのVCRが520%で2位、ヘルスケアセクターのVHTが426%で3位となりました。やはりグロース株を多く含むVGTは強いですね。

続く4位は比較例として入れたVOOで393%、5位が金融セクターのVFH、6位が資本財セクターのVIS、7位が生活必需品セクターのVDCとなりました。これでも10年で3~4倍ですから十分すごいです。

下位グループは、素材セクターのVAWが261%、公共事業セクターのVPUが260%、米国通信サービスセクターのVOXが248%、通信サービスが下位になったのは意外でした。そしてエネルギーセクターのVDEは114%でかなり離された最下位となりました。

さらに、データは後ほど示しますが、過去2回の利上げ局面でも情報金融セクターのパフォーマンスが最も高くなりました。ただし、続く2位には金融セクターのVFHが入り、利上げ局面では金融セクターの銘柄が大きくパフォーマンスを上げることが過去の実績から確認できました。

では、この結論に至るまでの検証結果を順にご紹介していきます。

銘柄紹介

まず、今回比較した11銘柄について簡単にご紹介します。

VCR(バンガード 米国一般消費財・サービスセクターETF)

正式名称:Vanguard Consumer Discretionary ETF

インデックス:MSCI USインベスタブル・マーケット・コンシューマー・ディスクレショナリー・インデックス

資産総額:62億ドル

経費率:0.1%

構成銘柄トップ5:

1.アマゾン 21.14%

2.テスラ 13.86%

3.ホームデポ 7.20%

4.ナイキ 3.51%

5.マクドナルド 3.35%

VDC(バンガード 米国生活必需品セクターETF)

正式名称:Vanguard Consumer Staples ETF

インデックス:MSCI USインベスタブル・マーケット一般消費財インデックス

資産総額:66億ドル

経費率:0.1%

構成銘柄トップ5:

1.P&G 13.86%

2.コストコ 8.28%

3.コカ・コーラ 8.03%

4.ペプシコ 7.92%

5.ウォルマート 7.33%

VDE(バンガード 米国エネルギーセクターETF)

正式名称:Vanguard Energy ETF

インデックス:MSCI USインベスタブル・マーケット・エネルギー・インデックス

資産総額:69億ドル

経費率:0.1%

構成銘柄トップ5:

1.エクソンモービル 20.33%

2.シェブロン 17.52%

3.コノコフィリップス 7.54%

4.EOGリソーシズ 4.08%

5.パイオニアナチュラルリソーシズ 3.32%

VFH(バンガード・米国金融セクターETF)

正式名称:Vanguard Financials ETF

インデックス:MSCI USインベスタブル・マーケット金融インデックス

資産総額:126億ドル

経費率:0.1%

構成銘柄トップ5:

1.JPモルガン 9.14%

2.バークシャー・ハサウェイ 7.06%

3.バンクオブアメリカ 6.49%

4.ウェルズファーゴ 3.78%

5.ブラックロック 2.65%

VHT(バンガード・米国ヘルスケアセクターETF)

正式名称:Vanguard Health Care ETF

インデックス:MSCI USインベスタブル・マーケット・ヘルスケア・インデックス

資産総額:166億ドル

経費率:0.1%

構成銘柄トップ5:

1.ユナイテッドヘルス 7.46%

2.J & J 7.10%

3.ファイザー 5.22%

4.サーモフィッシャーサイエンティフィック 4.14%

5.アボットラボラトリーズ 3.93%

VIS(バンガード・米国資本財サービスセクターETF)

正式名称:Vanguard Industrials ETF

インデックス:MSCI USインベスタブル・マーケット資本財サービス・インデックス

資産総額:46億ドル

経費率:0.1%

構成銘柄トップ5:

1.ユニオン・パシフィック 3.85%

2.UPS 3.66%

3.ハネウェルインターナショナル 3.37%

4.レイセオン・テクノロジーズ 3.04%

5.キャタピラー 2.65%

VGT(バンガード・米国情報技術セクターETF)

正式名称:Vanguard Information Technology ETF

インデックス:MSCI US Investable Market Information Technology指数

資産総額:506億ドル

経費率:0.1%

構成銘柄トップ5:

1.アップル 21.56%

2.マイクロソフト 17.64%

3.エヌビディア 5.40%

4.ビザ 2.52%

5.マスターカード 2.33%

VAW(バンガード・米国素材セクターETF)

正式名称:Vanguard Materials ETF

インデックス:MSCI US Investable Market Materials Index

資産総額:39億ドル

経費率:0.1%

構成銘柄トップ5:

1.Linde PLC 13.33%

2.シャーウィン・ウィリアムズ 6.56%

3.エアープロダクツ・アンド・ケミカルズ 5.02%

4.フリーポート・マクモラン 4.56%

5.エコラボ 4.50%

VOX(バンガード・米国通信サービスセクターETF)

正式名称:Vanguard communication Services ETF

インデックス:MSCIインベスタブル・マーケット電気通信サービス・インデックス

資産総額:39億ドル

経費率:0.1%

構成銘柄トップ5:

1.メタ 17.29%

2.アルファベット 11.56%

3.アルファベット 10.76%

4.ザ・ウォルト・ディズニー・カンパニー 5.73%

5.ベライゾン 4.70%

VPU(バンガード・米国公益事業セクターETF)

正式名称:Vanguard Utilities ETF

インデックス:MSCI USインベスタブル・マーケット・ユーティリティーズ指数

資産総額:55億ドル

経費率:0.1%

構成銘柄トップ5:

1.ネクステラエナジー 15.66%

2.デュークエナジー 6.90%

3.サザン 6.21%

4.ドミニオンエナジー 5.43%

5.エクセロン 4.83%

VOO(バンガード・S&P500 ETF)

正式名称:Vanguard S&P 500 ETF

インデックス:S&P500種指数

資産総額:2,800億ドル

経費率:0.03%

構成銘柄トップ5:

1.アップル 6.83%

2.マイクロソフト 6.23%

3.アマゾン 3.59%

4.アルファベット 2.15%

5.テスラ 2.12%

計算条件

以下の条件でパフォーマンスを算出しました。

・検証期間は、2012年2月をスタートとし、2022年2月までとした。

・2012年2月1日に1万ドルを一括投資したと仮定した。

・各月の基準価格は、その月の1日の終値とした。

・配当を再投資する場合、配当受け取り直後にその月の基準価格で全額を再投資したものとした(小数点以下の口数でも購入できるものとした)。

・配当に対し、日本で20.315%が課税されたものとし、残りを受取額とした(米国での現地税10%は確定申告ですべて取り戻したものと仮定)。

・購入手数料と為替手数料は無視した。

元本の推移

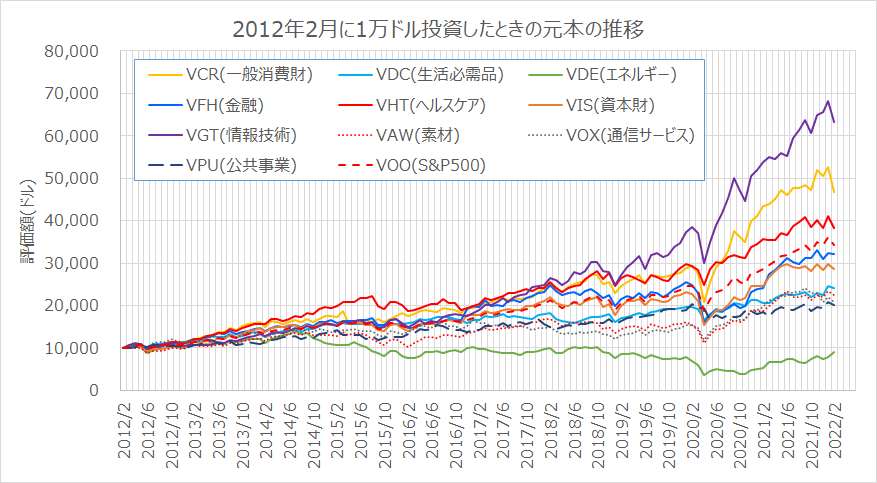

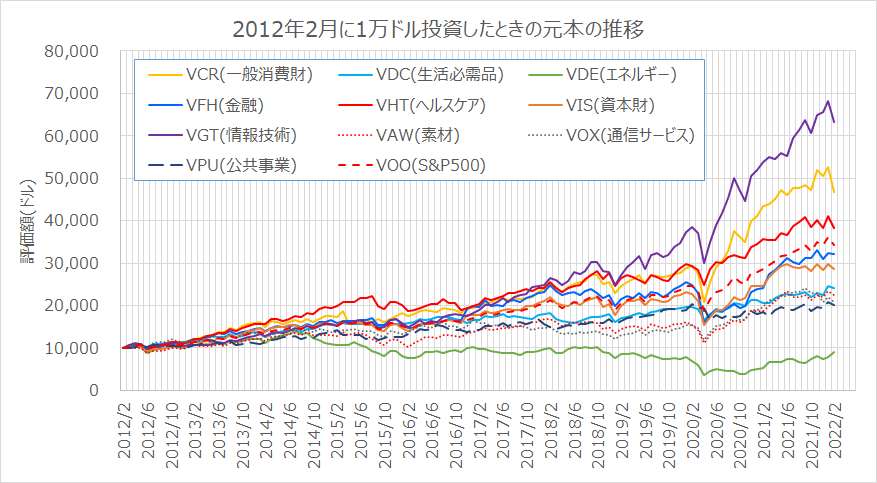

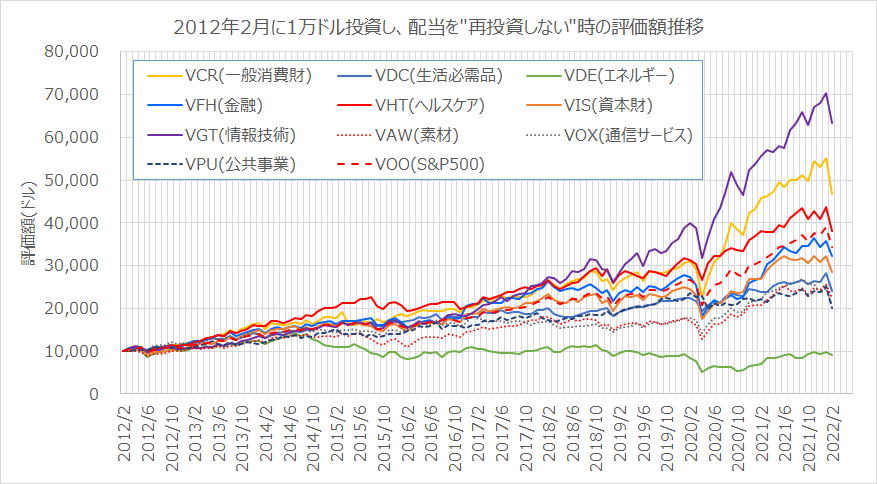

まず最初に投資した元本が10年間の間にどうなったのかを確認します。2012年2月に1万ドルを一括投資したときの、元本の推移は以下の通りとなりました。

元本については 、VGT ≫ VCR ≫ VHT > VOO > VFH > VIS > VDC ≒ VAW ≒ VOX ≒ VPU ≫ VDE の順になりました。

抜けた1位は情報技術のVGTで6.3万ドル、2位が一般消費財のVCRで4.7万ドル。それぞれアップルやアマゾンといった高い成長率の企業が構成銘柄に組み込まれている点が大きいですね。特に2020年3月のコロナショック以降からの伸びは他銘柄とは一線を画すレベルです。

3位はヘルスケアのVHTで3.8万ドル、本銘柄の特徴としてはコロナショックの落ち込みが他よりもマイルドですね。

4位は比較例として入れたVOOで3.4万ドル、VOOはS&P500の株価時価総額の加重平均ですので、実質的にGAFAMの割合が高く、その影響によって上昇しています。

5位は金融のVFHで3.2万ドル、6位が資本財のVISで2.9万ドル、7位は生活必需品のVDCで2.4万ドルとなりました。さらにほぼ並んだ8位にVAWで2.3万ドル、9位にVOXで2.1万ドル、10位に公共事業のVPUで2.0万ドルとなりました。この辺りはほとんど差がないですね。

そして最下位のVDEは0.9万ドルと残念ながら元本割れ。2014年の後半あたりから右肩下がりで、最近になってようやく少し持ち直してきたような状況です。

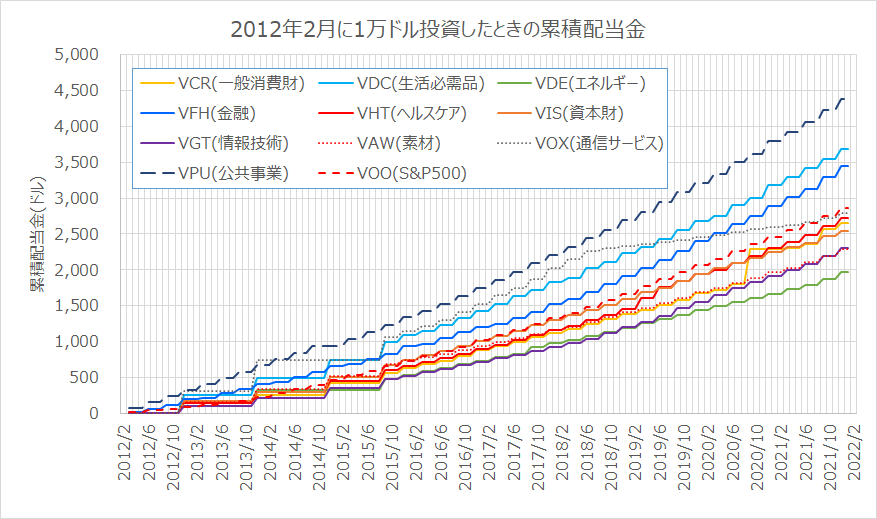

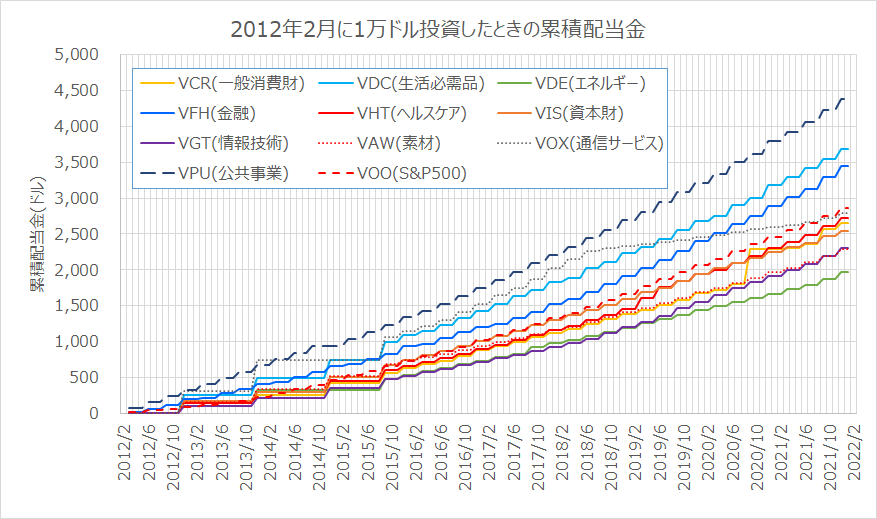

累積配当金の推移

次に、保有するETFから配当金がどれだけ入ってくるのかを確認します。 2012年2月に1万ドルを一括投資したときの累積配当金の推移は以下の通りとなりました。

累積配当金は、VPU > VDC > VFH > VOO ≒ VOX ≒ VHT ≒ VCR ≒ VIS > VGT ≒ VAW > VDE の順となりました。

配当面では公共事業セクターのVPUが抜けた1位となりました。配当利回りは直近1年では3.39%となかなかの高配当です。やはり公共事業は安定感抜群ということでしょうか。以下2位がVDC、3位がVFHの順となりました。バリュー株の多い公共事業、生活必需品セクターと金融セクターが配当面では有利ということですね。

以下4~8位がVOO,VOX,VHT,VCR,VISでほぼ横並び、少し離れた9,10位にVGT,VAWとなりました。あとはVDEはここでも最下位。今までのところ、エネルギーセクターに良いとこなしです。

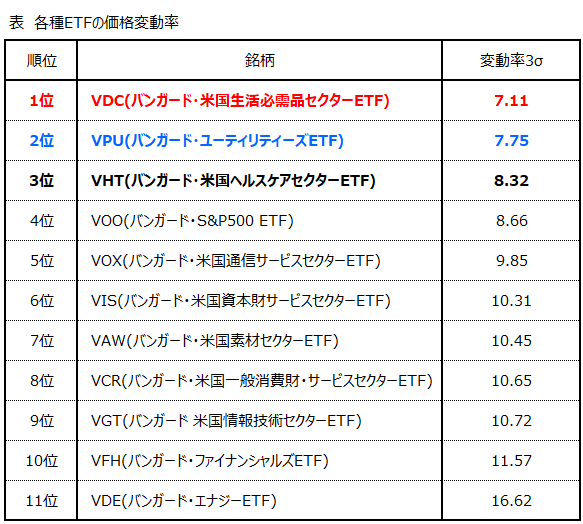

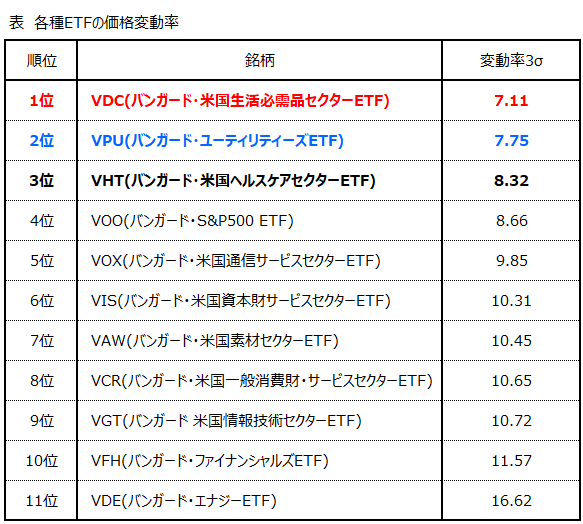

価格変動率の推移

次に価格変動率の比較です。これはある月の評価額から、その前後2か月を含めた5か月移動平均の差をとったものを評価額の変動幅とし、それを5か月移動平均で割ってその月の変動率とします。さらに、毎月の変動率から標準偏差σを算出し、その3倍(3σ:ある事象が99.7%の確率で発生する範囲)を、その銘柄の変動率3σとした独自の指標です。

価格変動率3σとは

①対象銘柄のある月の価格を中心に、前後2か月を含めた5か月の移動平均を算出

②対象銘柄のある月の価格から、①で算出した5か月移動平均を引いて価格の変動幅を算出

③②で算出した変動幅を①の移動平均で割り、100をかけて変動率(%)を算出

④毎月の変動率から標準偏差σを算出し、その3倍をその銘柄の変動率3σとする

要は、最後に出てきた変動率3σが小さいほど日々の値動きが安定しているということです。

今回の10銘柄それぞれで算出した変動率3σは以下の通りとなりました。

なお変動率3σが小さいほど良いと評価しています。

値動きの安定性という点では生活必需品セクターのVDCが1位になりました。さすが生活必需品、景気に左右されず業績が安定していることと、多くのバリュー株で構成されてている点が大きいですね。2位は公共事業のVPU、3位はヘルスケアのVHT、いずれもさすがの安定感です。

続く4位はVOO、オールS&P500ですから構成銘柄数が非常に多く、自然とそうなりますね。

5~10位はほとんど差なくVOX,VIS,VAW,VCR,VGT,VFH、下に行くほど景気敏感なセクターになっています。そして、最下位はここもVDE、前回に引き続き、今回も元本成長率、累積配当、価格変動の最下位3冠となりました。

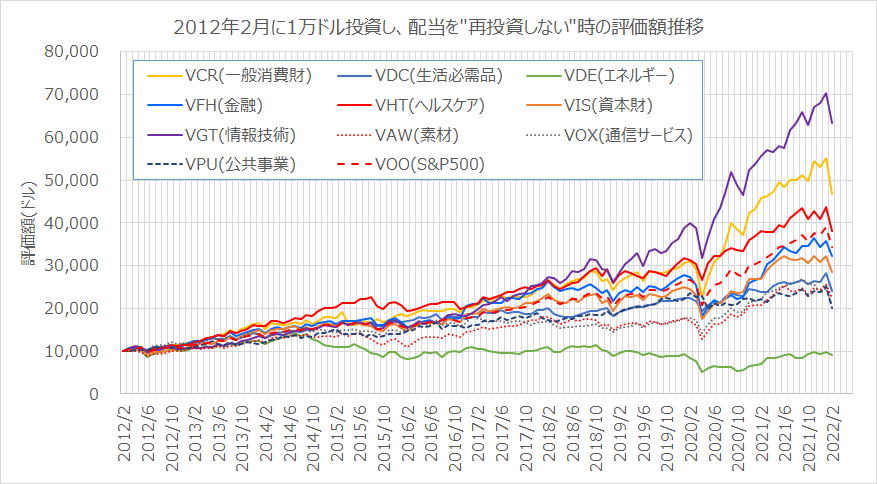

配当再投資しないときのトータルリターン

ここからは10年間投資した後のトータルリターンを評価してきます。まず、配当を再投資しなかったときの累積配当+評価額の推移は以下の通りとなりました。

配当を再投資せずそのまま受け取った場合、その累積配当額と元本評価額の推移は、

VGT ≫ VCR ≫ VHT > VOO ≒ VFH > VIS > VDC ≒ VAW ≒ VOX ≒ VPU ≫≫ VDE の順となりました。

1位のVGTが6.3万ドル、2位のVCRが4.7万ドル、3位のVHTが3.8万ドル、4~6位のVOO,VFH,VISが3万ドル前後、7~10位のVDC,VAW,VOXが2万ドル、大幅に離れた最下位がVDEで0.9万ドルとなりました。

順位付けすると、情報技術 > 一般消費財 > ヘルスケア > S&P500 > 金融 > 資本財 > 生活必需品 > 素材 > 通信サービス > 公共事業 > エネルギー の順ですね。やはりハイテク株強しという結果です。

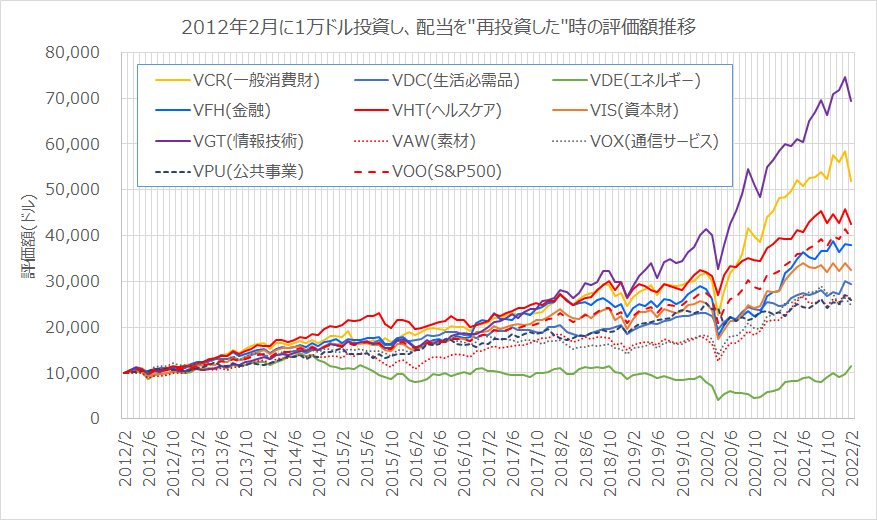

配当再投資したときのトータルリターン

次に、得られた配当をすべて再投資した場合の評価額の推移は以下の通りとなりました。

配当をすべて再投資した場合、その累積配当額と元本評価額の推移は、

VGT ≫ VCR ≫ VHT > VOO ≒ VFH > VIS > VDC ≒ VAW ≒ VPU ≒ VOX ≫≫ VDE の順になりました。配当再投資なし時と比較すると、VPUとVOXだけが入れ替わっていますが、他は全く同じ順です。VPUは配当が最も多かったので再投資によって複利の効果が表れたようです。

1位のVGTが6.9万ドル、2位のVCRが5.2万ドル、3位がVHTで4.3万ドル、4~6位が3.5万ドル前後、7~10位が2.5万ドル、最下位のVDEはここでようやく1.1万ドル、2月になってようやく利益が出ています。

セクター名で順位付けすると、 情報技術 > 一般消費財 > ヘルスケア > S&P500 > 金融 > 資本財 > 生活必需品 > 素材 > 公共事業 > 通信サービス > エネルギー の順となりました。

配当再投資の効果を確認すると、1位のVGTは再投資なしだと6.3万ドルだったのに対し、再投資ありだと6.9万ドル。再投資によって6千ドルの差、単純な配当額は2千ドルちょっとだったので、この差が複利の効果ということになります。配当再投資した場合、10年で5~10%上乗せのイメージですね。

利上げ局面でのパフォーマンス

最後に、過去10年間の中で実際に利上げが行われた際のパフォーマンスを詳しく見てみます。

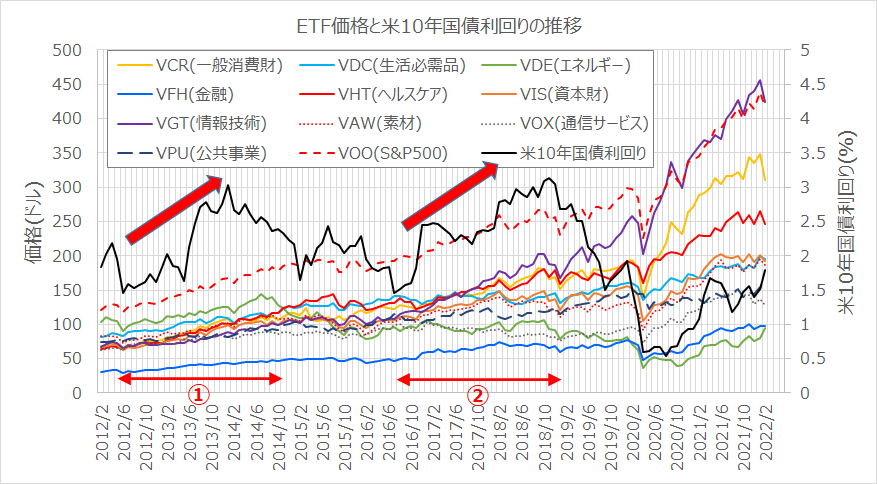

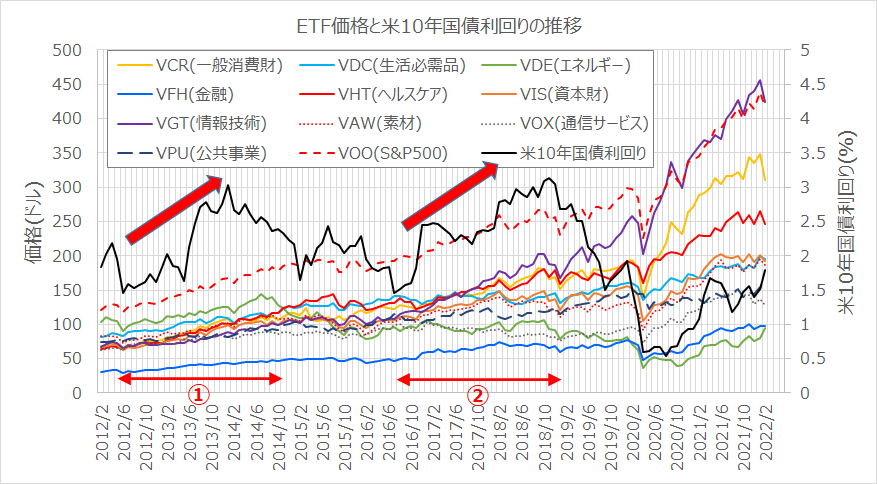

上図は過去10年分の各種ETFの価格と米10年国債利回り(太黒線)の推移を示したものです。

この図の中で、米10年債利回りが右肩上がりに上昇した2つの期間、①2012年6月~2014年10月、②2016年7月~2019年1月の期間における各種ETFのパフォーマンスを同じ手法で比較しました。

冒頭にお見せした10年トータルリターンの横に、期間①(2012年6月~2014年10月)と期間②(2016年7月~2019年1月)だけに絞ったトータルリターンを並べると下表の通りとなります。

同期間のVOOのトータルリターンをパフォーマンスの良し悪しの比較基準とし、VOOをより良いものを水色、悪いものをピンクで色付けすると、10年リターンでは5位とVOOを下回る結果であった金融セクターのVFHが、利上げ期間に相当する期間①②ではいずれもVOOを上回るパフォーマンスとなることが確認できました。

また、10年間ではダントツの最下位であったエネルギーセクターのVDEは、利上げ期間中は期間①では146%、期間②では101%と、他セクターと大きく差のないレベルにパフォーマンスが向上することがわかりました。

あとは1位の情報技術セクターのVGT、バリュエーションの大きいグロース株を多く含むため、一般的には利上げ局面では不利とは言われ、10年間で見られたほどの圧倒的なパフォーマンスは期間①②とも見られず、確かに利上げ期間中は弱体化しているようです。

ただ、利上げ期間①②とも他ETFに劣るレベルにまではパフォーマンスは低下しておらず、いずれの期間もVOO並みのレベルを維持できているともいえます。そういう点では、利上げ局面だからといって、必要以上にハイテク銘柄を避ける必要はないのかもしれませんね。

まとめ

以上、米国株のセクターETFとして、VCR,VDC,VDE,VFH,VHT,VIS,VGT,VAW,VOX,VPUの計10銘柄、比較例としてVOOを取り上げ、2012年2月から2022年2月までの約10年間のトータルリターンを比較しました。さらに利上げが行われた2012年6月から2014年10月、2016年7月から2019年1月の2つの期間に注目し、この間のパフォーマンスを評価しました。

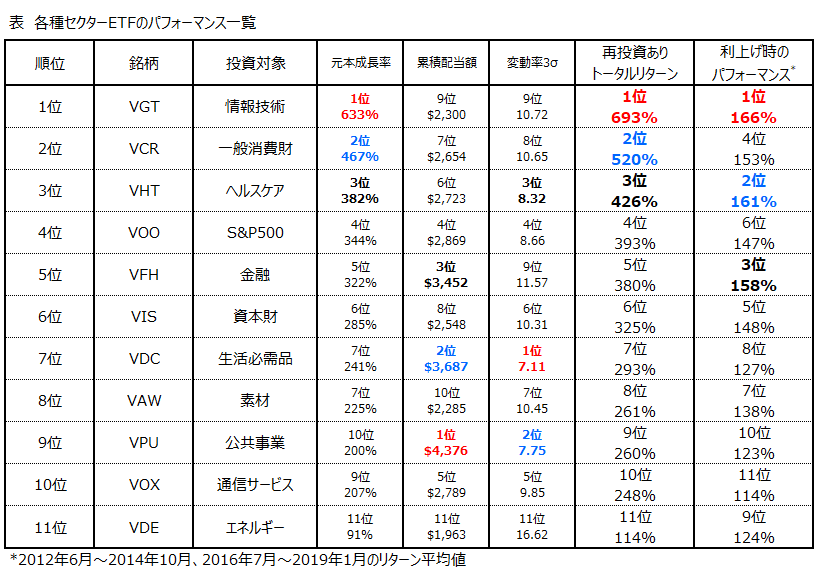

今回の検証結果をまとめると、下表の通りとなります。

今回の検証では、直近10年間および利上げ時いずれも情報技術セクターETFであるVGTがトータルリターンで1位となりました。利上げ時は若干勢いが落ちるものの、やはりハイテク企業の元本成長率の高さは圧倒的と言わざるを得ません。そして全体を見ても元本成長率の順がほぼそのままトータルリターンの順になっています。

一方、配当利回りでは公共事業セクターETFであるVPUが頭一つ抜けた水準で、続いて生活必需品セクターETFのVDC、価格の安定性という点でもこの2銘柄はトップ2であり、バリュー株中心で構成されている特徴が出ています。配当と安定感を重視するのであればこのあたりは有力候補となる銘柄になりますね。

今回新たに検討してみた利上げ時のパフォーマンスについては、情報技術セクターや一般消費財セクターの勢いが大きく低下する一方で金融セクターETFであるVFH、エネルギーセクターETFであるVDEが強くなるという定説通りになっていることが確認できました。ただし、エネルギーセクターETFのVDEは長期的なパフォーマンスが非常に低いと言わざるを得ない結果となり、長期投資の対象としては厳しそうです。

金融セクターETFのVFHは長期パフォーマンスはVOO同等でありながら、利上げ時に戦闘力を増すという点では、これからの利上げ局面においてはなかなか面白い銘柄ではないかと考えています。あとはヘルスケアセクターのVHTも良いですね。利上げ時にしっかり順位を上げており、こちらも今後の有望銘柄ではないかと考えます。

以上、 米国株のセクターETFとして、VCR,VDC,VDE,VFH,VHT,VIS,VGT,VAW,VOX,VPUの計10銘柄、比較例としてVOOを取り上げ、2012年2月から2022年2月までの約10年間のトータルリターンを比較しました。さらに利上げが行われた期間に注目して、この間のパフォーマンスを評価しました。

個人的には、VFHやVHTあたりは利上げ局面の有力な投資対象の候補として、積極的に検討していきたいと思いました。

今回の検証ではやっぱりハイテクのVGT強しという結果にはなりましたが、今後2022年3月ころから開始されると予想されている利上げに向け、QQQやVUGなどのハイテクグロースETFにとっては厳しい状況なることが予想されます。これまでのような飛ぶ鳥を落とすような右肩上がりの成長は期待できない可能性が高く、個人的には、VFHやVHTあたりは利上げ局面の有力な投資対象の候補として検討するなど、自分なりに考え、少しでも工夫していきたいものです。

皆さんのご参考になれば幸いです。

*関連リンクです

下のバナーをクリックいただけると励みになります!

コメント