なみ

なみこんにちは、なみです。

皆さん!投資してますか?

米国の大統領選挙を間近に控える中、米国経済は底堅さを維持しており、ソフトランディングの期待が今の米国株を支えています。アメリカ大統領選挙の年は米国株が上昇する可能性が高いと言われてますが、大事なお金を投資するからには自分の投資スタイルに合った銘柄を見極めて、ちゃんと値上がりしてくれる銘柄を選んでおきたいもの。

そんなわけで、ここ数年でパフォーマンスが良い米国株ETFは何か?について、最新のデータで比較しました。

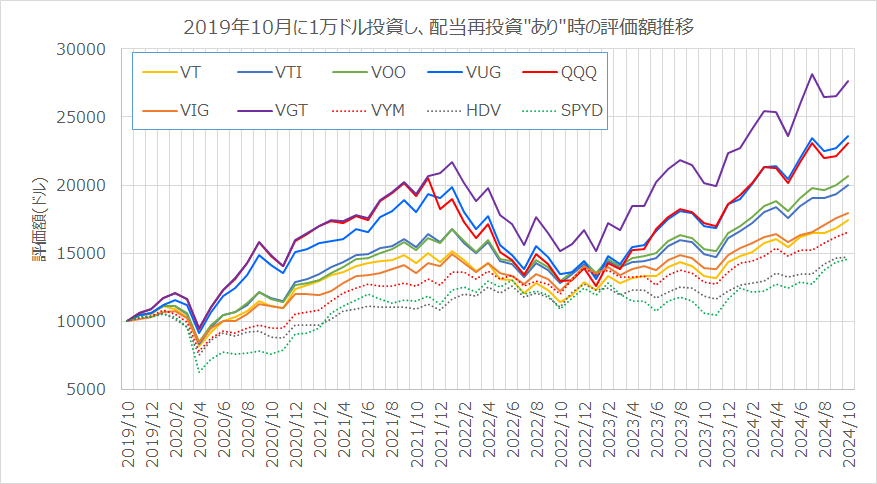

本記事では、米国の人気ETFであるVT,VTI,VOO,VUG,QQQ,VIG,VTV,VYM,HDV,SPYDの計10銘柄を取り上げ、2019年10月から2024年10月までの5年間のトータルリターンを比較しています。

VT,VTI,VOOといった王道インデックスETFから、VUG,QQQ,VGTのようなハイテク中心のグロースETF、さらには連続増配株や高配当株ETF銘柄まで個性豊かな銘柄を検討対象とし、各銘柄の特徴だけでなく、値動きや配当の時系列データ、最終的なトータルリターンまで、様々な切り口から比較していますので、

そろそろ米国株式ETFに挑戦してみようかな!

米国株式ETFって、どんな銘柄があって、それぞれどんな特徴があるのかわからない!

という投資初心者の皆さんにとって、非常に参考になる内容ではないかと思います。

- 米国株式ETF10銘柄の特徴

- 10銘柄それぞれに5年間投資したときの元本と累積配当額の推移

- 10銘柄の価格の変動度合い

- 配当再投資あり、なし時のトータルリターン

- 結局どれが一番儲かりそう?

投資をするにあたっては、ETFの値上がりによる含み益を狙うのか、それとも配当がたくさん欲しいのか、価格変動を抑えて心穏やかにありたいのか、やっぱり利益最優先なのか、皆さんの理想とするパフォーマンスって人それぞれだと思うんです。

あなたの大事な資産を投入するに値する米国株ETFは何か?

今回の検証結果を見ていただければ、米国株ETFの各銘柄の投資対象や値動き、配当利回りなどの特徴が大まかに把握できると思います。そのため、どの投資すれば皆さんの求めるパフォーマンスが実現できそうか、イメージしていただけるかと思いますので、よろしければご覧ください。

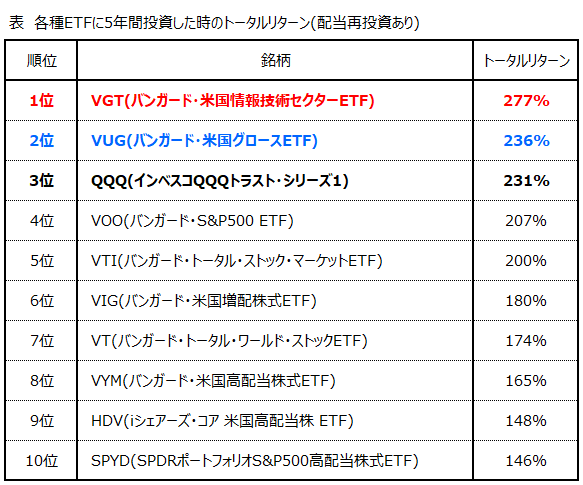

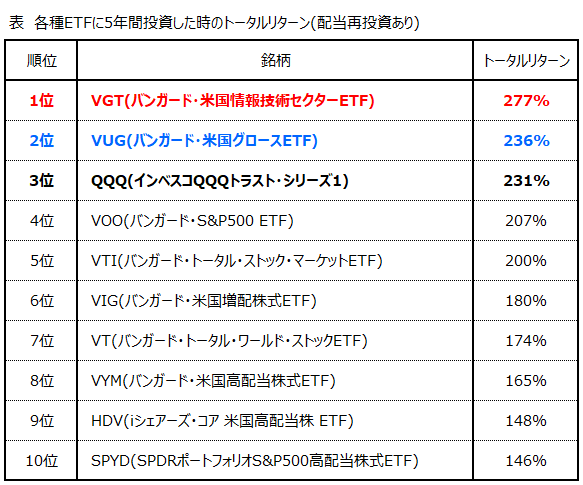

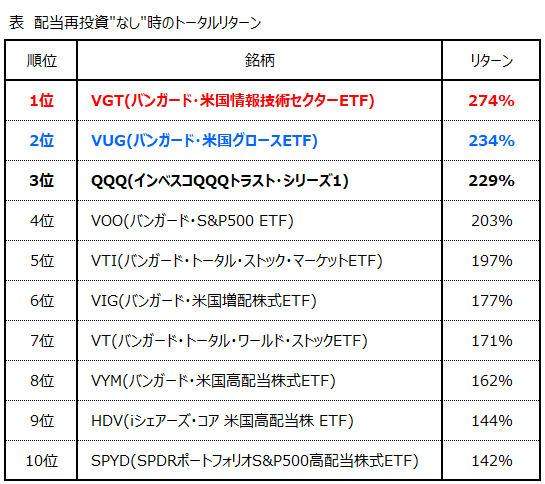

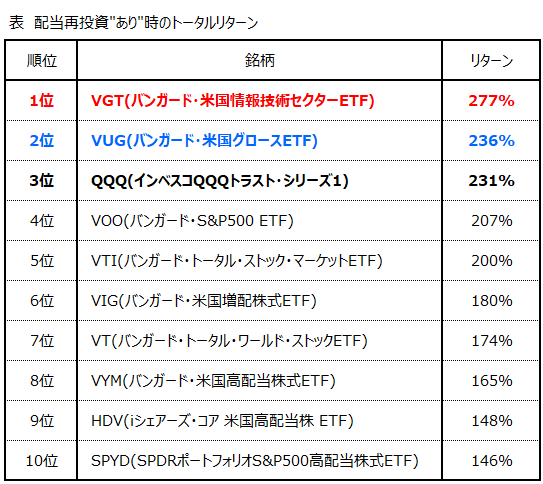

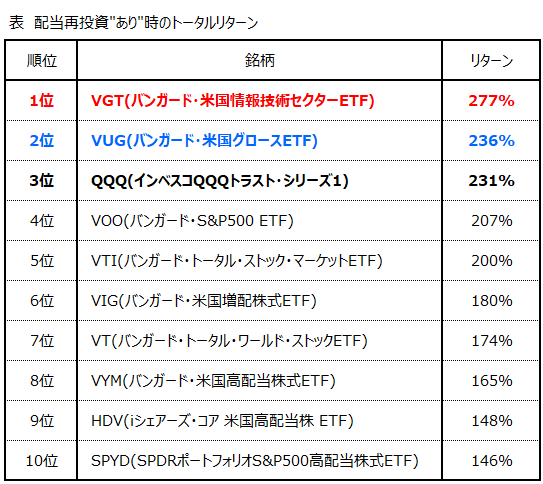

まずは5年のトータルリターンを比較

まず結論から。5年のトータルリターン比較からいきます。 2019年10月から2024年10月までの5年間における”再投資あり”でのトータルリターンは以下の通りとなりました。なお、計算簡略化のため、購入手数料や為替手数料、売却時に発生する税金は無視していますので、実際のリターンはもう少し低くなります。

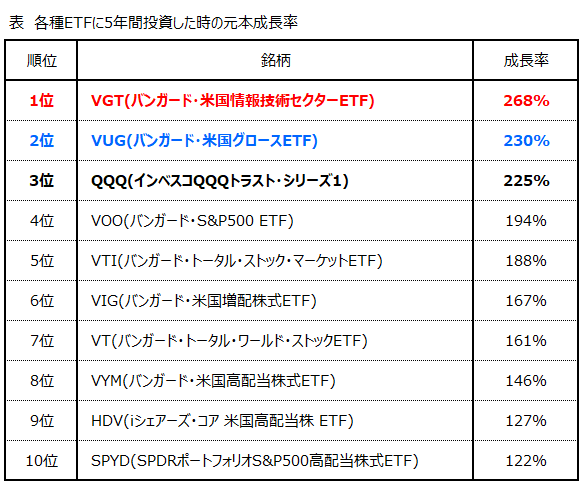

リターン面ではハイテク、グロース系がさすがの強さ、VGT,VUG,QQQの順で金銀銅となりました。直近5年では他のインデックスETFより頭一つ抜けたリターンが得られています。

続く4位はVOO、5位がVTI、S&P500指数に連動する大型株が中心のVOOと米国株全体に投資するVTIがほぼ互角の結果となりました。

下位グループは、米国の連続増配株に投資するVIG、全世界の株式を投資対象とするVT、高配当株を投資対象とするVYMと続き、少し離れてHDV、そして最下位はSPYDとなりました。

では、この結論に至るまでの検証結果を順にご紹介していきます。

銘柄紹介

まず、今回比較した10銘柄について簡単にご紹介します。

VT

正式名称:バンガード・トータル・ワールド・ストックETF 通称”オルカン”

インデックス:FTSEグローバル・オールキャップ・インデックス(米国を含む先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄で構成される指数)→世界全体に投資します!

資産総額:407億ドル

経費率:0.07%

構成銘柄トップ5:

1.アップル 3.83%

2.マイクロソフト 3.57%

3.エヌビディア 3.27%

4.アマゾン 1.91%

5.メタ 1.32%

VTI

正式名称:バンガード・トータル・ストック・マーケットETF

インデックス:CRSP USトータル・マーケット・インデックス(米国株式市場の投資可能銘柄のほぼ100%をカバーする指数)→アメリカ全体に投資します!

資産総額:4458億ドル

経費率:0.03%

構成銘柄トップ5:

1.アップル 6.14%

2.マイクロソフト 5.71%

3.エヌビディア 5.14%

4.アマゾン 3.08%

5.メタ 2.10%

VOO

正式名称:バンガード・S&P500 ETF

インデックス:S&P500指数(米国で時価総額の大きい主要500社で構成する時価総額加重平均型の株価指数)→アメリカの大企業に投資します!

資産総額:5450億ドル

経費率:0.03%

構成銘柄トップ5:

1.アップル 6.96%

2.マイクロソフト 6.54%

3.エヌビディア 6.19%

4.アマゾン 3.45%

5.メタ 2.41%

VUG

正式名称:バンガード・米国グロースETF

インデックス:CRSP US Large Cap Growth Index(1株あたり利益の将来の成長率、過去3年間の成長率、1株当たり売上の過去3年間の成長率、総資産に対する投資比率および、総資産利益率より算出される指数)→アメリカの大型成長企業に投資します!

資産総額:1442億ドル

経費率:0.04%

構成銘柄トップ5:

1.アップル 13.02%

2.マイクロソフト 12.10%

3.エヌビディア 10.89%

4.アマゾン 4.56%

5.メタ 4.47%

QQQ

正式名称:インベスコQQQトラスト・シリーズ1

インデックス:ナスダック100指数(ナスダックに上場している時価総額が最大規模の非金融企業100社を含む指数)→アメリカのハイテク企業を中心に投資します!

資産総額:3001億ドル

経費率:0.2%

構成銘柄トップ5:

1.アップル 8.81%

2.エヌビディア 8.70%

3.マイクロソフト 7.97%

4.ブロードコム 5.19%

5.メタ 4.99%

VIG

正式名称:バンガード・米国増配株式ETF

インデックス:NASDAQ USディビデンド・アチーバーズ・セレクト・インデックス(10年以上連続して増配の実績を持つ米国普通株で構成される指数)→アメリカの着実に配当を出し続ける企業に投資します!

資産総額:858億$

経費率:0.06%

構成銘柄トップ5:

1.アップル 4.56%

2.ブロードコム 3.81%

3.マイクロソフト 3.72%

4.JPモルガン 3.48%

5.ユナイテッドヘルス 2.92%

VGT

正式名称:バンガード・米国情報技術セクターETF

インデックス:MSCIインベスタブル・マーケット・インフォメーション・テクノロジー・インデックス(米国株の中の情報技術セクター約320銘柄をカバーする指数)→アメリカの情報技術株に投資します!

資産総額:795億ドル

経費率:0.1%

構成銘柄トップ5:

1.アップル 16.24%

2.エヌビディア 14.07%

3.マイクロソフト 13.92%

4.ブロードコム 4.44%

5.アドビ 1.72%

VYM

正式名称:バンガード・米国高配当株式ETF

インデックス:FTSEハイディビデンド・イールド指数(平均以上の配当を出す普通株で構成される株価指数)→アメリカの高い配当を出す企業に投資します!

資産総額:592億ドル

経費率:0.06%

構成銘柄トップ5:

1.ブロードコム 4.21%

2.JPモルガン 3.66%

3.エクソンモービル 3.01%

4.P&G 2.30%

5.J&J 2.27%

HDV

正式名称:iシェアーズ・コア高配当株ETF

インデックス:モーニングスター配当フォーカス指数(米国株式市場全体の約97%を占めるモーニングスター米国株式指数のうち、財務の健全性が高く、かつ持続的に平均以上の配当を支払うことができると認められた「利回り上位75社の銘柄」で構成される指数)→米国の財務健全性の高い高配当株に投資します!

資産総額:111億ドル

経費率:0.08%

構成銘柄トップ5:

1.エクソンモービル 10.11%

2.シェブロン 6.65%

3.J&J 6.42%

4.アッヴィ 5.82%

5.フィリップモリス 4.60%

SPYD

正式名称:SPDRポートフォリオS&P500高配当株式ETF

インデックス:S&P500高配当指数(S&P500構成銘柄の中で配当利回りが高い80銘柄で構成される指数)→S&P500の高配当銘柄に投資します!

資産総額:68億ドル

経費率:0.07%

構成銘柄トップ5:

1.ケラノバ 1.63%

2.BXP 1.49%

3.ケンビュー 1.43%

4.ウィリアムズ・カンパニーズ 1.42%

5.ベンタス 1.40%

計算条件

以下の条件でパフォーマンスを算出しました。

・検証期間は、2019年10月をスタートとし、2024年10月までとした。

・2019年10月1日に1万ドルを一括投資したと仮定した。

・各月の基準価格は、その月の1日の終値とした。

・配当を再投資する場合、配当受け取り直後にその月の基準価格で全額を再投資したものとした(小数点以下の口数でも購入できるものとした)。

・配当に対し、日本で20.315%が課税されたものとし、残りを受取額とした(米国での現地税10%は確定申告ですべて取り戻したものと仮定)。

・購入手数料と為替手数料は無視した。

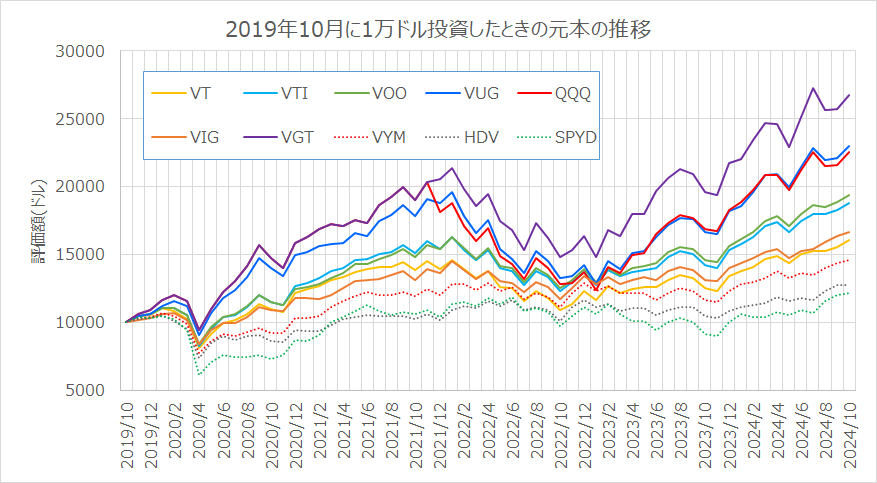

元本の推移

まず最初に投資した元本が5年間の間にどうなったのかを確認します。2019年10月に1万ドルを一括投資したときの、元本の推移は以下の通りとなりました。

元本成長率については、1位のVGTが268%でダントツです。2020年3月のコロナショック後からQQQと並んで抜け出し、2021年末あたりで一気にトップに躍り出て、2位のVUG、3位のQQQを引き離して1位となりました。2位のVUGも230%、3位のQQQも225%と立派な数字です。

4位,5位は190%前後でVOO,VTI。少し離れた6位,7位には160%台のVIGとVT、以降、8位にVYMが146%、HDVが127%と続き、最下位のSPYDもプラスの122%となりました。

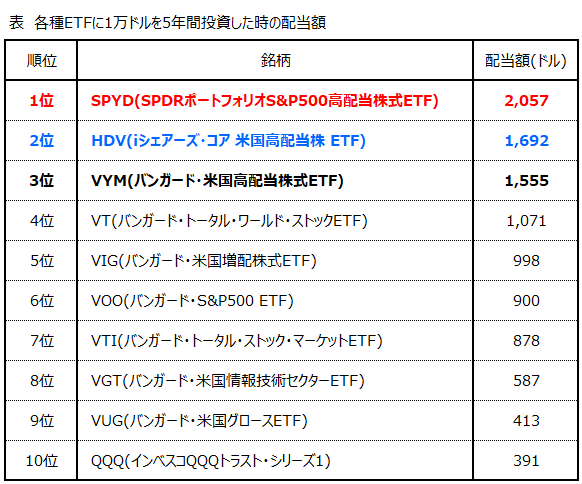

累積配当金の推移

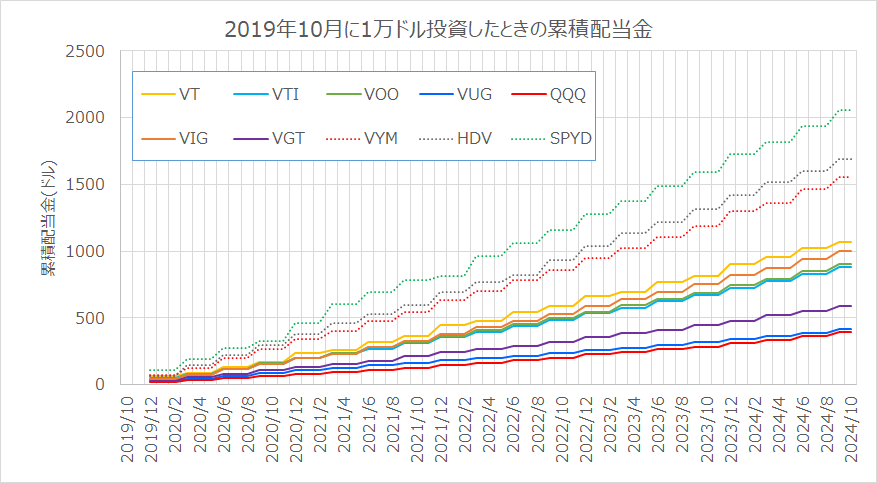

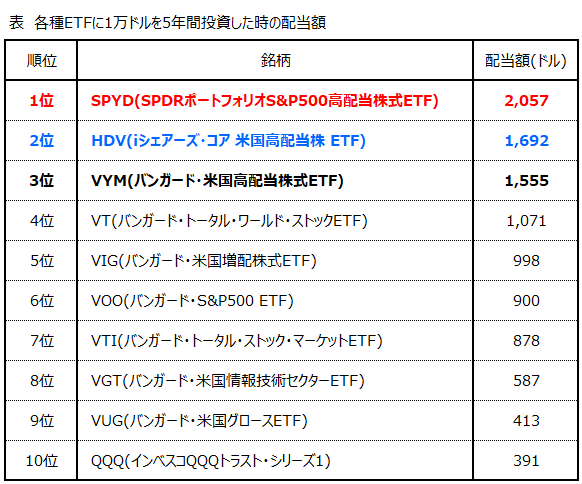

次に、保有するETFから配当金がどれだけ入ってくるのかを確認します。 2019年10月に1万ドルを一括投資したときの累積配当金の推移は以下の通りとなりました。

高配当株ETFであるSPYD,HDV,VYMがその名の通り配当額のトップ3となりました。特にSPYDは頭一つ抜けた配当額で、HDVやVYMとは若干差があります。

4位以下に続くのがまずVT、意外といいますか、連続増配株ETFのVIGやVOO,VTIよりも配当が多くなっています。以下VGT,VUG,最下位はQQQと、やはりグロース株ETFは配当は控えめになりますね。

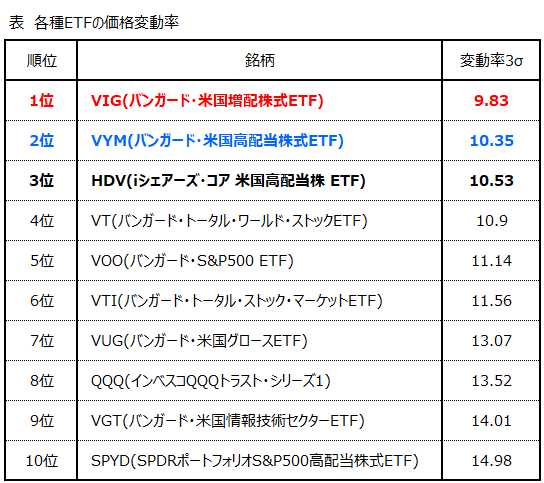

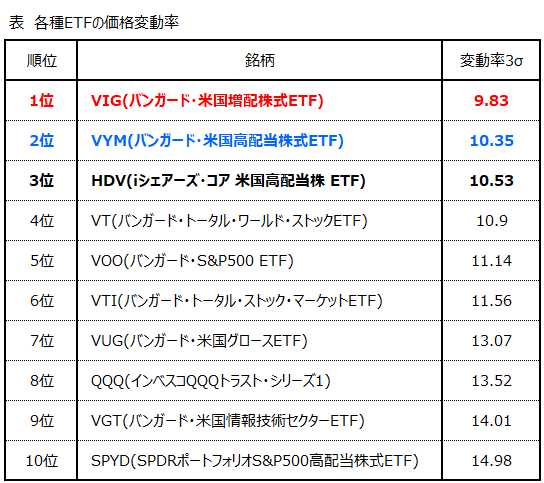

価格変動率の比較

次は価格変動率を評価します。

この指標は、株価の価格変動を定量的に評価するためのもので、ある月の評価額から、その前後2か月を含めた5か月移動平均の差をとったものを評価額の変動幅とし、それを5か月移動平均で割ってその月の変動率とします。さらに、毎月の変動率から標準偏差σを算出し、その3倍(3σ:ある事象が99.7%の確率で発生する範囲)を、その銘柄の変動率3σとしました。

価格変動率3σとは

①対象銘柄のある月の価格を中心に、前後2か月を含めた5か月の移動平均を算出

②対象銘柄のある月の価格から、①で算出した5か月移動平均を引いて価格の変動幅を算出

③②で算出した変動幅を①の移動平均で割り、100をかけて変動率(%)を算出

④毎月の変動率から標準偏差σを算出し、その3倍をその銘柄の変動率3σとする

要は、最後に出てきた変動率3σが小さいほど日々の値動きが安定していて、気持ちに優しい銘柄ということです。

今回の10銘柄それぞれで算出した変動率3σは以下の通りとなりました。

なお変動率3σが小さいほど上位と評価しています。

値動きの安定性という点では、連続増配株ETFのVIGのみが唯一の3σ一桁となり抜けたトップとなりました。連続増配という手堅さが現れた結果でしょうね。続く2位がVYM、3位がHDVと高配当株ETF。手堅く配当を出し続けられる企業というのはやはり株価変動の影響も受けにくいということでしょうか。バリュー株、高配当株投資のこういういうメリットは大きいですね。

続く4~6位はVT,VOO,VTIと全世界/米国インデックスETF、このあたりが標準的というところでしょうか。7~9位にグロースETFのVUG,QQQ,VGTが入っており、やはりイメージ通りの値動きの荒さがありますね。

そして最下位は意外にもSPYD、本来安定感があるはずの高配当株ETFなのにグロースより値動きが大きいという、困った特徴があるようです。SPYDの購入を検討されている方はここ要注意ですね。

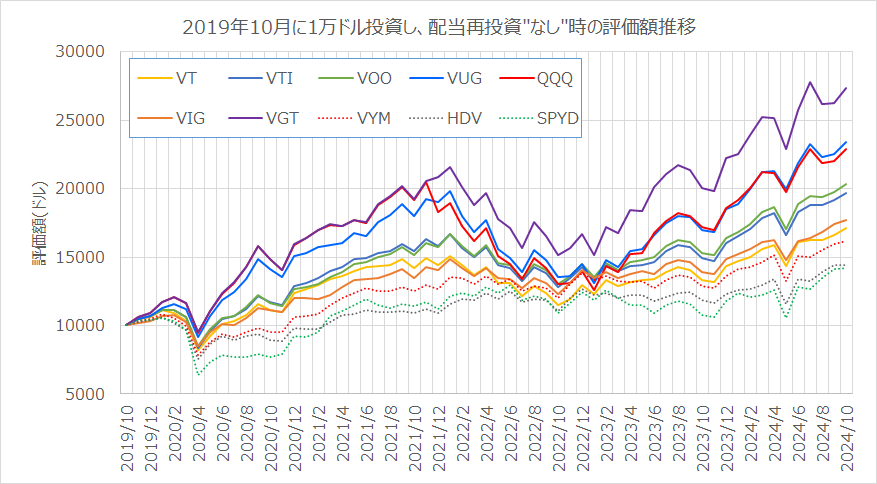

配当再投資”なし”時のトータルリターン

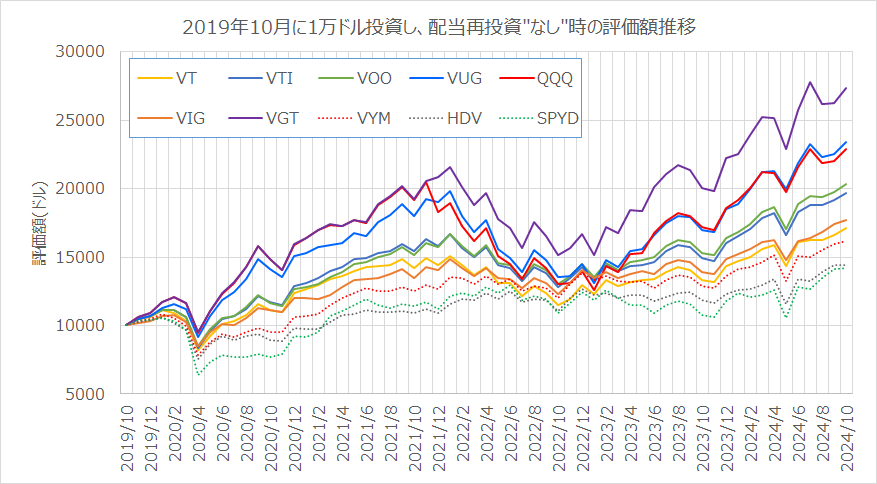

ここからは10年間投資した後のトータルリターンを評価していきます。まず、配当を再投資しなかったときの累積配当+評価額の推移は以下の通りとなりました。

元本成長率と全く同じ順位となり、1位はVGTで、2位がVUGの3位がQQQ、4~7位がVOO,VTI,VIG,VT、少し離れてVYM,HDV、最下位はここもSPYDとなりました。

やはり、グロース株 > インデックス株 > バリュー株 ≒ 全世界株 > 高配当株 の順ですね。実績ではまだまだグロース系強し、という結果となりました。

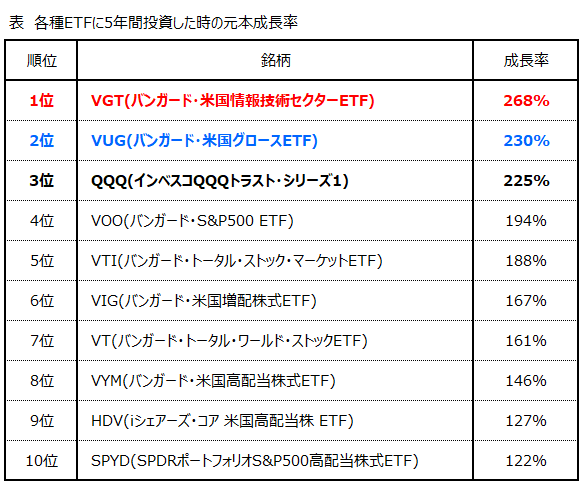

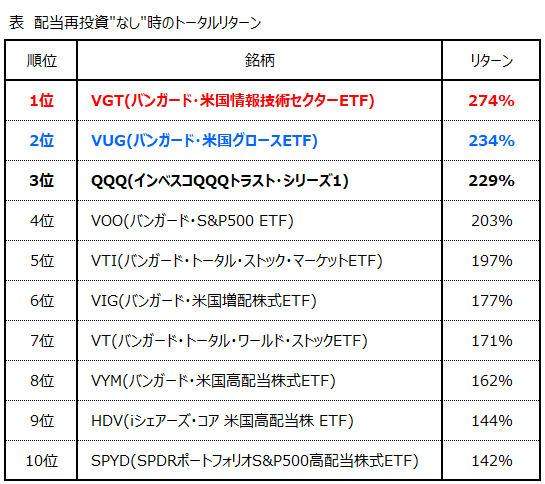

配当再投資”あり”時のトータルリターン

次に、得られた配当をすべて再投資した場合の評価額の推移は以下の通りとなりました。

再投資なし時と全く同じで、1位はVGTで、2位がVUGの3位がQQQ、4~7位がVOO,VTI,VIG,VT、8位以下はVYM,HDVと続き、最下位はSPYDとなりました。

再投資によって全体的に2~4%ほどリターンが増えてますが、投資期間が5年ですから、再投資の効果もそこまで差が出ていないですね。元本成長率の高いグロースは配当が少ない一方、元本成長率の低いバリューは配当が多く、再投資の効果としてはどちらもあまり変わらないということ点も銘柄による差が出なかった一因かもしれません。

「配当再投資にそこまでこだわる必要はない」ということですね。きっちり再投資してもいいですし、配当を日々の生活資金に充てて生活の満足度を上げる選択肢もありかと。

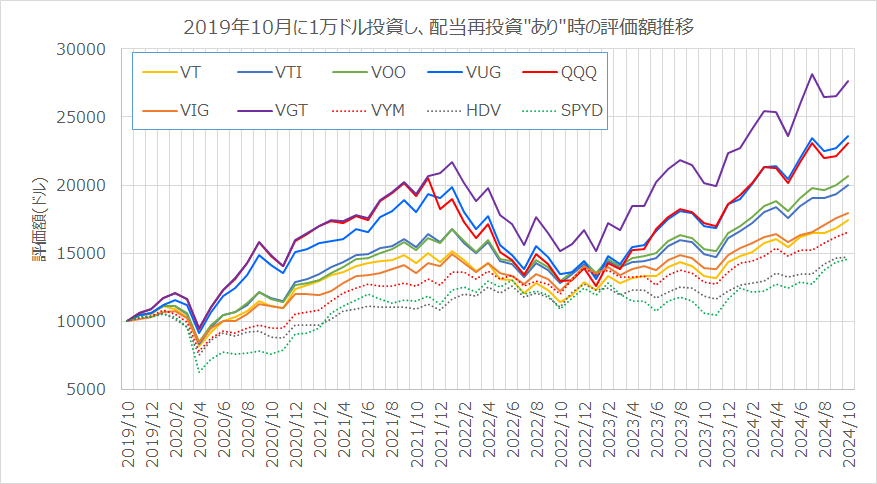

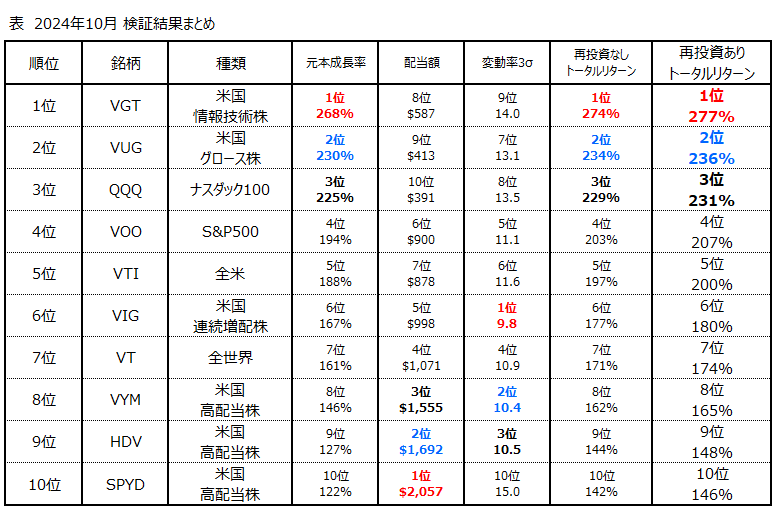

まとめ

以上、米国株ETFのパフォーマンス対決として、日本でも人気の10銘柄について、2019年10月から5年間のトータルリターンを比較してみました。

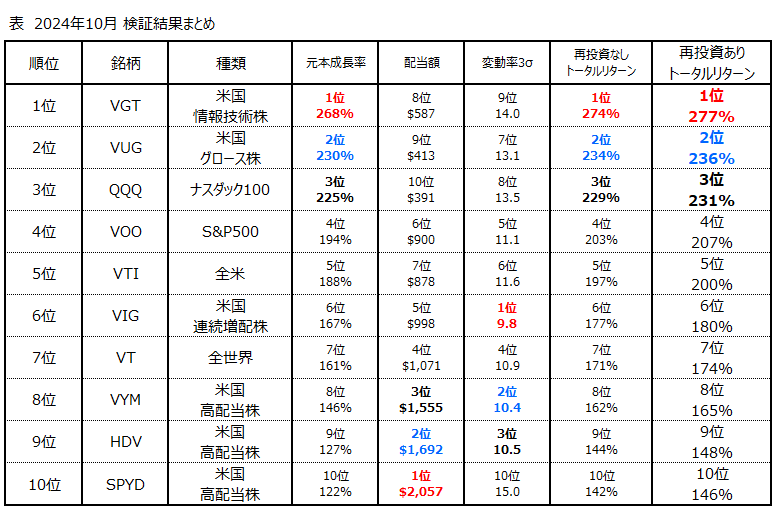

今回の検証結果をまとめると、下表の通りとなります。

グロース株を投資対象とするVGT,VUG,QQQが再投資ありなしに関わらず、トータルリターンでトップ3となりました。勝因はやっぱり元本成長率の高さですね。リターン重視なら、元本成長率を最優先で選定すべきということになります。逆に、配当重視であればこの3銘柄はワースト3。配当を求めるのであれば高配当株ETFもしくはバリュー株ETFが良さそうです。ただ、SPYDに関しては値動きが今回の中では最も大きいことと、リターンでは最下位になっている点は注意が必要です。

投資対象という点では、やっぱり成長性の高いグロースがリターン面では優秀ですね。あとは全体セクターを対象とするインデックスが続き、バリュー株中心の連続増配や高配当株の順になっています。なお、グロースの弱点としては、配当が少ない点と、価格変動が比較的大きく、精神的に不安となる可能性がある点でしょうか。

バリュー株、高配当株系のETFは、リターンという点では一歩劣りますが、価格の安定性と配当の高さが優秀です。日々のキャッシュフローが向上する点と、価格変動が比較的穏やかなので精神的に楽、というメリットがありますね。SPYD以外は、ですけど。

VTIやVOOといった米国株式に幅広く分散投資ができる銘柄は、グロースとバリューのような強いクセはなく、バランスが良い、という印象です。この2銘柄は経費率も0.03%と他より低いので、どれか一つを選べというのであればこれ一本という選択肢で問題なしです。

VTはあまり特徴はなく、可もなく不可もなくといったところでしょうか。現在のアメリカ一強体制に長期的な疑問を持つのであればこれもアリだと思います。

前回の2024年12月の検証結果と比較すると、今回新たに加えたVGTが思った以上に成績が良く、いきなりトップになりました。また、前回トップだったQQQはVUGにも逆転されて3位と、ちょっと様子が変わってきています。他の銘柄については大きな変化はないものの、米国経済の底堅さによって株価全体が押し上げられていることもあり、全銘柄で5年リターンが30%程度上昇しています。

今後また次回この順位かどうなっているか、楽しみにしておきます。

以上、米国株ETFであるVT,VTI,VOO,VUG,QQQ,VIG,VGT,VYM,HDV,SPYDの計10銘柄を取り上げ、各銘柄の特徴と、2019年10月から2024年10月まで5年間投資したときの元本と累積配当額の推移、価格の変動度合い、配当再投資あり、なし時のトータルリターンを比較してみました。

- リターン優先なら元本成長率の高いグロース株 今回の中ではVGTが最強、次いでVUG,QQQ

- 配当と価格の安定性を求めるならバリュー株 配当ならSPYD、価格の安定性ならVIG

- 高配当株ETFならVYMかHDV

- SPYDは配当は最大だが、リターンは最低 価格変動も最大なので要注意

- バランス重視ならやっぱり米国株式インデックス VOOかVTI 経費率も最安

- 5年程度であれば配当再投資はリターンに大きく影響しないのでご自由に

皆さんのご参考になれば幸いです。

*関連リンクです

👇👇👇ブログランキングに参加中 👇👇👇

👇押していただけると励みになります 👇

コメント