なみ

なみこんにちは、なみです。

皆さん!このところなかなか厳しい相場ですけど、米国株ETFにしっかり投資してますか?

そんな米国株式ETFを販売している世界最大規模の資産運用会社バンガード社。インデックスファンドを世界で初めて個人投資家に提供した会社として知られています。2020年1月末時点の運用総資産額は7.1兆米ドル(約765兆円)。ブラックロックに次ぐ、世界2位の投資信託の販売者です。

私は2022年5月現在、およそ1,100万円分の米国株式ETFを保有しています。また投資信託で500万円分くらいを米国株式を中心とした銘柄に投資しています。いずれもしっかり含み益を生み出してくれており、我が家の資産形成に大いに貢献してくれています。

そのうち、今回取り上げるバンガード社のETFはぜんぶあわせて1,000万円ほど。内訳は以下の通りです。

なみの保有するバンガード社のETF(2022年5月時点)

- VUG 47口 約160万円

- VYM 104口 約150万円

- VDC 30口 約80万円

- VFH 76口 約90万円

- VHT 26口 約80万円

- VPU 33口 約70万円

- VOO(SBI・V・S&P500・インデックスファンド) 約330万円

- VTI(SBI・V・全米株式・インデックスファンド) 約80万円

現状の含み益は200万円ほどで十分な含み益は得られてはいるものの、2022年に入ってから株式市場が調整局面に入っており、特にハイテクグロース株の下落率はかなりのもので、日々含み益が減っている状況です。

バンガード社のETFについては、株価がここ最近で最高値をつけていた2021年11月の時点で主要10銘柄に対して、過去10年間のパフォーマンスを検証したのですが、この下落局面において銘柄ごとのパフォーマンスに変化があったのかどうか気になりました。

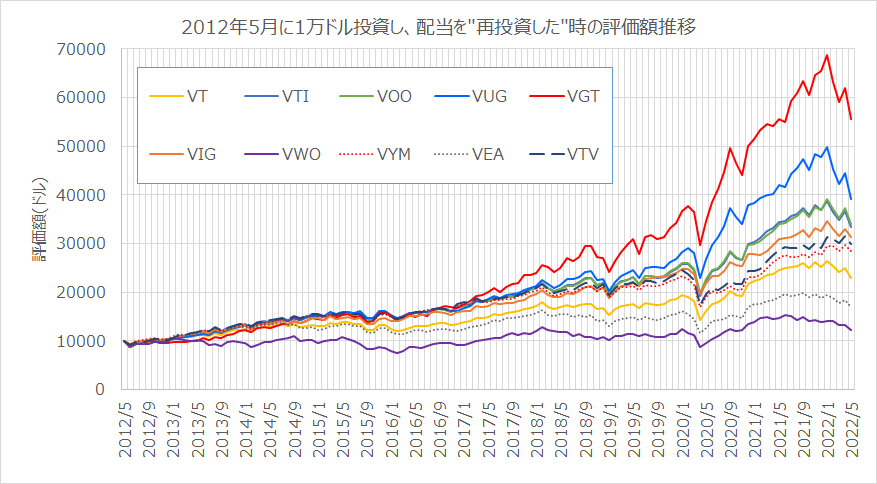

そこで本記事では、バンガード社の株式ETFであるVT,VTI,VOO,VUG,VGT,VIG,VWO,VYM,VEA,VTVの計10銘柄を取り上げ、2012年5月から2022年5月までの約10年間のトータルリターンを比較してみました。

ちなみにそんなバンガードETF、SBI証券の2020年2月末時点の残高TOP10は、以下の通りです。

SBI証券で人気のバンガードETF(2020/2末の残高TOP10)

1位 VT バンガード・トータル・ワールド・ストックETF

2位 VOO バンガード・S&P500 ETF

3位 VTI バンガード・トータル・ストック・マーケットETF

4位 VYM バンガード・米国高配当株式ETF

5位 VWO バンガード・FTSE・エマージング・マーケッツETF

6位 BND バンガード・米国トータル債券市場ETF

7位 VGT バンガード 米国情報技術セクター ETF

8位 VEA バンガード・FTSE先進国市場(除く米国)ETF

9位 VGK バンガード FTSE ヨーロッパ ETF

10位 VIG バンガード 米国増配株式ETF

今回の検証では、この上位10銘柄の中から6位の債券ETF BNDと9位のヨーロッパETF VGKは除外し、その代わりに米国の大型グロース株を投資対象とするETFであるVUGと、最近好調なバリュー株ETFであるVTVを入れた計10銘柄を検討対象としました。

各銘柄の特徴だけでなく、値動きや配当の時系列データ、最終的なトータルリターンまで、様々な切り口から比較していますので、

米国株式ETFに挑戦にしてみたいけど、どの銘柄がいいのかわからない!

最近、ハイテク株がものすごく下がっているみたいだけど、今ならどんな銘柄が良さそうなのかな?

という投資初心者の皆さんにとって非常に参考になる内容かと思います。

この記事でわかること

- バンガード社の米国株式ETF10銘柄の特徴

- 10銘柄それぞれに10年間投資したときの元本と累積配当額の推移

- 10銘柄の価格の変動度合い

- 配当再投資あり、なし時のトータルリターン

- 結局どれが一番儲かりそう?

また投資をするにあたっては、ETFの値上がりによる含み益を狙うのか、はたまた配当がたくさん欲しいのか、あまり価格変動はない方がいいのか、皆さんの理想とするパフォーマンスって人それぞれだと思うんです。

今回の検証結果を見ていただければ、バンガード社の株式ETFの各銘柄の投資対象や値動き、配当利回りなどの特徴が大まかに把握できると思います。そのため、どの投資すれば皆さんの求めるパフォーマンスが実現できそうか、イメージしていただけるかと思いますので、よろしければご覧ください。

いきなり結果発表!

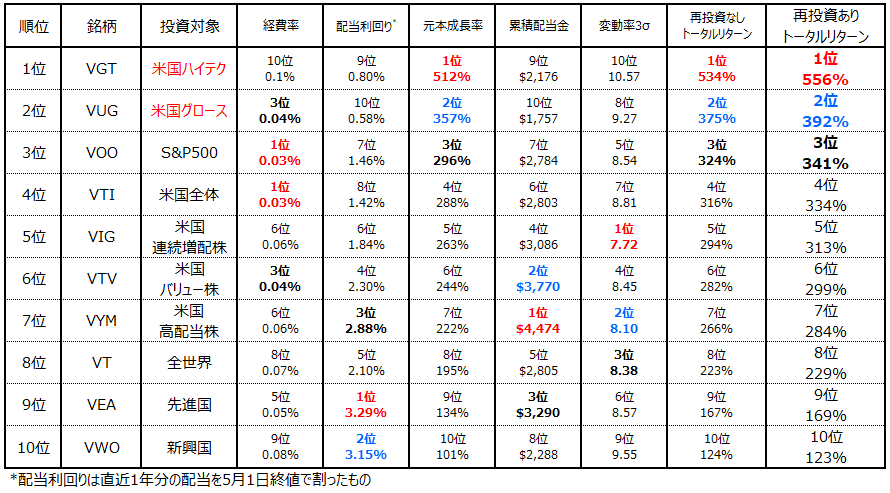

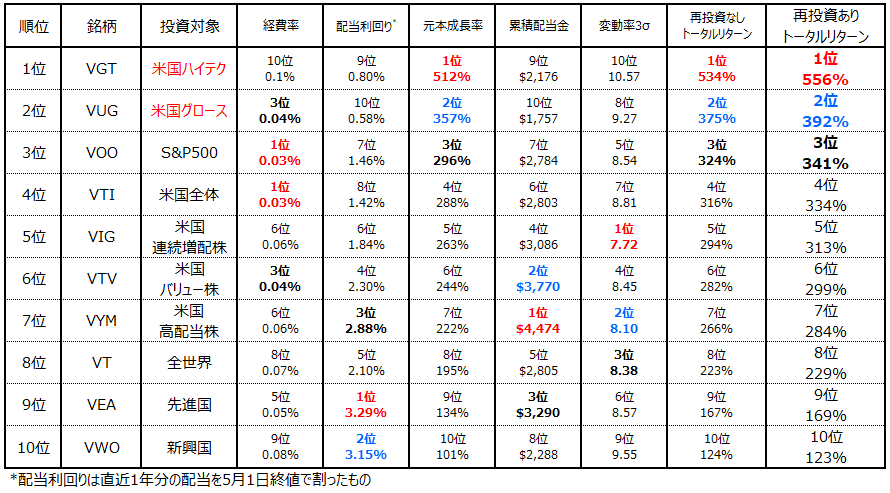

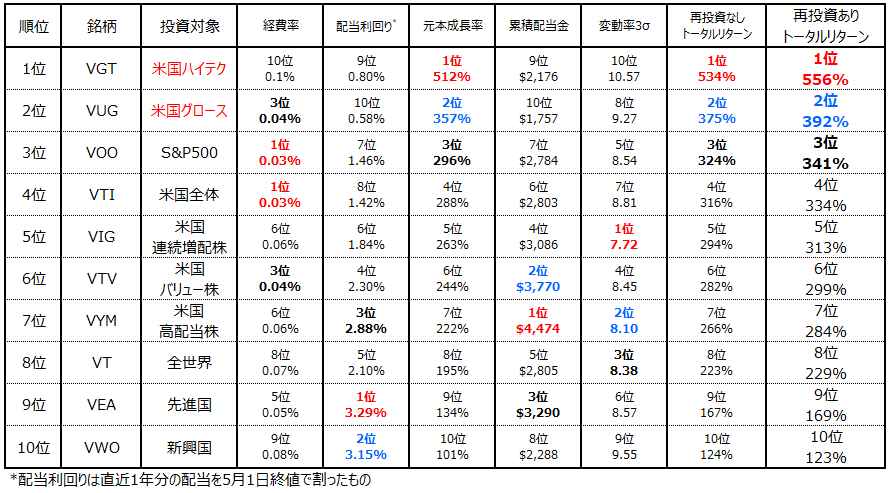

まず結論から。比較10銘柄において、2012年5月から2022年5月までの10年間における”再投資あり”でのトータルリターンランキングは以下の通りとなりました。あわせて経費率、配当利回り、元本成長率、変動率3σ、再投資なしトータルリターンについても記載しています。

この表をざっと見ていただければそれぞれの銘柄の特徴が何となく把握いただけるかと思います。なお、計算簡略化のため、購入手数料や為替手数料、売却時に発生する税金は無視していますので、実際のリターンはもう少し低くなります。

直近の価格下落が大きくてもやはりリターン面ではハイテク、グロース系が強いですね。VGTが556%で1位、VUGが392%で2位となりました。

続く3位はVOOで341%、僅差の4位がVTIで334%、さらに5位がVIGで313%。2021年11月の検証時はVGTが702%、VUGが517%、VOOが379%と上位2銘柄がずば抜けていたのですが、今回はトップ2と3位以下の差がかなり縮まってます。また前回は米国株全体に投資するVTIが3位だったのですが、S&P500指数に連動する大型株中心のVOOが逆転して2位となりました。

下位グループは、バリュー株を投資対象とするVTVが299%、高配当株ETFのVYMは284%、全世界に投資するVTが229%、先進国に投資するVEAが169%、さらに新興国を投資対象とするVWOが123%。下位のトピックスとしては、前回の2021年11月はVYMが255%であったのが今回は284%と大幅にパフォーマンスが上がっていることと、相変わらず米国株式の強さですね。

では、この結論に至るまでの検証結果を順にご紹介していきます。

銘柄紹介

まず、今回比較した10銘柄について簡単にご紹介します。

VT

正式名称:バンガード・トータル・ワールド・ストックETF 通称”オルカン”

インデックス:FTSEグローバル・オールキャップ・インデックス(米国を含む先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄で構成される指数)→世界全体に投資します!

資産総額:231億ドル

経費率:0.07%(←2022年2月に従来の0.08%から下がっています)

構成銘柄トップ5:

1.アップル 3.54%

2.マイクロソフト 3.08%

3.アマゾン 1.70%

4.アルファベット 1.06%

5.アルファベット 1.01%

VTI

正式名称:バンガード・トータル・ストック・マーケットETF

インデックス:CRSP USトータル・マーケット・インデックス(米国株式市場の投資可能銘柄のほぼ100%をカバーする指数)→アメリカ全体に投資します!

資産総額:2,589億ドル

経費率:0.03%

構成銘柄トップ5:

1.アップル 5.93%

2.マイクロソフト 5.06%

3.アマゾン 3.09%

4.テスラ 1.95%

5.アルファベット 1.83%

VOO

正式名称:バンガード・S&P500 ETF

インデックス:S&P500指数(米国で時価総額の大きい主要500社で構成する時価総額加重平均型の株価指数)→アメリカの大企業に投資します!

資産総額:2,512億ドル

経費率:0.03%

構成銘柄トップ5:

1.アップル 7.04%

2.マイクロソフト 6.01%

3.アマゾン 3.71%

4.テスラ 2.35%

5.アルファベット 2.17%

VUG

正式名称:バンガード・米国グロースETF

インデックス:CRSP US Large Cap Growth Index(1株あたり利益の将来の成長率、過去3年間の成長率、1株当たり売上の過去3年間の成長率、総資産に対する投資比率および、総資産利益率より算出される指数)→アメリカの大型成長企業に投資します!

資産総額:701億ドル

経費率:0.04%

構成銘柄トップ5:

1.アップル 12.73%

2.マイクロソフト 10.87%

3.アマゾン 6.63%

4.テスラ 4.19%

5.アルファベット 3.93%

VGT

正式名称:バンガード 米国情報技術セクターETF

インデックス:MSCI USインベスタブル・マーケット・情報技術25/50インデックス(米国の情報技術セクターの大型株、中型株、小型株を網羅するインデックス)→アメリカのハイテク企業に投資します!

資産総額:424億ドル

経費率:0.1%

構成銘柄トップ5:

1.アップル 22.77%

2.マイクロソフト 17.72%

3.エヌビディア 5.45%

4.ビザ 2.83%

5.マスターカード 2.54%

VIG

正式名称:バンガード・米国増配株式ETF

インデックス:NASDAQ USディビデンド・アチーバーズ・セレクト・インデックス(10年以上連続して増配の実績を持つ米国普通株で構成される指数)→アメリカの着実に配当を出し続ける企業に投資します!

資産総額:625億ドル

経費率:0.06%

構成銘柄トップ5:

1.マイクロソフト 4.09%

2.ユナイテッドヘルス 3.69%

3.J&J 3.59%

4.JPモルガン 3.10%

5.P&G 2.84%

VWO

正式名称:バンガード・FTSE・エマージング・マーケッツETF

インデックス:FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックス(世界の新興諸国の大型株・中型株・小型株をカバーする指数)→世界の新興国に投資します!

資産総額:710億ドル

経費率:0.08%(←2022年2月に従来の0.1%から下がっています)

構成銘柄トップ5:

1.台湾積体電路製造 5.08%

2.騰訊控股 3.56%

3.アリババ 2.50%

4.リライアンス 1.46%

5.台湾積体電路製造 1.27%

VYM

正式名称:バンガード・米国高配当株式ETF

インデックス:FTSEハイディビデンド・イールド指数(平均以上の配当を出す普通株で構成される株価指数)→アメリカの高い配当を出す企業に投資します!

資産総額:445億ドル

経費率:0.06%

構成銘柄トップ5:

1.J&J 3.14%

2.JPモルガン 2.69%

3.P&G 2.47%

4.エクソンモービル 2.35%

5.シェブロン 2.11%

VEA

正式名称:バンガード・FTSE先進国市場(除く米国)ETF

インデックス:FTSE先進国オールキャップ(除く米国)インデックス(米国を除いた先進国株式市場の大・中・小型株をカバーする指数)→米国以外の先進国に投資します!

資産総額:974億ドル

経費率:0.05%

構成銘柄トップ5:

1.ネスレ 1.57%

2.ロシュ 1.19%

3.サムスン 1.17%

4.ASML 1.12%

5.トヨタ 0.96%

VTV

正式名称:バンガード・バリューETF

インデックス:CRSP USラージキャップ・バリュー・インデックス(米国の大型バリュー株をカバーする指数)→アメリカの大型バリュー株に投資します!

資産総額:985億ドル

経費率:0.04%

構成銘柄トップ5:

1.バークシャー・ハサウェイ 3.38%

2.ユナイテッドヘルス 2.63%

3.J&J 2.55%

4.JPモルガン 2.21%

5.P&G 2.01%

計算条件

以下の条件でパフォーマンスを算出しました。

・検証期間は、2012年5月をスタートとし、2022年5月までとした。

・2012年5月1日に1万ドルを一括投資したと仮定した。

・各月の基準価格は、その月の1日の終値とした。

・配当を再投資する場合、配当受け取り直後にその月の基準価格で全額を再投資したものとした(小数点以下の口数でも購入できるものとした)。

・配当に対し、日本で20.315%が課税されたものとし、残りを受取額とした(米国での現地税10%は確定申告ですべて取り戻したものと仮定)。

・購入手数料と為替手数料は無視した。

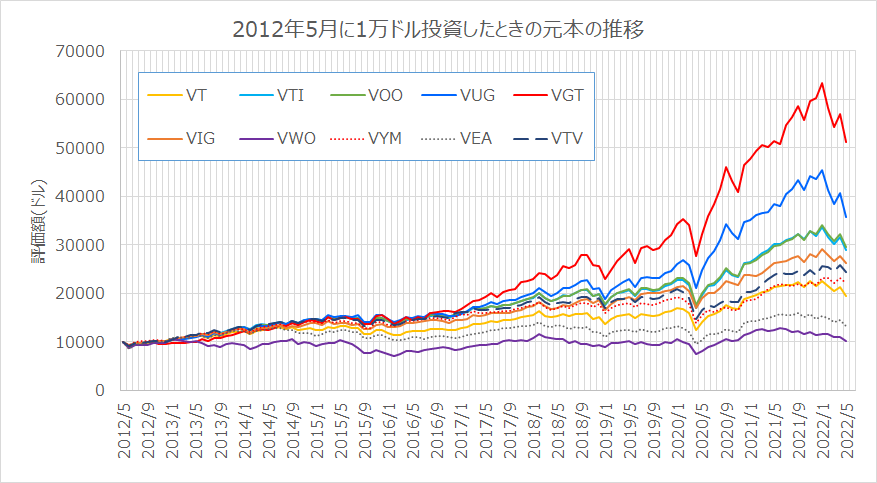

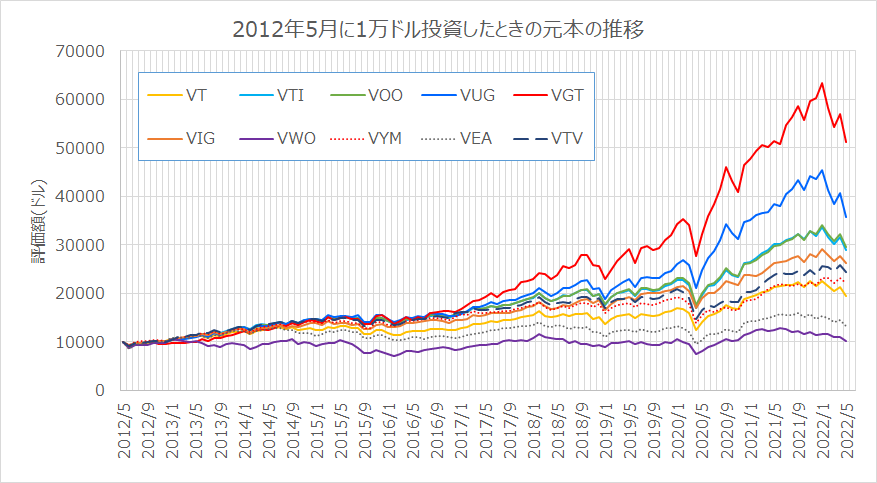

元本の推移

まず最初に投資した元本が10年間の間にどうなったのかを確認します。2012年5月に1万ドルを一括投資したときの、元本の推移は以下の通りとなりました。

元本については 、VGT >> VUG >> VOO ≒ VTI > VIG > VTV > VYM > VT > VEA > VWO の順になりました。

直近の株価下落によりどの銘柄もここ最近は元気がありません。特にVGT,VUGの上位2銘柄の下落幅が非常に大きくなっています。それでも依然として1位のVGTは5.1万ドルで抜けた存在です。2017年あたりから抜け出し、2位のVUGに対しても大きな差をつけています。VUGも3.6万ドル、10年で3.6倍なので十分すごいです。3位はVOOで3.0万ドル、4位がVTIの2.9万ドルとなりました。

続いて5位はVIGで2.6万ドル。6位がVTVで2.4万ドル、7位がVYMの2.2万ドルときています。以下、VTが2.0万ドル、VEAが1.3万ドル、最下位がVWOの1.01万ドル。最下位のVWOはギリマイナスは回避したもののほぼ原点のままです。

累積配当金の推移

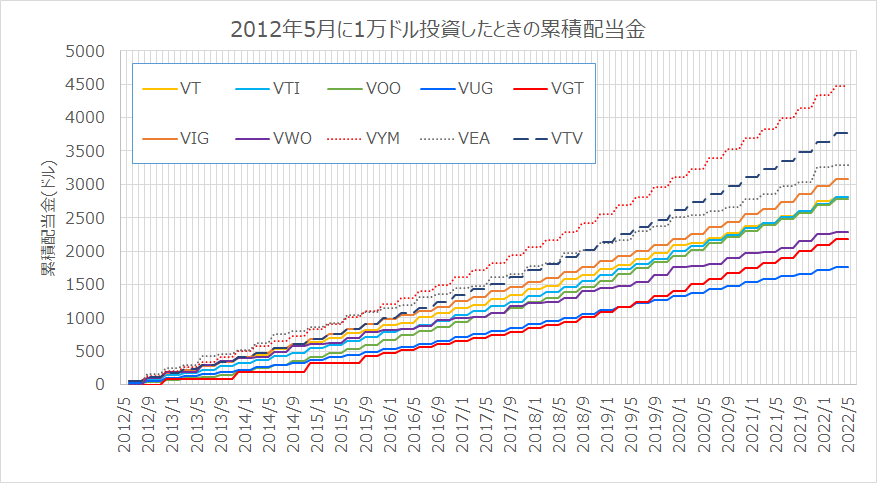

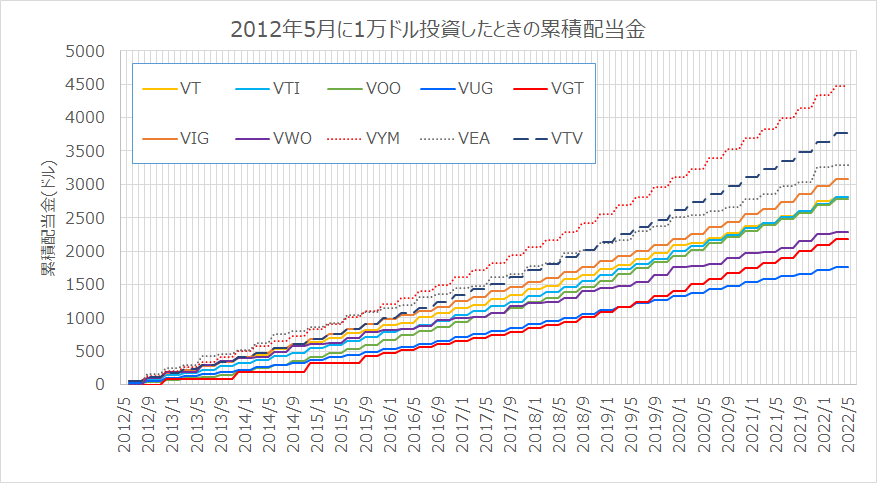

次に、保有するETFから配当金がどれだけ入ってくるのかを確認します。 2012年5月に1万ドルを一括投資したときの累積配当金の推移は以下の通りとなりました。

累積配当金は、VYM >> VTV > VEA > VIG > VT ≒ VTI ≒ VOO > VWO ≒ VGT > VUG の順となりました。

高配当株ETFであるVYMがその名の通り抜けた1位です。以下バリュー株ETFのVTV、先進国ETFのVEAの順となりました。VEAは意外に高配当ですね。

インデックスETF系では、VIG,VT,VTI,VOOはほぼ団子です。いずれも配当の印象はないですがそれなりに。下位グループはVWO,VGT,VUGの順となり、やはりグロース株ETFは配当は期待できないですね。

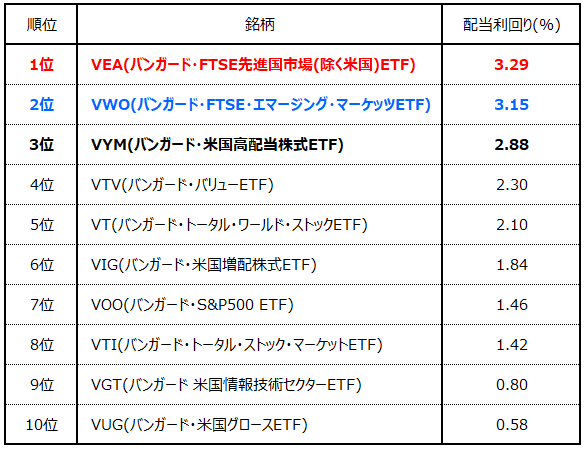

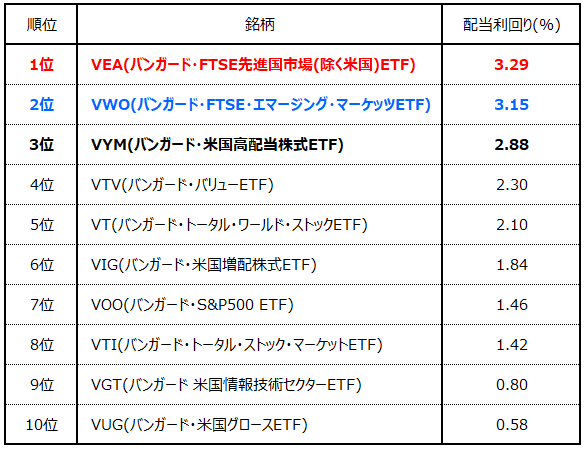

なお、直近一年の配当利回りは、以下の順となります。

配当金の累積額とは少し順位が変わり、現時点ではVEAが3.29%、VWOが3.15%と配当利回り3%超えとなっています。累積額でトップだったVYMは3位で2.88%とちょっと控えめ。ただ、こちらは元本が成長性もある上の数字ですから2.88%でも立派です。バリュー株ETFのVTVも2.3%と利回りが割と高くなっています。

全世界株のVTも意外と配当利回りは高めの2.1%、連続増配株のVIGもしっかり1.84%。VOO,VTIは1.4%前後と控え目、グロースのVGT,VUGはやはり配当は少なく1%未満となります。

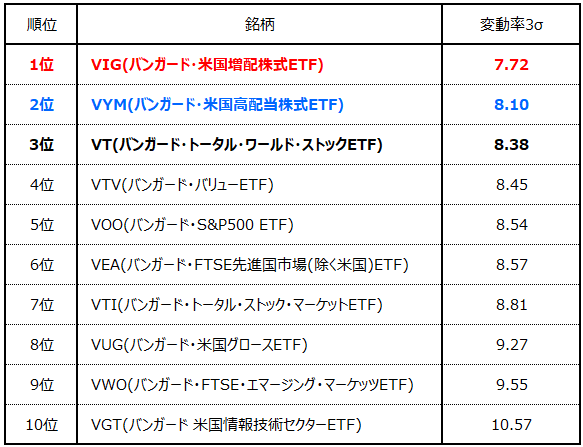

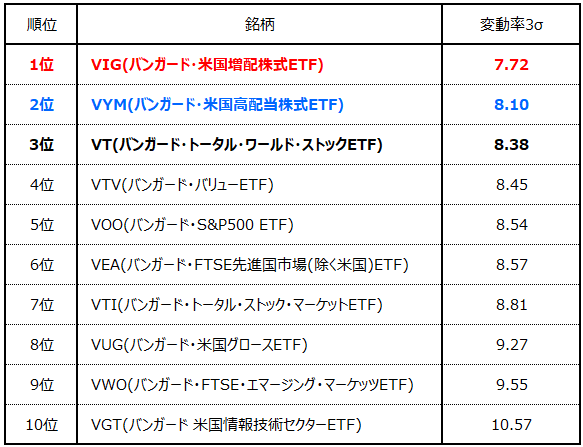

価格変動率の比較

次は価格変動率です。これは株価の日々の価格変動がどれだけあるかという指標で、ある月の評価額から、その前後2か月を含めた5か月移動平均の差をとったものを評価額の変動幅とし、それを5か月移動平均で割ってその月の変動率とします。さらに、毎月の変動率から標準偏差σを算出し、その3倍(3σ:ある事象が99.7%の確率で発生する範囲)を、その銘柄の変動率3σとしました。

価格変動率3σとは

①対象銘柄のある月の価格を中心に、前後2か月を含めた5か月の移動平均を算出

②対象銘柄のある月の価格から、①で算出した5か月移動平均を引いて価格の変動幅を算出

③②で算出した変動幅を①の移動平均で割り、100をかけて変動率(%)を算出

④毎月の変動率から標準偏差σを算出し、その3倍をその銘柄の変動率3σとする

要は、最後に出てきた変動率3σが小さいほど日々の値動きが安定していて、気持ちに優しい銘柄ってことです。

今回の10銘柄それぞれで算出した変動率3σは以下の通りとなりました。

なお変動率3σが小さいほど良いと評価しています。ボラティリティが大きい方が好きな変わり者の方は逆から読んでください。

値動きの安定性という点では前回と同様、連続増配株ETFのVIGが一位になりました。連続増配という手堅さが現れた結果でしょうね。続く2位はVYM、さらに4位のVTVといったバリュー株中心の銘柄も変動率は小さくなっています。手堅く配当を出し続けられる企業というのはやはり株価変動の影響も受けにくいということでしょうか。

あとは特徴的なのはグロース、ハイテク銘柄の多いVUGやVGT、新興国株ETFのVWOは10%前後と他銘柄より値動きが大きい点ですね。このあたりの銘柄を保有するのであれば、値動きの大きさに要注意です。

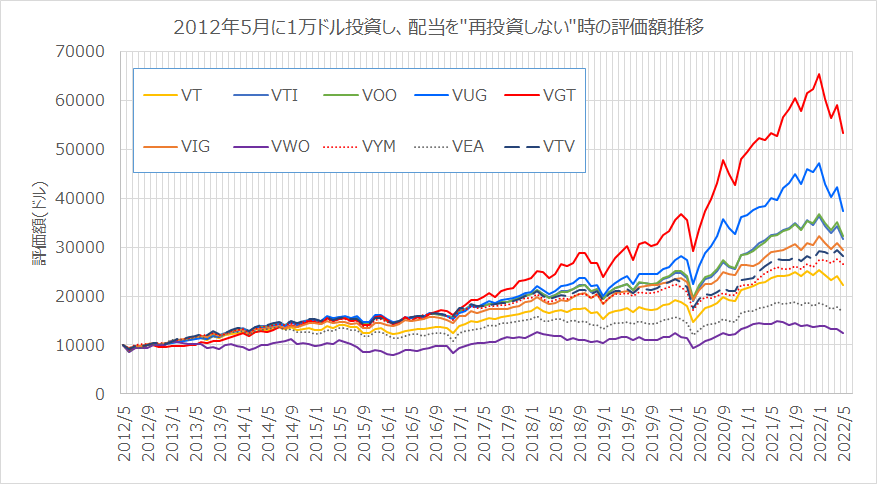

配当再投資しないときのトータルリターン

ここからは10年間投資した後のトータルリターンを評価してきます。まず、配当を再投資しなかったときの累積配当+評価額の推移は以下の通りとなりました。

配当を再投資せずそのまま受け取った場合、その累積配当額と元本評価額の推移は、

VGT >> VUG > VOO ≒ VTI > VIG > VTV > VYM > VT > VEA > VWO の順となりました。

1位のVGTが534%、2位のVUGが375%、3~5位が300%前後、以下徐々に低下し最下位のVWOが124%となりました。

やはり、グロース(特にハイテク)株系 > インデックス株系 > バリュー株系 > > 全世界 > 先進国 > 新興国株 の順ですね。やはりグロース系の強さが際立つ結果となりました。

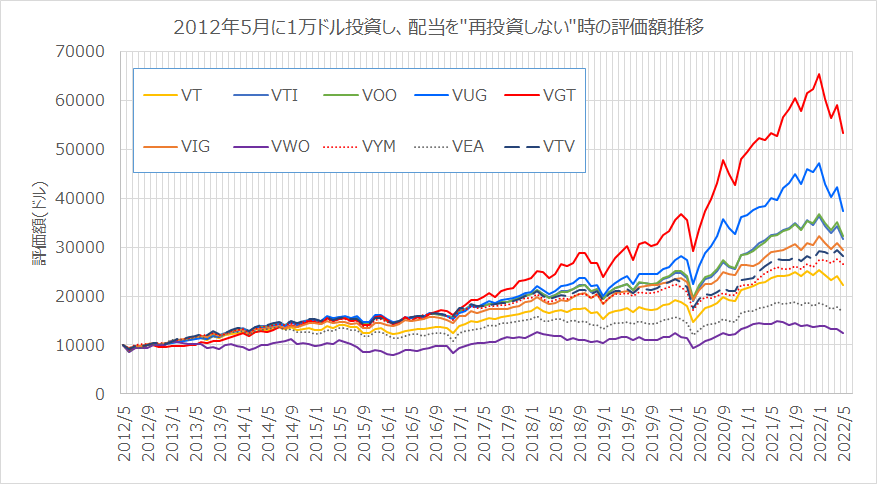

配当再投資したときのトータルリターン

次に、得られた配当をすべて再投資した場合の評価額の推移は以下の通りとなりました。

配当をすべて再投資した場合、その累積配当額と元本評価額の推移は、

VGT >> VUG > VOO ≒ VTI > VIG > VTV > VYM > VT > VEA > VWO の順になりました。配当再投資なし時と全く同じ順です。

1位のVGTが556%、2位のVUGが392%、3~5位が300%前後、以下徐々に低下し、最下位のVWOが123%となりました。

前回の検証でもそうでしたけど、10年程度の期間であれば配当を再投資してもトータルリターンに及ぼす影響はそこまで大きくないということになります。

さらには、この順位は元本成長率の順とも全く同じであり、現在のような株価が大きく下落した状況であっても、長期投資でリターンを求めるのであればETF価格の成長性に長けたグロース株が強いというのは変わらない結果となりました。

まとめ

以上、バンガード社のETFのパフォーマンス対決として、日本でも人気の10銘柄について、2012年5月から10年間のトータルリターンを比較してみました。

改めて今回の検証結果をまとめると、下表の通りとなります。

前回の検証結果と同様、現在のような株価下落局面であっても、米国グロース株を投資対象とするVGT、VUGがトータルリターンでワンツーフィニッシュとなりました。要因は圧倒的な元本成長率。配当面ではこの2銘柄はワースト2であり、トータルリターンを求めるのであれば配当面は気にせず、元本成長率を求めるのが最適という結果になりました。

各項目について触れておくと、まず投資地域という点では、見事なまでに米国が1~7位までを独占しています。米国以外の全世界や先進国、新興国は並んで下位となったことから、やはり現在のところは米国一強といわざるを得ません。

経費率については特にトータルリターンとの相関は見られず、高々0.1%の経費率であれば特に気にする必要はなさそうです。

配当利回り、累積配当金とトータルリターンの高さはほぼ逆相関です。配当利回りや配当額が高い銘柄ほどトータルリターンは低い傾向となり、逆に配当利回りが低く元本成長率の高い銘柄ほどトータルリターンが高くなりました。

投資対象という点では、やっぱり成長性の高いグロースがリターン面では優秀ですね。あとは全体セクターを対象とするインデックスが続き、バリュー株中心の連続増配や高配当株の順になりました。なお、グロースの弱点としては、配当が少なくキャッシュフローが向上しない点、そして価格変動が大きく、精神的に不安となる可能性ある点でしょうか。

逆にバリュー株系のETFは、リターンという点では一歩劣りますが、価格の安定性が優秀です。また、高配当株ETFであればさらに高い配当が得られ、日々のキャッシュフローが向上する点と、価格変動が小さいので日々の価格変動を気にせず、本業に集中できるというメリットがありますね。

特に人気の高いETFであるVTIやVOOはいずれも各項目で中の上の位置づけ、バリューよりは若干グロース寄りの印象ですね。どちらも時価総額加重平均方式のインデックスですので、幅広く分散している銘柄とはいえ、どうしてもGAFAMなど時価総額の高い銘柄の構成比率が高くなる分、このようなパフォーマンスになるのではないかと思います。

VITとVOOの優劣という点では、前回はVOOよりもVTIの方がリターンが上回ったのですが、今回は逆の結果となりました。それだけ拮抗しているんでしょうね。どちらも米国株式に幅広く分散投資ができるという点で、すごくバランスの良い優良銘柄といえます。

全世界、先進国、新興国ETFについては、現在の米国一強時代ではなかなか厳しいですね。ただ今後米国市場が調整局面に入った場合、優劣が変わってくる可能性も考えられますので、リスク対策の一環として保有しておいても良いかもしれません。

以上、バンガード社の株式ETFであるVT,VTI,VOO,VUG,VGT,VIG,VWO,VYM,VEA,VTVの計10銘柄を取り上げ、各銘柄の特徴と、2012年5月から2022年5月まで10銘柄それぞれに10年間投資したときの元本と累積配当額の推移、価格の変動度合い、配当再投資あり、なし時のトータルリターンを比較してみました。

バンガード社の株式ETFはこんな感じ

- やはり米国一強 全世界、先進国、新興国は現状厳しい

- リターンを求めるなら元本成長率の高いグロース株 ただし価格変動大

- 配当と価格の安定性を求めるならバリュー株 配当ならVYM、価格の安定性ならVIG

- VOOとVTIはやっぱりバランス抜群 迷ったらいずれかで間違いなし

- 10年程度であれば配当再投資はリターンに大きく影響しない

- 経費率は0.1%以下ならあまり気にしなくて良い

皆さんのご参考になれば幸いです。

*関連リンクです

下のバナーをクリックいただけると励みになります!

コメント