こんにちは、なみです。

今回は米国ETFのパフォーマンス対決として、米国を代表するETFであり、日本の個人投資家の中でも人気の高いVOO,VUG,QQQ,VYM,HDV,SPYD,AGGの7銘柄について、2015年10月から2020年11月までの約5年間のトータルリターンを比較します。

米国ETFのパフォーマンス比較の記事は色々ありますが、グロース株や高配当株、債券の3種7銘柄を一度に比較した記事は見たことがなく、私自身が興味があったので調べてみました。

トータルリターンだけでなく、元本と配当それぞれの推移や再投資の有無による違いなど、様々な観点からパフォーマンス比較を行っています。

米国ETFに興味はあるんだけど、結局どの銘柄に投資したらいいのかわからない!という投資初心者の皆さんにとって、参考になる内容ではないかと思います。

約5年間の短い期間ながら、コロナショック前後の期間が含まれていますので、今度同様の〇〇ショックが発生した場合の予測であったり、インデックス投資と高配当株投資、債券投資におけるパフォーマンスの違いをイメージする上で非常に参考になるデータだと思いますので、よろしければご覧ください。

結論

いきなり結論からいきます!

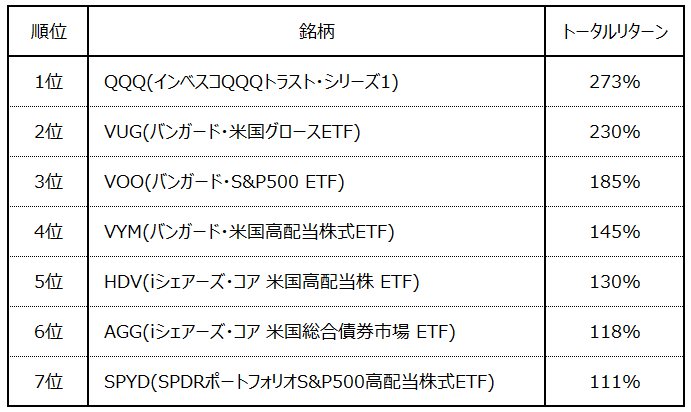

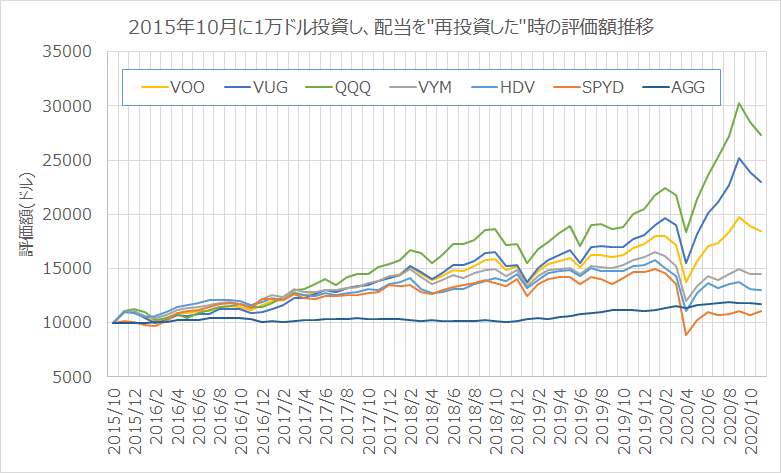

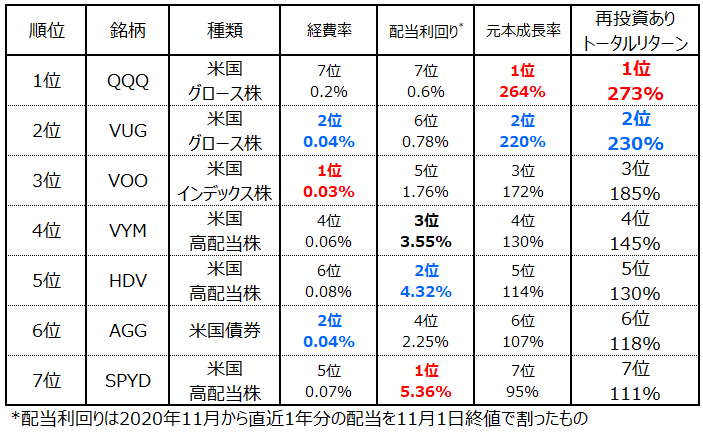

配当再投資ありでのトータルリターン(2015年10月~2020年11月)は、以下の通りとなりました。

なお、計算簡略化のため、購入手数料や為替手数料、売却時に発生する税金は無視していますので、実際のリターンはもう少し低くなります。

QQQやVUGが極めて優秀なのは予想できましたが、インデックスETFのVOOと高配当株ETFのVYMの差が思った以上に大きく、VOOの方が優秀という結果になりました。

さらに、高配当株ETFは泣かず飛ばずで、配当利回りが最も高いはずのSPYDがトータルリターンでは最下位で、安定感抜群の債券ETFであるAGGにも劣り、VYMやHDVもVOOに対して大きく劣るという衝撃の結果となりました。

では、この結論に至るまでの調査内容を順番にご紹介したいと思います。

銘柄紹介

まず、今回比較した7銘柄について簡単にご紹介します。

グロース株ETF

グロース株ETF代表は、VOO,VUG,QQQの3銘柄です。

VOO

正式名称:バンガード・S&P500 ETF

インデックス:S&P500指数(米国で時価総額の大きい主要500社で構成する時価総額加重平均型の株価指数)

資産総額:1780億ドル

経費率:0.03%

VUG

正式名称:バンガード・米国グロースETF

インデックス:CRSP US Large Cap Growth Index(1株あたり利益の将来の成長率、過去3年間の成長率、1株当たり売上の過去3年間の成長率、総資産に対する投資比率および、総資産利益率より算出される指数)

資産総額:652億ドル

経費率:0.04%

QQQ

正式名称:インベスコQQQトラスト・シリーズ1

インデックス:ナスダック100指数(ナスダックに上場する、金融銘柄を除く、時価総額上位100銘柄の時価総額加重平均によって算出される株価指数)

資産総額:1445億$

経費率:0.2%

高配当株ETF

高配当株ETF代表は、VYM,HDV,SPYDの3銘柄です。

VYM

正式名称:バンガード・米国高配当株式ETF

インデックス:FTSEハイディビデンド・イールド指数(平均以上の配当を出す普通株で構成される株価指数)

資産総額:304億ドル

経費率:0.06%

HDV

正式名称:iシェアーズ・コア 米国高配当株 ETF

インデックス:モーニングスター配当フォーカス指数(財務の健全性が高く、持続的に平均以上の配当を支払うことのできる質の高い米国籍企業75銘柄で構成される株価指数)

資産総額:58億ドル

経費率:0.08%

SPYD

正式名称:SPDRポートフォリオS&P500高配当株式ETF

インデックス:S&P500高配当指数(S&P500指数構成銘柄のうち、高配当利回り上位80銘柄に均等投資する株価指数)

資産総額:23億ドル

経費率:0.07%

債券ETF

債券ETF代表は、AGGの1銘柄です。

AGG

正式名称:iシェアーズ・コア 米国総合債券市場 ETF

インデックス:ブルームバーグ・バークレイズ米国総合債券インデック ス(米国の投資適格債券市場全体における銘柄から構成される指数)

資産総額:834億ドル

経費率:0.04%

計算条件

以下の条件でパフォーマンスを算出しました。

・検証期間は、最も設立年度が新しいSPYDに合わせ、2015年10年をスタートとし、2020年11月までとした。

・2015年10月1日に1万ドルを一括投資したと仮定した。

・各月の基準価格は、その月の1日の終値とした。

・配当を再投資する場合、配当受け取り直後にその月の基準価格で全額を再投資したものとした(小数点以下の口数でも購入できるものとした)。

・配当に対し、米国での現地税10%が課税された上で、さらに日本で20.315%が課税されたものとし、残りを受取額とした。

・購入手数料と為替手数料は無視した

元本の推移

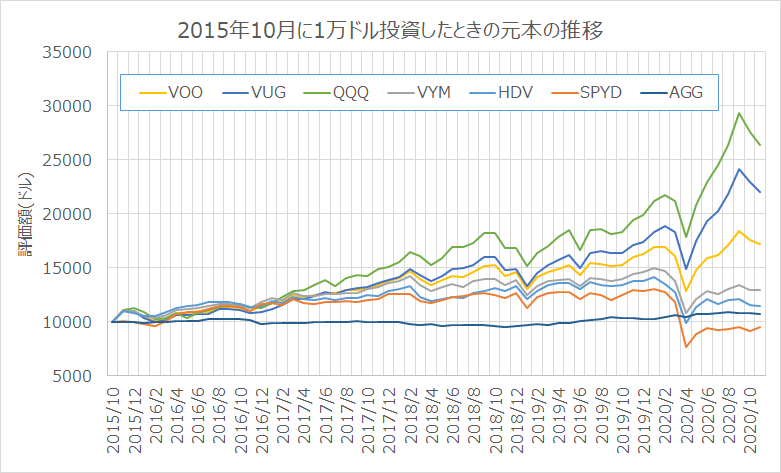

2015年10月に1万ドル全額を一括投資したときの、元本の推移は以下の通りとなりました。

元本については、QQQ > VUG > VOO > VYM > HDV > AGG > SPYD の順になりました。

特に、2020年3月のコロナショック後の回復度合いに大きな差があり、GAFAMに代表されるハイテク株銘柄が組み込まれたグロース株ETFのQQQ,VUG,VOOはコロナショック前の価格を上回るパフォーマンスを示しています。

その一方、高配当株ETFであるVYM,HDV,SPYDは、コロナショックのダメージから回復できておらず、今だコロナショック前の水準に至っていません。

また、AGGは鉄壁の安定性ですね。何があろうが変動してません(笑)。

累積配当額の推移

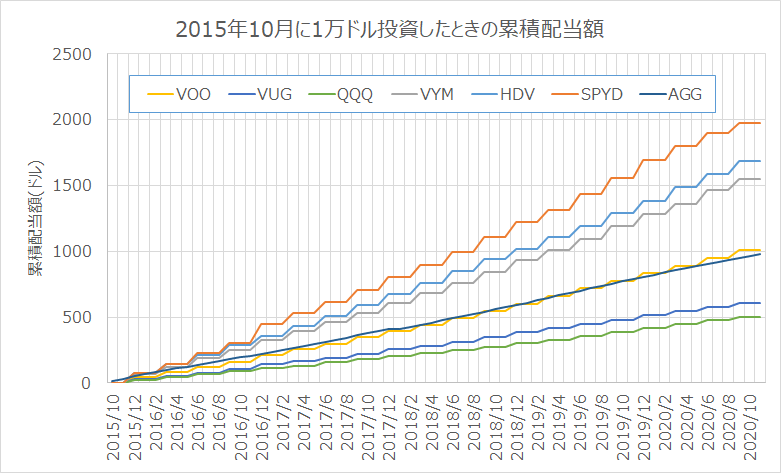

次に、2015年10月に1万ドル全額を一括投資したときの、累積配当金の推移は以下の通りとなりました。

累積配当額は、SPYD > HDV > VYM > VOO > AGG > VUG > QQQ の順となりました。

さすがは高配当株ETFです。VYM,HDV,SPYDの3つは他銘柄よりも上回る配当額が得られており、特にSPYDは頭一つ抜けた額の配当が得られています。

その他トピックスとしては、AGGは毎月配当でこつこつと配当額を積み増しており、結果としてVOOと同レベルの配当額が得られています。

配当再投資しないときのトータルリターン

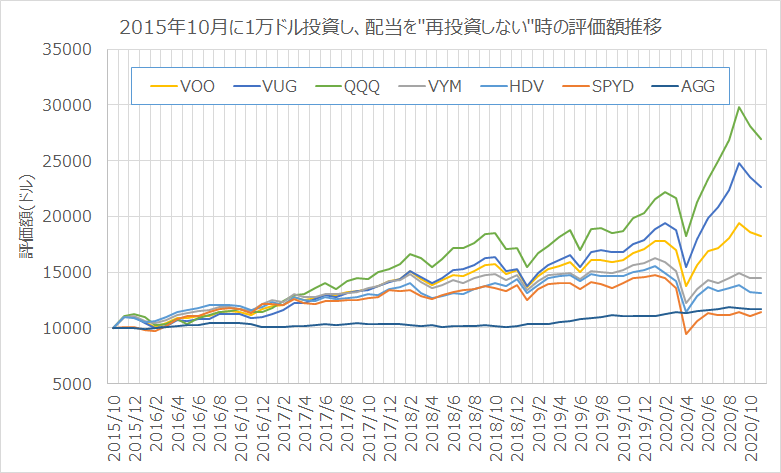

配当を再投資しなかったときの累積配当+評価額の推移は以下の通りとなります。

配当を再投資せずそのまま受け取った場合、その累積配当額と元本評価額の推移は、

QQQ > VUG > VOO > VYM > HDV > AGG > SPYD の順となりました。

配当込みの評価額であるにも関わらず、高配当株ETFの伸び悩みが目立ちます。特に、SPYDは最高額であった配当込みでも、AGGに劣るパフォーマンスとなり、コロナショックによる価格下落のダメージが著しいということになります。

その一方、QQQやVUGはコロナショック前後で素晴らしいパフォーマンスを示しています。配当など無くても関係ないということでしょうか?

配当再投資したときのトータルリターン

今度は配当をすべて再投資した場合の評価額の推移は以下の通りとなりました。

配当をすべて再投資した場合、その累積配当額と元本評価額の推移は、

QQQ > VUG > VOO > VYM > HDV > AGG > SPYD の順となりました。再投資なし時と順位は全く変わりませんでした。

約5年間という短期間の検証であり、複利の効果がほぼ得られない条件とはいえ、グロース株ETFの強さが際立つ結果となりました。逆に高配当株ETFは、再投資によって評価額の下落の影響が強くなり、パフォーマンスを落とす結果となっています。

配当再投資って、当たり前にすべき事だと思っていたのですが、このような価格下落の状況では余計にダメージを受けてしまうんですね。新たな気づきとなりました。今後気を付けたいと思います。

まとめ

以上、米国ETFのパフォーマンス対決として、米国を代表するETFである7銘柄について、約5年間のトータルリターンを比較してみました。

今回の検証結果をまとめると、下表の通りとなります。

一通り検証してみて思ったのは、〇〇ショックを経ると高配当株ETFとグロース株ETFのパフォーマンス差が非常に際立ち、グロース株ETFのパフォーマンスはこのような暴落局面でも非常に優秀であることが確認できました。

そのため、私自身はVOO(SBI・バンガードインデックスファンド)をコツコツ積み立てつつ、VUGやQQQの購入も進めていこうと思いました。

また、今回の検証ではダメダメな結果となった高配当株投資については、月々のキャッシュフローを活性化し、投資のモチベーションを高めるには有効であるものの、コロナショックのような暴落局面では防御力が低く、実際のトータルリターンでは債券ETFにも劣るパフォーマンスとなる可能性もあることがわかりました。

そのため、高配当株投資で1億円をめざすブログでありながら、高配当株ETFの1本足で行くのは非常に危険であることを認識し、リスク対策として、今後もインデックス投資と併用していこうと思います。

直近は高配当株ETFも価格が回復しつつあり、それなりにパフォーマンスは改善できつつあるようなので、あとはコロナ禍の中で、実体経済が徐々にでも回復していってくれれれば、安定して経済成長が期待できると思うのですが、今後どうなることやら、ですね。

以上、皆さんの参考になればうれしいです。

*関連リンクです

https://namiheinc.com/post-1162/1162/

https://namiheinc.com/post-1031/1031/

https://namiheinc.com/post-702/702/

https://namiheinc.com/post-644/644/

下のバナーをクリックいただけると励みになります!

コメント