こんにちは、なみです。

この1年半で、私自身色々な米国ETFを購入してきたのですが、それぞれの価格変動であったり、配当額の比較を把握してみたいと思い、未だ購入していないものも含め、それぞれのトータルリターンを徹底的に比較してみました。

今回は過去2回から大幅に進化し、インデックス株式ETFからVT,VTI,VOO,VUG,QQQ,VIG,VWOの7銘柄、高配当株ETFからVYM,HDV,SPYDの3銘柄、債券ETFからAGG,LQD,HYGの3銘柄の計13銘柄を取り上げ、2015年10月から2021年2月までの約5年間のトータルリターンを比較します。

いずれも証券会社の販売実績ランキングで常に上位を占めている銘柄であり、それぞれ特長のあるものばかりです。前回と同様、トータルリターンだけでなく、元本と配当それぞれの推移や再投資の有無による違いなど、様々な観点からパフォーマンス比較を行っています。

各銘柄の特徴だけでなく、値動きや配当の時系列データ、最終的なトータルリターンまで、様々な切り口から比較していますので、そろそろ投資信託だけでなく、米国ETFに挑戦にしてみようという方や、米国ETFに興味はあるんだけど、どの銘柄に投資したらいいのかわからない!という投資初心者の皆さんにとって、非常に参考になる内容ではないかと思います。

約5年間の短い期間ながら、コロナショック前後の濃密な期間が含まれていますので、インデックス投資と高配当株投資、債券投資それぞれが受ける影響やパフォーマンスの違いがイメージいただけると思います。よろしければご覧ください。

結論

今回もいきなり結論からいきます!

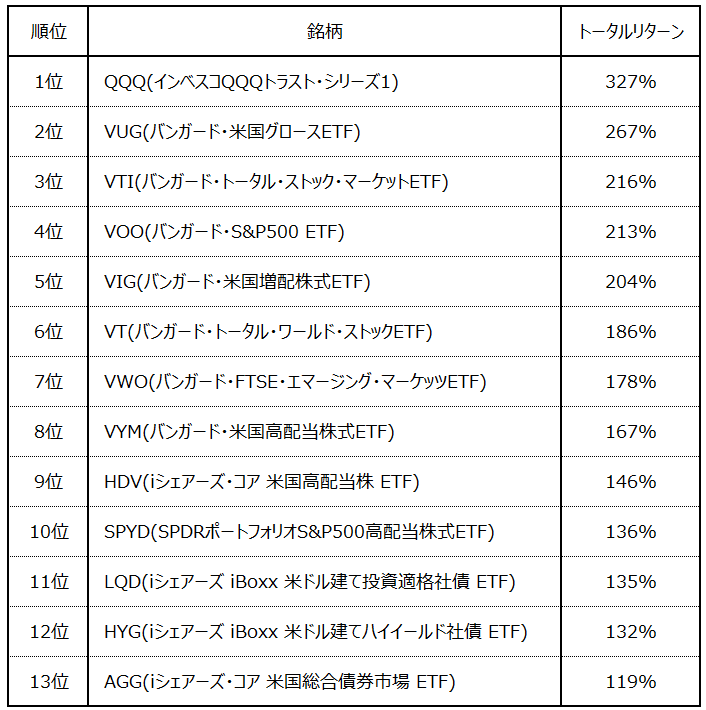

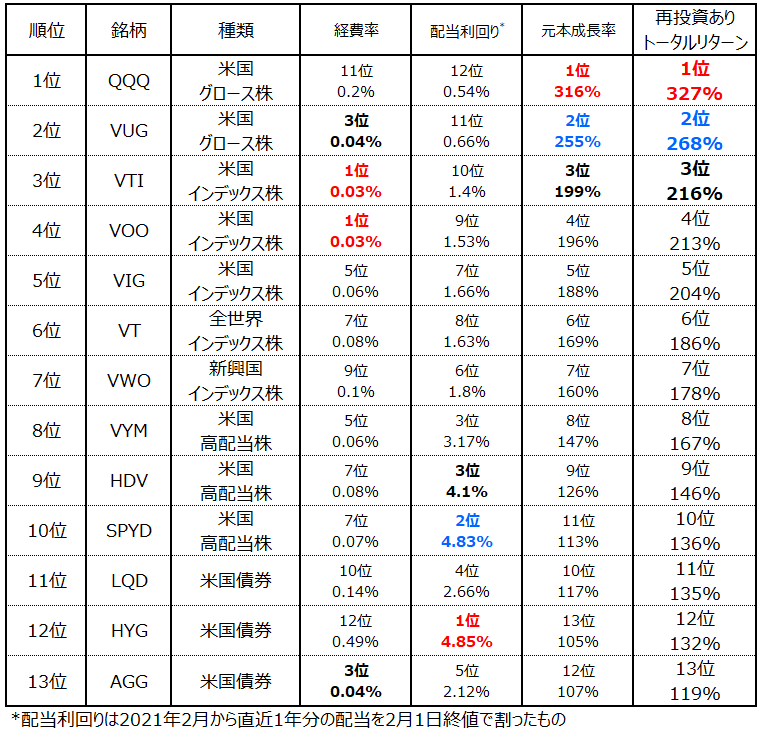

配当再投資ありでのトータルリターン(2015年10月~2021年2月)は、以下の通りとなりました。

なお、計算簡略化のため、購入手数料や為替手数料、売却時に発生する税金は無視していますので、実際のリターンはもう少し低くなります。

前2回と同様、抜けたトップはQQQで、2位にVUGが入りました。VTIとVOO、VIGは似たり寄ったりでそこまで差はない結果となりました。全世界対象のVTは上位に若干劣る水準で、新興国対象のVWOも現状では米国に劣るパフォーマンスとなりました。

また、相変わらず高配当株ETFはいずれもグロースETFに劣る結果となり、いずれも150%前後の成績となりました。

なお、第1回の対決ではSPYDが最下位でしたが、SPYDは直近の株価回復が割と順調で、今回はめでたく最下位を脱出しています。

下3席は安定感抜群の債券ETFが独占し、やはり最も安定性に優れるAGGが最下位という結果となりました。

では、この結論に至るまでの調査内容を順番にご紹介したいと思います。

銘柄紹介

まず、今回比較した13銘柄について簡単にご紹介します。

グロース株ETF

グロース株ETF代表は、VT,VTI,VOO,VUG,QQQ,VIG,VWOの7銘柄です。

VT

正式名称:バンガード・トータル・ワールド・ストックETF

インデックス:FTSEグローバル・オールキャップ・インデックス(米国を含む先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄で構成される指数)

資産総額:175億ドル

経費率:0.08%

VTI

正式名称:バンガード・トータル・ストック・マーケットETF

インデックス:CRSP USトータル・マーケット・インデックス(米国株式市場の投資可能銘柄のほぼ100%をカバーする指数)

資産総額:2040億ドル

経費率:0.03%

VOO

正式名称:バンガード・S&P500 ETF

インデックス:S&P500指数(米国で時価総額の大きい主要500社で構成する時価総額加重平均型の株価指数)

資産総額:1778億ドル

経費率:0.03%

VUG

正式名称:バンガード・米国グロースETF

インデックス:CRSP US Large Cap Growth Index(1株あたり利益の将来の成長率、過去3年間の成長率、1株当たり売上の過去3年間の成長率、総資産に対する投資比率および、総資産利益率より算出される指数)

資産総額:668億ドル

経費率:0.04%

QQQ

正式名称:インベスコQQQトラスト・シリーズ1

インデックス:ナスダック100指数(ナスダックに上場する、金融銘柄を除く、時価総額上位100銘柄の時価総額加重平均によって算出される株価指数)

資産総額:1549億$

経費率:0.2%

VIG

正式名称:バンガード・米国増配株式ETF

インデックス:NASDAQ USディビデンド・アチーバーズ・セレクト・インデックス(10年以上連続して増配の実績を持つ米国普通株で構成される指数)

資産総額:518億$

経費率:0.06%

VWO

正式名称:バンガード・FTSE・エマージング・マーケッツETF

インデックス:FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックス(世界の新興諸国の大型株・中型株・小型株をカバーする指数)

資産総額:742億$

経費率:0.1%

高配当株ETF

高配当株ETF代表は、VYM,HDV,SPYDの3銘柄です。

VYM

正式名称:バンガード・米国高配当株式ETF

インデックス:FTSEハイディビデンド・イールド指数(平均以上の配当を出す普通株で構成される株価指数)

資産総額:312億ドル

経費率:0.06%

HDV

正式名称:iシェアーズ・コア 米国高配当株 ETF

インデックス:モーニングスター配当フォーカス指数(財務の健全性が高く、持続的に平均以上の配当を支払うことのできる質の高い米国籍企業75銘柄で構成される株価指数)

資産総額:60億ドル

経費率:0.08%

SPYD

正式名称:SPDRポートフォリオS&P500高配当株式ETF

インデックス:S&P500高配当指数(S&P500指数構成銘柄のうち、高配当利回り上位80銘柄に均等投資する株価指数)

資産総額:28億ドル

経費率:0.07%

債券ETF

債券ETF代表は、AGG,LQD,HYGの1銘柄です。

AGG

正式名称:iシェアーズ・コア 米国総合債券市場 ETF

インデックス:ブルームバーグ・バークレイズ米国総合債券インデック ス(米国の投資適格債券市場全体における銘柄から構成される指数)

資産総額:860億ドル

経費率:0.04%

LQD

正式名称:iシェアーズ iBoxx 米ドル建て投資適格社債 ETF

インデックス:Markit iBoxx米ドル建てリキッド 投資適格指数(米ドル建ての投資適格社債で構成される指数)

資産総額:460億ドル

経費率:0.14%

HYG

正式名称:iシェアーズ iBoxx 米ドル建てハイイールド社債 ETF

インデックス:Markit iBoxx米ドル建てリキッド ハイイールド指数(米ドル建ての高利回り社債で構成される指数)

資産総額:223億ドル

経費率:0.49%

計算条件

以下の条件でパフォーマンスを算出しました。

・検証期間は、最も設立年度が新しいSPYDに合わせ、2015年10月をスタートとし、2021年2月までとした。

・2015年10月1日に1万ドルを一括投資したと仮定した。

・各月の基準価格は、その月の1日の終値とした。

・配当を再投資する場合、配当受け取り直後にその月の基準価格で全額を再投資したものとした(小数点以下の口数でも購入できるものとした)。

・配当に対し、日本で20.315%が課税されたものとし、残りを受取額とした(米国での現地税10%は年末調整ですべて取り戻したものと仮定←ここはこれまでと変えました)。

・購入手数料と為替手数料は無視した。

元本の推移

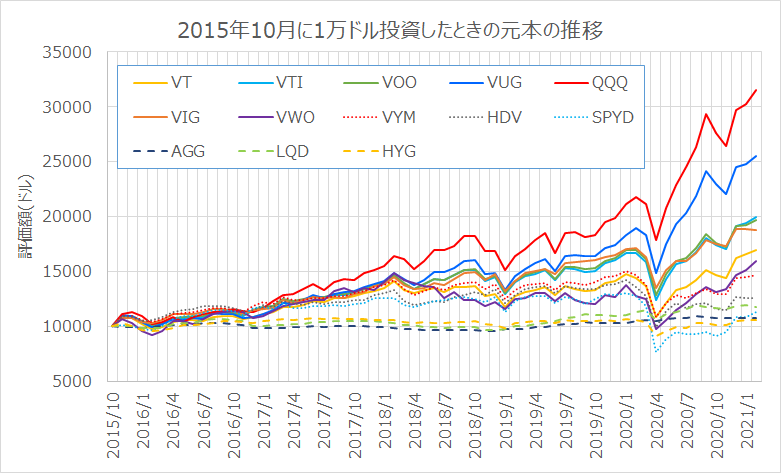

2015年10月に1万ドルを一括投資したときの、元本の推移は以下の通りとなりました。

元本については、QQQ > VUG > VTI > VOO > VIG > VT > VWO > VYM > HDV > LQD > SPYD > AGG > HYG の順になりました。

1位のQQQはさすがです。2017年あたりから頭一つ抜け出ており、その後もトップを独走しています。2位はVUGが2020年頃から抜け出し、3位以下に大きな差をつけています。上位2銘柄は特にコロナショック以後の回復度合いが大きいです。

3位グループは団子状態で、VTIとVOO,VIGの順ですがあまり差はありません。VTとVWOはそれに続く6,7位で、米国のみを投資対象とした銘柄とは少し差のある結果となりました。

高配当株ETFであるVYM,HDV,SPYDは、コロナショックによる大ダメージからの回復が依然遅れており、上位銘柄と比較すると5年前から価格の伸びがありません。

債券ETFのAGG,LQD,HYGはほぼほぼ原点のまであり、債券ETFという性質上、元値の値上がりは期待できないですね。

累積配当額の推移

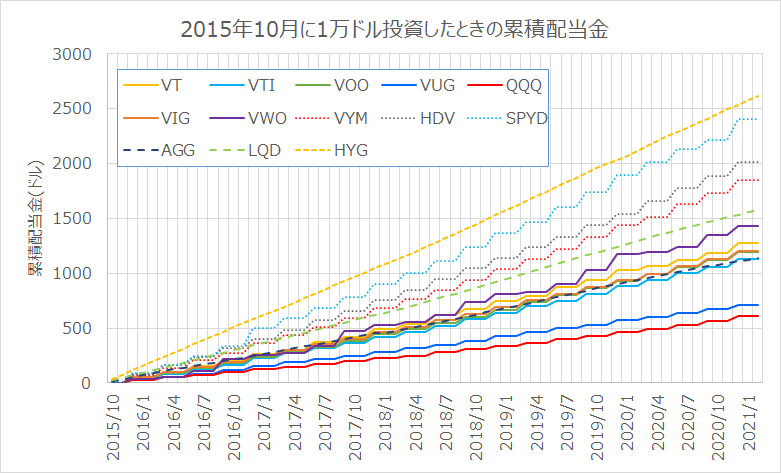

次に、2015年10月に1万ドルを一括投資したときの、累積配当金の推移は以下の通りとなりました。

累積配当額は、HYG > SPYD > HDV > VYM > LQD > VWO > VT > VIG > VOO > AGG > VTI > VUG > QQQ の順となりました。

意外にも、債券ETFのHYGが累積配当額でトップになりました。ハイイールド社債ですのでやはりハイリスクハイリターンということでしょうが、高配当株ETFを超えるとは思っていませんでした。

続く2位以降は高配当株ETFがSPYD,HDV,VYMの順で入り、イメージ通りの結果となりました。5位のLQDもなかなか健闘しているといえるのではないでしょうか。

グロースETF系では、配当面ではVWOとVTが有利という結果になりました。いずれも配当のイメージはなかったのですが、配当面では割と優秀みたいです。

あと、VIG,VOO,VTIは配当面でも同じようなもので、結果として、価格と配当いずれもあまり差はないようです。AGGはこれらと同等の水準となっています。

最下位2つのVUGとQQQはグロースにパラメータを全振りしている分、配当ではどうしても見劣ってしまいます。

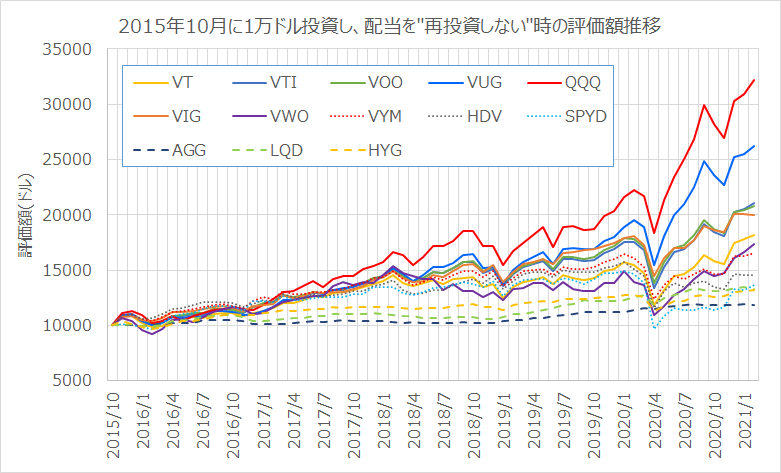

配当再投資しないときのトータルリターン

配当を再投資しなかったときの累積配当+評価額の推移は以下の通りとなります。

配当を再投資せずそのまま受け取った場合、その累積配当額と元本評価額の推移は、

QQQ > VUG > VTI > VOO > VIG > VT > VWO > VYM > HDV > SPYD > LQD > HYG > AGG の順となりました。

基本的に、グロース系 > 高配当系 > 債券系 の順ですね。やはりリターンの面では配当よりも成長性が効くようです。

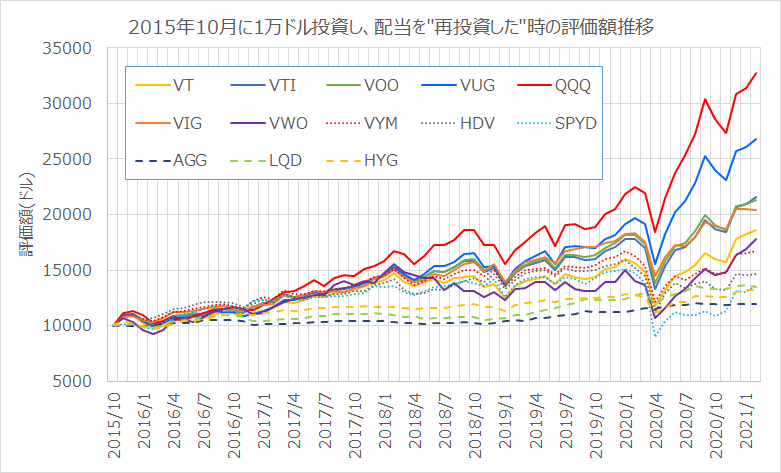

配当再投資したときのトータルリターン

次に、配当をすべて再投資した場合の評価額の推移は以下の通りとなりました。

配当をすべて再投資した場合、その累積配当額と元本評価額の推移は、

QQQ > VUG > VTI > VOO > VIG > VT > VWO > VYM > HDV > SPYD > LQD > HYG > AGG の順となりました。第1回の検証と同様、再投資なし時と順位は全く変わりませんでした。

正直、配当再投資がトータルリターンに及ぼす効果はもう少し大きいと思っていたのですが、それよりもどれだけETFの価格が成長するかによってトータルリターンが変わるという結果になりました。

今回の検証は約5年間という短期間ですので、複利の効果がほぼ得らなかったのかもしれません。今後もう少し長い期間での検証をしてみたいと思います。

まとめ

以上、米国ETFのパフォーマンス対決として、日本でも人気のETF13銘柄について、約5年間のトータルリターンを比較してみました。

今回の検証結果をまとめると、下表の通りとなります。

一通り検証してみて思ったのは、改めて高配当株ETFとグロース株ETFのパフォーマンス差が非常に際立ち、右肩上がりの成長が期待できる米国グロース株ETFのパフォーマンスは本当に優秀であることが確認できました。

今のところ、私自身のポートフォリオは、高配当株とグロース株の配分を1:1で行こうと考えているのですが、やはりリターン重視で考えるとQQQやVUGを軸に考えるべきなのかな、と少々揺らいでいます。

ただ面白いことに、コロナショックのほぼ底値で高配当株ETFのVYM,HDV,SPYDをごそっと購入できたことで、直近の含み益はグロース株ETFよりも高配当株ETFの方が大きくなっています。底値の高配当株ETFを一気に購入したことで、結果的にアクティブ投資が成功したようです。

現状、ある程度の価格の回復が進んできたこともあり、今からさらに高配当株ETFに投資するのは厳しい気がしますので、しばらく現状でホールドし、若干の値上がりに期待しつつ、高配当の恩恵を享受したいと思います。

以上、皆さんのご参考になれば幸いです。

*関連記事です

https://namiheinc.com/post-1162/1162/

https://namiheinc.com/post-1031/1031/

https://namiheinc.com/post-644/644/

https://namiheinc.com/post-619/619/

下のバナーをクリックいただけると励みになります!

コメント